Восточная стивидорная компания

Какие перспективы инвестирования в облигации ВСК?

- 25 июля 2025, 11:50

- |

ООО «Восточная стивидорная компания» (ВСК) — крупнейший морской терминал на Дальнем Востоке России. Терминал расположен в порту Восточный в Приморском крае. Компания специализируется на перевалке контейнерных грузов и предоставляет полный комплекс стивидорных и складских услуг.

ИНН — 2508064833

Так контора говорит сама о себе, а что на самом деле…

Финансовое состояние

( Читать дальше )

- комментировать

- 628

- Комментарии ( 0 )

Доброе утро, консервативные инвесторы и дерзкие парни

- 25 июля 2025, 09:15

- |

Доброе утро, консервативные инвесторы и дерзкие парни☀

😃Интернет включили и можно начинать работу. Сегодня вас ждут, новые отчёты от эмитентов и анализ Вымпелкома с ВСК

⭐Желаю всем, отличного настроения и прухи во всём — сегодня, завтра и всю оставшуюся жизнь.

Анализ эмитента: ООО "ВСК" (2024 г.) | Облигации

- 04 апреля 2025, 10:17

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2024 г.

Финансовые результаты:

— Выручка: 21209 млн. руб.

— Чистая прибыль (убыток): 9313 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 15% (+), долгосрочные обязательства сократились на 9% (+), краткосрочные снизились на 37% (+).

Предприятие незакредитованное, финансовое состояние с преобладанием собственных средств. Долговая нагрузка уменьшилась на 26% (+).

По финансовым результатам (год-к-году): выручка сократилась на -37%, чистая прибыль просела на -43%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Анализ эмитента: ООО "ВСК" (за 3кв. 2024 г.) | Облигации

- 05 февраля 2025, 12:33

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 18028 млн. руб.

— Чистая прибыль (убыток): 5593 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 9% (+), долгосрочные обязательства выросли на 1% (-), краткосрочные сократились на 80% (+).

Предприятие незакредитованное, финансовое состояние с преобладанием собственных средств. Долговая нагрузка уменьшилась на 21% (+).

По финансовым результатам (год-к-году): выручка сократилась на -30%, чистая прибыль снизилась на -49%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Экстремальные доходности 20-летия: как поймать тренд

- 15 августа 2024, 14:41

- |

Доходность корпоративных облигаций достигла пика 2022 г. Что это — повод для паники или удачное время для покупки?

Разбираемся в материале.

Историческая динамика

Доходность той или иной корпоративной облигации зависит от многих факторов — общего уровня процентных ставок, рейтинга эмитента, купона, корпоративных новостей. Но есть ряд бенчмарков, которые позволяют определить среднюю динамику рынка.

Например, индекс IFX Cbonds. В базу его расчета входят наиболее ликвидные выпуски корпоративных облигаций. Средневзвешенная эффективная доходность индекса находится на уровне 18,4% годовых.

С точки зрения исторической ретроспективы, такие доходности являются большой редкостью. Последний раз примерно на этих уровнях мы находились в 2022 г. — на пике геополитической неопределенности, а также в конце 2014 г. — начале 2015 г. Более высокие доходности наблюдались в конце 2008 г. — начале 2009 г. Напомним, что тогда случился мировой финансовый кризис.

Обычно на таких уровнях зарождался тренд на снижение доходностей на следующие несколько лет и, соответственно, рост цен на облигации.

( Читать дальше )

Текущий анализ эмитента: ООО "ВСК" (за 1кв. 2024 г.)

- 24 июня 2024, 10:40

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 1кв. 2024 г.

Финансовые результаты:

— Выручка: 7298 млн. руб.

— Чистая прибыль (убыток): 2249 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 5% (+), долгосрочные обязательства выросли на 1% (-), краткосрочные снизились на 10% (+).

Предприятие незакредитованное, финансовое состояние с преобладанием собственных средств. Долговая нагрузка уменьшилась на 6% (+).

Финансовые результаты (год-к-году) были ухудшены: выручка просела на 24%, а чистая прибыль — на 59%....

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей) см. в телеграм-канале.

Новый портфель облигаций на 6-12 месяцев: стратегия и первые покупки

- 18 августа 2023, 08:29

- |

Начал собирать новый долгосрочный портфель облигаций. Кроме собственно инвестиционных целей это позволит подсвечивать интересные бумаги и более предметно обсуждать облигации именно с позиции холда, а не только спекуляций

Мои вводные:

Идея: в оптимистичном сценарии мы уже проходим пиковые значения ставки ЦБ. В менее оптимистичном – возможно еще до нескольких повышений, малыми шагами. В обоих случаях рассматриваю начало 2024 года как период неизбежного смягчения ДКП, либо по «естественным» причинам, либо по политическим, на фоне выборов

Бенчмарк: максимальная доходность депозитов в крупных банках

Цель: получить на горизонте 6-12 месяцев доход в 1,5-2 раза выше бенчмарка. Сформировать консервативную, стабилизирующую часть инвестиционного портфеля (после резкого роста в акциях их доля существенно выросла, нужна ребалансировка в пользу бондов)

Стратегия выглядит так:

- Покупка бумаг с наилучшим соотношением доходности и кредитного качества по каждой рейтинговой группе и бумаг с явной недооценкой к своей справедливой стоимости. Покупки и на первичном, и на вторичном рынке (основные спекулятивные покупки первички по-прежнему будут в отдельном портфеле)

( Читать дальше )

Восточная стивидорная компания оценка компании

- 08 августа 2023, 20:09

- |

По РСБУ за 6мес. 2023г.

Об организации

1- «Восточная стивидорная компания» — контейнерный терминал в морском порту Восточный, входит в группу Global Ports.

2- Компания специализируется на перевалке контейнеров импортного, экспортного, каботажного и транзитного направлений, а также оказывает все виды стивидорных и экспедиторских услуг.

3-Выпуски облигаций:

RU000A106P06

RU000A105KR6

RU000A104362

RU000A102G50

Цель оценки: Оценка состояния компании с целью приобретения облигаций, акций эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 16544,824 млн.руб.

2-Прибыль: 9738,086 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 8,44

2-Коэфф. С.Л.: 33,52

3-Коэфф Т.Л.: 33,78

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 65,74%

2-Коэфф. Фин. Завис.: 34,26%

3-Доля Кратк. Задолжн.: 6,3%

4-Доля Долгоср. Задолжн.: 99,12%

5-Коэффициент автономии (ER): 64,54% (**)

6-Коэффициент капитализации (C/R): 0,55 (**)

Оценка

Общая динамика

1-Динамика выручки: 20,3% (YoY)

( Читать дальше )

Размещение облигаций Восточной Стивидорной Компании: бум на первичном рынке рублевых корпоративных бондов продолжается

- 02 августа 2023, 17:53

- |

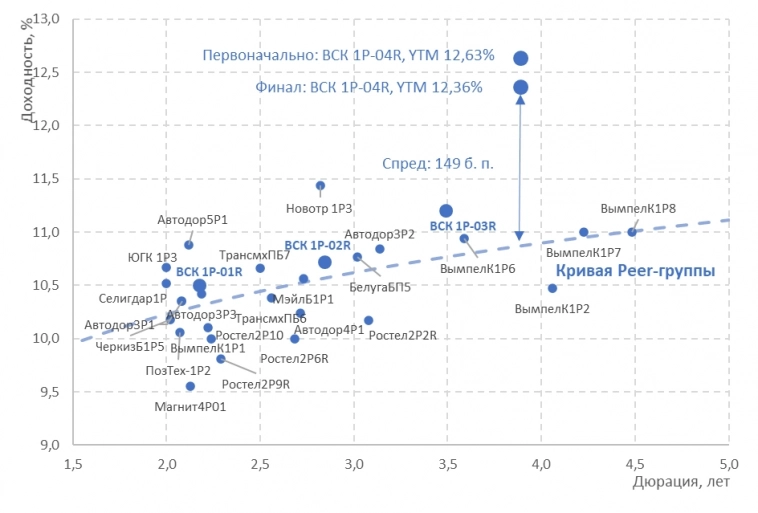

Сегодня 02.08.2023 Восточная Стивидорная Компания (ВСК, структура Global Ports входящая в ГК «Дело») – провела успешный сбор заявок на свои новый выпуск ВСК 1P-04R.

Высокий спрос позволил понизить первоначальный маркетируемый диапазон и увеличить объем размещения.

Первоначальный объем в 10 млрд руб. увеличен до 15 млрд руб.

Первоначальная ставка п/г купона: не выше 12,25% (YTM 12,63%), финальный ориентир: 12,00% (YTM 12,36%). Таким образом, ставка была понижена на 25 б. п., при этом YTM осталась выше peer-кривой на 149 б. п. Доходность выше 12,00% можно считать приемлемым уровнем для эмитента с рейтингом AA со сравнительно длинной дюрацией в 3,9 года.

Карта ставок выпусков эмитентов с близкими рейтингами

Источник: Московская биржа, Rusbonds.ru, собственные расчеты

Новое размещение ВСК 1P-04R (Восточная Стивидорная Компания)

- 02 августа 2023, 13:01

- |

Восточная Стивидорная Компания (ВСК) – одна из крупнейших стивидорных компаний на Дальнем Востоке. Входит в Global Ports, которая в свою очередь входит в ГК «Дело»).

У Global Ports Investments Plc в мае текущего года был повышен рейтинг от Эксперт РА на 1 ступень — до ruAA со «стабильным» прогнозом. По данным за 2022 г. по МСФО уровень долговой нагрузки по NetDebt/EBITDA adj. был 1,0x (комфортный уровень).

ВСК по РСБУ за 1 п/г 2023 г. получила чистую прибыль 9,7 млрд руб., что на 46% выше АППГ. При этом уровень финансового долга с начала года существенно не изменился и составил 27,7 млрд руб. (подавляющая часть приходится на долгосрочные заимствования). Объем ликвидности на балансе: 6,9 млрд руб.

В целом финансовое состояние эмитента можно назвать стабильным, несмотря на сложности с перевозками, вызванные санкционным режимом.

02.07.2023 эмитент открыла книгу заявок по своему новому 5-летнему выпуску ВСК 1P-04R на 10 млрд руб. Минимальная заявка: 1,4 млн руб. Само техническое размещение пройдет 4 августа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал