Волатильность

ЛЧИ Тимофей в Москве на МосБирже. Бежим задавать вопросы. И получать призы за лучшие вопросы. (Фото призов прилагается)

- 11 февраля 2019, 12:27

- |

-

Тимофей ответил мне — передаю суть переписки He will do his best to answer.

Что в переводе значит — Я (Колесниво Андрей и Тимофей Мартынов готовы побеседовать, если не получится — во всем виноват Чубайс :-)

Тимофей выберет лучшие вопросы от ФИО (фото, реальный чел) со сматлаба и ФБ.

Кака забрать — пересечся со мной в Москве.

Первый вопрос от меня

1. Идея из какой книги принесла тебе хорошую прибыль?

( Читать дальше )

- комментировать

- 805

- Комментарии ( 17 )

(Не)послушные рынки. Фрактальная революция в финансах. Саммари книги. Бенуа Мандельброт, Ричард Хадсон

- 31 января 2019, 17:45

- |

Полное саммари (рус, англ) в pdf, mp3 на t.me/kudaidem

Инвестидей. Новости бизнеса и технологий. Обзоры деловой литературы и прессы. Подпишись, будь на волне изменений.

Из саммари книги вы узнаете:

- В чем состоит несостоятельность общепринятой финансовой теории;

- Каковы преимущества фрактальной модели поведения рынков;

- Интересные факты об эволюции рынков и инструментах их анализа.

Основные идеи

- Рыночные риски гораздо более высокие, чем принято считать.

- Основания современной финансовой теории неубедительны.

- Уязвимость мировой финансовой системы обусловлена недостатками общепринятых финансовых теорий.

- Современные финансисты ошибочно предполагают, что цены в пределах “нормы” колеблются случайным образом.

- Крупное движение рынка можно предугадать, если принять, что оно состоит из мелких движений за короткий интервал времени.

- Реальная картина рынка может опираться только на фрактальную модель.

- Рынок напоминает пузырь, который может лопнуть в любой момент.

- Цены не меняются постепенно, природа всех рынков одинакова, а волатильность более предсказуема, чем ценообразование.

- В мире инвестиций не бывает абсолютной, базовой стоимости.

- Все попытки вычислять закономерности в движениях рынка есть не более чем бесплодные фантазии.

( Читать дальше )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Зачем на самом деле нужен закон "О квалификации инвесторов"

- 23 января 2019, 18:33

- |

Мы часто забываем о хитрой ментальности управляющей поведением некоторых индивидов. Особенно о той, что генетически закрепилась у отдельных особей достигших каких-либо вершин в материальном или политическом плане.

Вспомните простой пример из жизни кошек.

Наглый, более крепкий от природы котенок будет всегда получать молоко первым, больше, и всегда мешать слабому брату или сестре получить жизненно важный ресурс, в данном случае молоко матери-кошки.

Так и в нашей с вами жизни: политической, экономической, социальной и т.д. имеющие блага слой всегда будет отгонять от жизненного ресурса менее удачливых сородичей.

Там на верху всегда замечают тренды и куда дует ветер, иначе не быть им там где есть сейчас, на вершине распределения благ.

Возможно кто-то скажет, что им повезло, пусть так, но не каждый может вовремя сориентироваться и ухватить подвернувшуюся удачу за хвост. А значит природное чутье у них более обостренное.

( Читать дальше )

Где можно посмотреть данные о волатильности той или иной бумаги (акции, фьючерсы, валюта) на российском рынке? Например, средняя волатильность акции SBRF по вторникам 150 пунктов.

- 22 января 2019, 18:22

- |

Манипуляции ценой роботами и маркетмейкерами. Конкуренция с ними и как жучить несправедливость :) Часть 2 по ленте.

- 18 января 2019, 20:18

- |

Думаю всем полезно будет. Лайки на благо всех :)

Хитрая волатильность фьючерса. Или нет?

- 10 января 2019, 14:00

- |

Но также последовали и хорошие вопросы: «насколько волатильность фьючерса отличается от волатильности акции» и «как на этом заработать».

Насчет «как заработать» мне лично очевидно, что если правильно брать волатильность спота, а не фьючерса, то чтобы заработать нужно как минимум брать волатильность спота. Логично же? Но это также напрямую связано с первым вопросом, и вчера мнения по нему разделились. Давайте покопаем и выясним, как и насколько отличается волатильность фьючерса от волатильности базового актива.

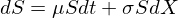

Предлагаю взглянуть на модель ценового процесса для спота, которая лежит в основе уравнения БШ:

где S — цена спота, мю — дрифт (он же дрейф, он же тренд), сигма — волатильность спота, dX — Винеровский процесс

( Читать дальше )

-40% счета и срочный совет по VXX

- 02 января 2019, 15:28

- |

В итоге надо решать, что делать с позициями, основная из которых — шорт VXX почти на размер портфеля. Шорт по 40,5. Когда управляющий брал мне его в портфель, уверял, что это обычный VIX, только без экспираций и с более плавным графиком изменения. Сейчас я уже убедился, что в отличие от VIX, который быстро ходит вверх и так же быстро вниз, VXX сначала медленно идет наверх, но потом застревает там, и уже гораздо медленнее VIX снижается. Более того, VIX может снизится за сессию, а VXX вырасти! Соответственно при пиле волатильности VIX ходит вверх вниз, а VXX уверенно прет вверх.

Позиция управляющего была — пересиживать, и ждать, когда рынки успокоятся. Сегодня утром из-за просадки рынков, VXX уже дает -3% портфеля. Брокер начал выписывать штрафы за чрезмерный риск в портфеле, прогнозируя, что в случае развития худшего сценария я еще останусь ему должен.

Требуется совет — насколько реально по вашему мнению пересидеть, попробовать поймать отскок, или нужно закрывать позицию немедленно?

SP500 на дне. Быки на подходе. И это не важно для внутридневной торговли.

- 28 декабря 2018, 16:27

- |

PS Сегодня на открытии (в 17-30 мск) было хорошее начало и хорошее продолжение.

Как всегда Один день — Одна цель — Одна сделка.

3 минуты после открытия. Ролик см внизу.

Два очень впечатляющих дня: среда-четверг.

Каким был катализатор в четверг? То же, что и в среду.

Акции считаются сильно перепроданными, особенно с учетом устойчивой экономики. Рынок должен был прийти в норму. И с таким большим количеством акций, торгующих с такими огромными скидками, неудивительно, что мы видим в покупках крупных управляющих, профессионалов и пенсионные фонды, которые приходят и покупают.

В дополнение к ощущению того, что, возможно, худшее позади, появились сообщения о том, что США и Китай встретится лицом к лицу для дальнейших торговых переговоров в начале января. Между тем, по словам официального представителя Министерства торговли Китая, «интенсивные» телефонные звонки будут продолжаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал