ВТБ

📰Банк ВТБ (ПАО) Итоги осуществления преимущественного права приобретения ценных бумаг

- 30 сентября 2025, 14:14

- |

2.1. Вид, категория (тип) ценных бумаг: акции обыкновенные.

2.2. Государственный регистрационный номер дополнительного выпуска ценных бумаг и дата его государственной регистрации: 10401000B от 22.08.2025.

2.3. Наименование регистрирующего органа, осуществившего государственную регистрацию дополнительного выпуска ценных бумаг: Банк России....

( Читать дальше )

- комментировать

- 34

- Комментарии ( 0 )

Бюджет федпроекта на развитие судостроения до 2028 года составит 232,7 млрд рублей

- 30 сентября 2025, 13:48

- |

Порядка 232,7 млрд рублей планируется выделить из федерального бюджета на развитие судостроения и техники для освоения шельфовых месторождений с 2026 по 2028 годы, говорится в материалах к проекту бюджета.

Из паспорта госпрограммы «Бюджетные ассигнования по развитию судостроения и техники для освоения шельфовых месторождений» следует, что в течение трех лет на реализацию федпроекта будет выделено 232,69 млрд рублей — 27,06 млрд рублей в 2026 году, 45,58 млрд в 2027 году, 25,33 млрд в 2028 году.

В пояснительной записке отмечается, что целью государственной программы РФ является увеличение объемов производства гражданских судов и морской техники в отечественных судостроительных и судоремонтных организациях в 5 раз по отношению к 2013 году. В результате реализации программы уровень локализации производимой продукции судостроения может достигнуть до 70%.

tass.ru/ekonomika/25206339

ВТБ, возможно, хотят продавить ниже 67

- 30 сентября 2025, 13:27

- |

И посмотреть, а что будет?

Начнут её скидывать по стопам или наоборот, скупать?

Что думаете?

Втб поедет до 50?

- 30 сентября 2025, 12:40

- |

ВТБ

📊 Расширяющийся клин.

Фигура указывает на продолжение падения.

🔽Нижняя стенка этого клина была 73,7, пробили и закрепились, а значит фигуру подтвердили.

✔️Есть шанс ещё раз протестировать стенку клина и пойти отрабатывать фигуру.

Отработка фигуры до 50 руб.

НЕ ИИР

Канал в тг t.me/+7-fxPBUW0jVlZjEy

💸 Банки в августе. Регулятор наносит ответный удар.

- 30 сентября 2025, 12:28

- |

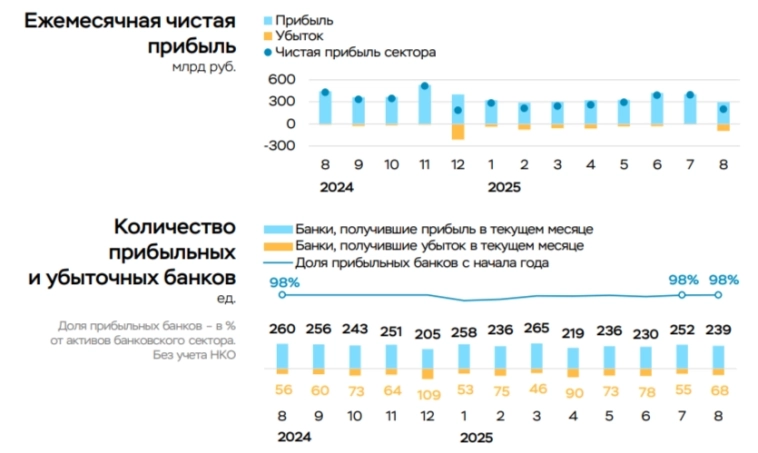

ЦБ РФ выпустил августовскую статистику по банкам. Прибыль сектора рухнула в 2 раза — до 203 млрд руб. Рентабельность капитала просела с королевских 24,9% до скромных 13%.

Но не спешите паниковать. Для тех, кто умеет читать между строк, здесь скрыты не только риски, но и сигналы.

🩸 Анатомия падения

Резкое снижение — это не случайность, а результат целенаправленных ударов по ключевым артериям доходов:

Удар по резервам. Отчисления взлетели на +67 млрд руб. к прошлому месяцу. «Вызревание» розничного портфеля, разогретого в 2023-м, начало больно бить по балансам. Просрочка по потребкам растет.

Удар по марже. Чистый процентный доход (ЧПД) просел на -36 млрд руб. Корпоративный сегмент, с его плавающими ставками, мгновенно почувствовал снижение ключевой ставки. Дешевые деньги? Для банков — это дорогое удовольствие.

Удар по бонусам. Неосновные доходы обвалились на -64 млрд руб. Закончились дивидендные праздники от «дочек», которые подогревали июльские результаты.

( Читать дальше )

Чистая прибыль банковского сектора в августе 2025 г. — снизилась вдвое из-за отчислений в резервы и падения процентных доходов, повлияла к.с.

- 30 сентября 2025, 12:08

- |

💳 По данным ЦБ, в августе 2025 г. прибыль банков составила 203₽ млрд (-53,3% г/г, в июле — 397₽ млрд), по сравнению с прошлым годом есть ощутимое снижение — 435₽ млрд в августе 2024 г. Также отмечаю, что доходность на капитал в августе снизилась с 24,9 до 13%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) сократилась до 192₽ млрд (в июле 285₽ млрд), отрицательно повлияло снижение ЧПД (-36₽ млрд по сравнению с прошлым месяцем, из-за переоценки юр. кредитов т.к. в большинстве зашита плавающая ставка) и рост отчислений в резервы (+67 млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 90₽ млрд (-64₽ млрд по сравнению с июлем), по большей части из-за меньших дивидендов от дочерних компаний (4₽ млрд), после крупных выплат в июле (~60₽ млрд).

🟣Помимо этого, выросли налоговые отчисления (+33₽ млрд по сравнению с июлем), в предыдущем месяце отдельные банки отразили меньше налогов из-за разницы в признании доходов между бухгалтерским и налоговым учётом.

( Читать дальше )

В ВТБ предложили упростить налогообложение для участников SPO — банк

- 30 сентября 2025, 10:15

- |

Участие в размещениях, которые являются одним из ключевых катализаторов повышения ликвидности фондового рынка, по мнению представителей ВТБ, необходимо упростить. Речь, в частности, идет о налогообложении участников SPO.

«Любое SPO происходит с дисконтом к рынку. Это закон. Существующее налоговое и финансовое регулирование предусматривает, что физическое лицо, которое приобретает на SPO акцию ниже рынка, получает материальную выгоду, и она должна облагаться налогом — либо по ставке 13%, либо по ставке 15%. Для институциональных инвесторов такого налога нет. На мой взгляд, для повышения привлекательности участия в размещениях такую норму необходимо пересмотреть», — сказал Дмитрий Пьянов.

( Читать дальше )

Банки в кризисе

- 30 сентября 2025, 04:59

- |

💰69 руб. дают за одну акцию в ВТБ, в пятницу было еще ниже. Сейчас можно взять акцию почти по цене SPO, но нужно ли оно сейчас?

- 29 сентября 2025, 17:25

- |

📊От прошлой недели рынки устали, волатильность была очень высокой и было много заявлений от различных президентов, также были новости по бюджету и налогам, инвесторы ждали какой-то эскалации, но сейчас они решили взять передышку и подождать, пока все успокоится

📉Индекс RGBI (рис.2) упал ниже 116 пунктов, длинные ОФЗ практически 15% годовых, это довольные интересные уровни для набора в длинных ОФЗ, но неплохо было бы подождать и убедиться, что падение прекратилось

🛢Интерфакс заявил, что Транснефти вернут право на инвествычет из региональной части налога на прибыль

🤔Инспектора сообщают, что в первом полугодии этого года объемы проблемных активов лизинговых компаний вырос в полтора раза и достиг почти 500 млрд. руб.

*Не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+1dFc1lSfjw9jMjFi

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал