ВТБ Капитал

ОЗК не планирует принимать оферту "ВТБ Капитала" о приобретении акций НКХП

- 28 ноября 2018, 14:12

- |

пресс-служба ОЗК:

«АО „ОЗК“ не планирует изменение доли владения акциями в уставном капитале ПАО „НКХП“, — сказали в пресс-службе.

»При этом владельцы ценных бумаг, которым адресовано обязательное предложение, вправе принять его путем подачи заявления о продаже ценных бумаг. АО «ОЗК» не планирует подавать заявление о принятии оферты"

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B113B17F-A2D7-4685-A4FF-4F95573C204D}

- комментировать

- 315

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 28 ноября 2018, 08:57

- |

АФК «Система» растянет выплату долгов на полгода

АФК «Система» поменяла планы по снижению долгов, возросших из-за расчетов с «Роснефтью» по мировому соглашению. Об этом сообщает «Интерфакс» со ссылкой на слова вице-президента корпорации по финансам и инвестициям Владимира Травков. Теперь корпорация планирует довести уровень нагрузки до 150 млрд руб. в течение 2019 г., а не к концу его первого полугодия, как объявляла раньше. По словам Травкова, такой уровень долговой нагрузки корпорация считает комфортным. Первый этап снижения — до 190 млрд руб. — корпорация теперь планирует провести до момента отчетности за весь 2018 г. Но если компания увидит возможности инвестировать, то сможет передвинуть график сокращения долга на 2019 г.

https://www.vedomosti.ru/business/news/2018/11/28/787702-afk-sistema

( Читать дальше )

ВТБ Капитал объявил цену оферты акций НКХП

- 27 ноября 2018, 18:40

- |

- ВТБ Капитал готова купить акции по цене 234,75 рубля за штуку.

- Предложение распространяется на 46.734.070 акций.

- ВТБ Капитал направил предложение в связи с тем, что его доля владения акциями компании превысила 30 процентов.

- Цена акции НКХП по состоянию на вчерашнее закрытие биржи — 235,5 рубля.

https://fomag.ru/news-streem/vtb_kapital_obyavil_tsenu_oferty_pokupki_aktsiy_nkkhp/

НКХП - ВТБ Капитал вновь направил в ЦБ обязательное предложение о выкупе акций компании

- 09 ноября 2018, 19:56

- |

Предложение направлено в отношении 46,734 миллиона акций предприятия (69,1% уставного капитала).

Дата представления предложения в Банк России — 9 ноября,

цена приобретения акций не указывается.

"ВТБ Капитал" направляет в ЦБ предложение о покупке акций НКХП второй раз, первый раз это произошло в октябре. Тогда оферта распространялась на 46,75 миллиона акций (69,2% уставного капитала) НКХП. Во вторник Банк России принял решение о несоответствии обязательного предложения «ВТБ Капитала» о приобретении акций НКХП и направлении предписания.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={A5B6CE4F-0CC7-4C56-AB6B-A01CF02AD917}

ЦБ принял решение о несоответствии обязательного предложения ВТБ Капитал в отношении ценных бумаг НКХП

- 06 ноября 2018, 18:36

- |

О направлении АО ВТБ Капитал предписания в рамках осуществления государственного контроля за приобретением акций

Банк России 06.11.2018 принял решение о несоответствии обязательного предложения акционерного общества ВТБ Капитал в отношении ценных бумаг публичного акционерного общества «Новороссийский комбинат хлебопродуктов» и направлении предписания

«ВТБ Капитал» в конце октября направил в ЦБ РФ обязательное предложение о покупке акций. Оферта распространяется на 46 млн 749 тыс. 540 обыкновенных акций НКХП.

Цена предложения, которое предстояло одобрить регулятору, не раскрывалась.

https://www.finversia.ru/news/markets/tsb-prinyal-reshenie-o-nesootvetstvii-oferty-vtb-kapitala-na-vykup-aktsii-nkkhp-48653

http://cbr.ru/finmarket/rbr/

ВТБ Капитал направил в ЦБ обязательное предложение о покупке 46,7 млн акций НКХП

- 23 октября 2018, 21:44

- |

Предложение направлено регулятору 22 октября.

В августе ВТБ увеличил долю в НКХП до 29,9% с 22,25%.

Ранее в отчете группы ВТБ по МСФО сообщалось, что в августе группа получила 22,25% комбината в ходе урегулирования кредита.

НКХП в июле привлек кредит ВТБ на 2,8 миллиарда рублей.

Тогда отмечалось, что привлекаемые средства пойдут на приобретение, ремонт, модернизацию основных средств, строительство и реконструкцию недвижимости в рамках существующих программ развития комбината.

В 2016 году НКХП уже привлекал кредит от банка на 2,2 миллиарда рублей.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={00B22983-1FD6-42F5-8E10-492AC3088227}

Роснефть - дивидендная доходность акций компании может вырасти до 11% в 2019 году - ВТБ Капитал

- 09 октября 2018, 19:46

- |

Дивидендная доходность акций «Роснефти» может вырасти в следующем году до 11% в случае сохранения благоприятной макроэкономической конъюнктуры. В этом году показатель может достичь 7,2% — прогноз аналитиков «ВТБ Капитала».

За январь-август «Роснефть» нарастила добычу нефти на 2% в годовом выражении и в целом продемонстрировала хороший рост операционных показателей.

«Акцент на освоении месторождений, имеющих налоговые льготы, в сочетании с существенным восстановлением цен на нефть способствуют заметному улучшению финансовых показателей компании (в 1п18 ее прибыль выросла на 281% % г/г)»

Объем налоговых льгот в значительной мере зависит от изменений цен на нефть.

( Читать дальше )

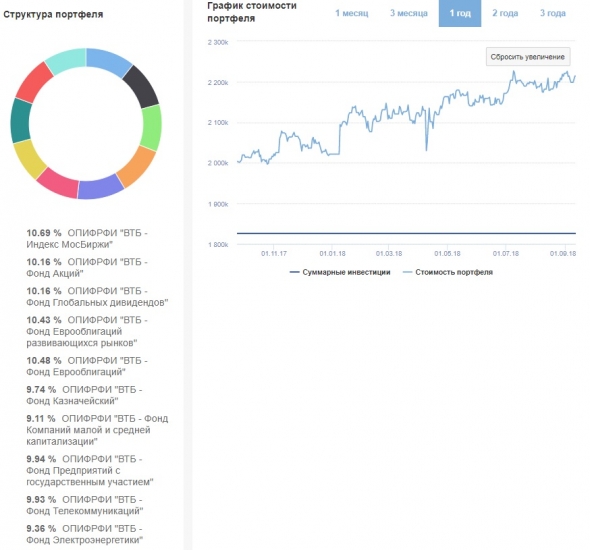

Эксперимент длиною в год: часть вторая

- 13 сентября 2018, 12:48

- |

Год назад я опубликовал сообщение о своих инвестициях в ПИФы, вот этот пост: smart-lab.ru/blog/422685.php

Прошел еще год, результаты на картинке, прирост за год около 10% в рублях. Если стоимость портфеля измерять не в рублях, а в настоящих деньгах, то год, конечно, в минус. С учетом прошлого года, общая доходность за два года чуть более 20%.

Однако, для массового обывателя вполне годный подход — на длительном сроки валютные колебания дают то выигрыш, по проигрыш, и если эксперимент продолжать в той же манере лет десять, я уверен, что результаты в общем и целом будут вполне приличные.

Не могу не удержаться от выпада в сторону все еще публичного трейдера Василия Олейника — у него на comon'е с февраля по сентябрь плюс около 10%, но на уже архивном плане с сентября по февраль минус порядка 60%, т.е. суммарно он еще в глубочайшей просадке.

После пары лет разных экспериментов, хочется сказать только диверсифицируйтесь, никого не слушайте, забудьте о спекуляциях, формируйте портфель в ETFах и ПИФах.

Русгидро представит отчет во вторник

- 23 августа 2018, 11:30

- |

Во вторник Русгидро представит отчет МСФО за 1 полугодие.

Существенные списания занижают базу для дивидендов.

ВТБ Капитал пишет, что верит, что впереди нас ждет скачок по прибыльности Русгидро.

Цель у них 1 руб и потенциал 65% (вместе с дивидендами).

Производство э/э в 1 пг +5%

ВТБ прогнозирует рост выручки +5% до 197,26 млрд руб

EBITDA +10% до 53,78 млрд руб

Прибыль, очищенная от списаний, вырастет до 31,1 млрд руб +40%г/г

Что ВТБ Капитал ждет от конференс колла (16:00мск)?

* прогноз генерации 2018

* ожидания по CAPEXу

* комментарий по модернизации дальнего востока

* По загорской ГЭС

* изменения дивидендной политики

Почему акции упали?

* потому что менеджмент занижает дивиденды бумажными списаниями

* ожидание больших строек в рамках ДПМ-2, несмотря на заявление менеджмента о сокращении капекса

* неопределенность с Загорской ГЭС

ВТБ посчитало, что включение дальнего востока в ДПМ-2, а также предстоящее выплаты ДПМ- принесут Русгидро увеличение прибыли 300% до 2024 года, в 2018 дивдоходность может вырасти до 6% и составить 16,8% в 2024 году. Поэтому рейтинг «Покупать».

=================================

Я чего-то не понимаю, откуда по итогам 2018 у Русгидро возникнет рост дивидендов, если в этом году компания планирует потратить 122 млрд руб на капекс, что будет больше её ебитды за этот год. Платить дивиденды из заёмных чтоле? Может кто-нить объяснить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал