ВДО

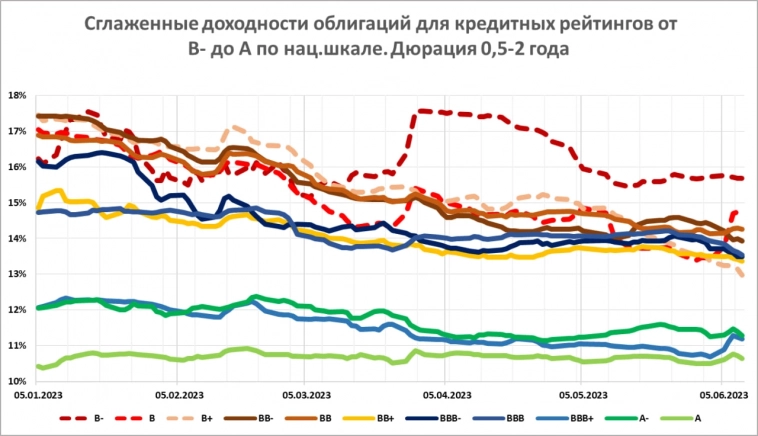

Динамика доходностей ВДО. И премии ряда облигаций к их кредитным рейтингам

- 13 июня 2023, 07:16

- |

- комментировать

- ★1

- Комментарии ( 0 )

Какие высокодоходные облигации (ВДО) развивающихся рынков купить?

- 12 июня 2023, 15:49

- |

Долговой рынок с инвестиционный точки зрения выглядит привлекательно, предоставляя возможности для эффективных инвестиций как в высокодоходные, но более рисковые еврооблигации high-yield bonds (HY), так и в более надежные облигации инвестиционного уровня investment grade bonds (IG).

В прошлом видео Дмитрий подсветил привлекательность облигаций IG, а в этом выпуске обсудим более доходные (читай рисковые) облигации развивающихся рынков ЕМ (emerging markets).

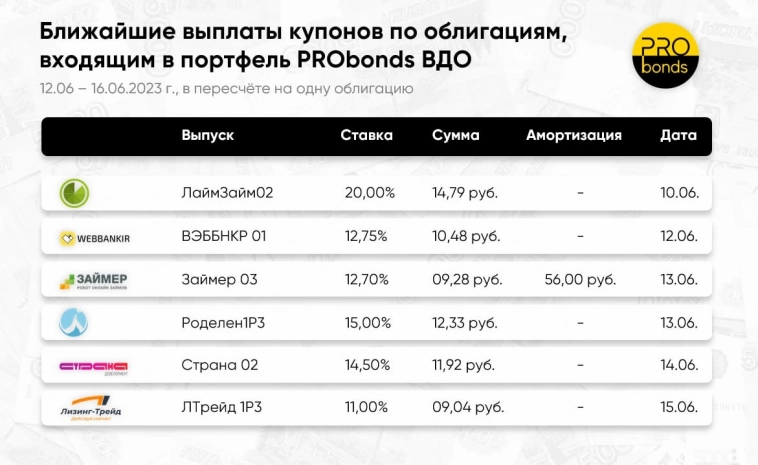

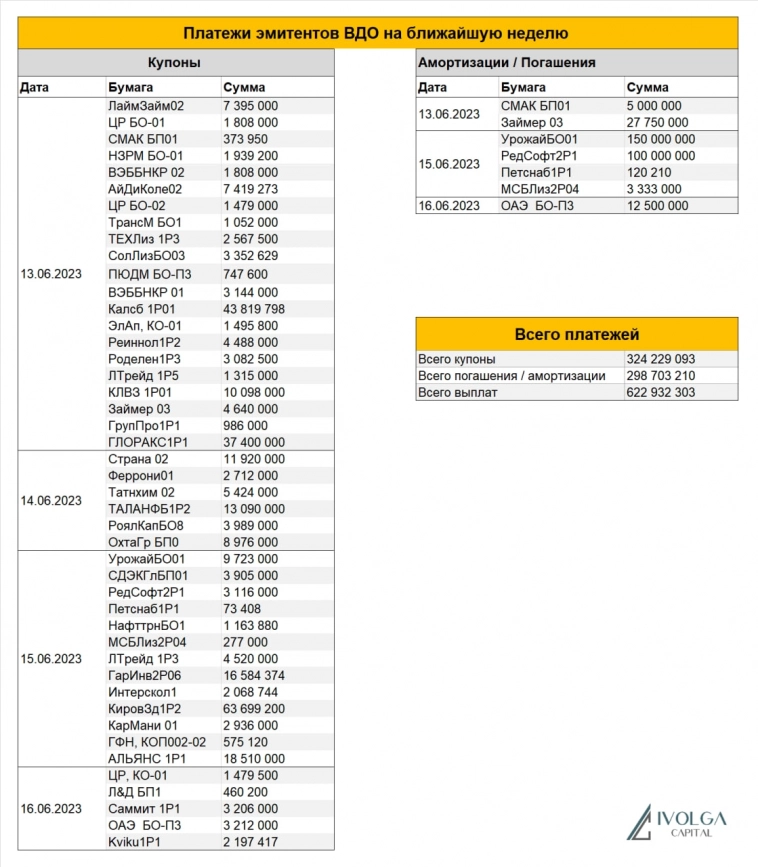

Платежи эмитентов ВДО на ближайшую неделю

- 12 июня 2023, 09:39

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 623 млн руб., из которых 324 млн руб. купоны, 299 млн руб. придётся на погашения и амортизации

Коротко о главном на 09.06.2023

- 09 июня 2023, 12:00

- |

Старт размещения, новые выпуски и рейтинговые решения

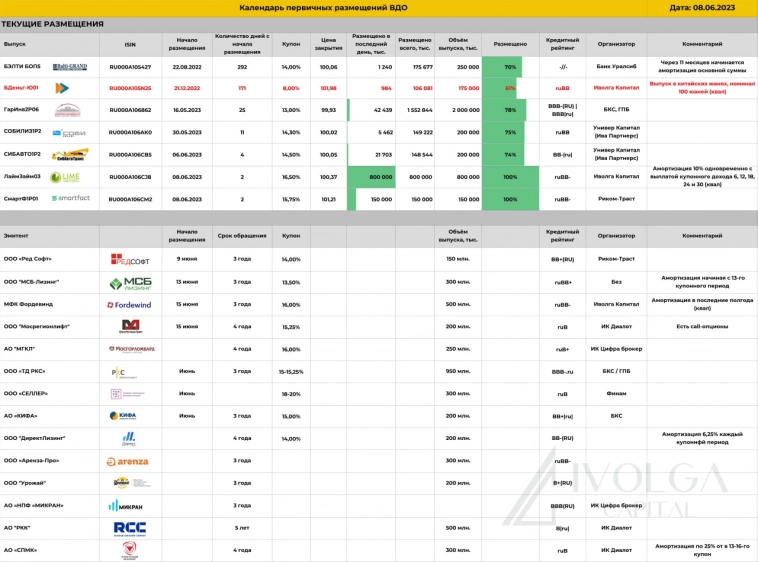

- «Ред Софт» сегодня начинает размещение выпуска трехлетних облигаций серии 002Р-04 объемом 150 млн рублей. Регистрационный номер — 4B02-04-00372-R-002P. Ставка купона установлена на уровне 14% годовых и зафиксирована на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

- ООО «МСБ-лизинг» 13 июня начнет размещение трехлетних облигаций серии 003Р-01 объемом 300 млн рублей. Ставка купона установлена на уровне 13,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 4,167% от номинала будет погашено в даты окончания 13-35-го купонов и 4,159% от номинала — в дату окончания 36-го купона.

- «Мосрегионлифт» 15 июня начнет размещение четырехлетних облигаций серии БО-02 объемом 200 млн рублей. Ставка 1-го купона установлена на уровне 15,25% годовых. По выпуску предусмотрена амортизация — в даты выплат 29-48-го купонов будет погашаться по 5% от номинала; а также возможность досрочного погашения облигаций по усмотрению эмитента в даты окончания 13-го, 25-го и 38-го купонов.

( Читать дальше )

Итоги торгов за 08.06.2023

- 09 июня 2023, 11:21

- |

8 июня стартовало два размещения: МФК Лайм-Займ 03 и СмартФакт БО-01-001P. Оба выпуска были размещены за один день.

Суммарный объем торгов в основном режиме по 292 выпускам составил 798 млн рублей, средневзвешенная доходность — 12,44%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 09 июня 2023, 09:29

- |

- На 15 июня запланировано размещение 2-го выпуска облигаций МФК Фордевинд (ruBB-, 500 млн руб., ориентир купона 16%, для квал. инвесторов). Сбор предварительных заявок открыт

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 61%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

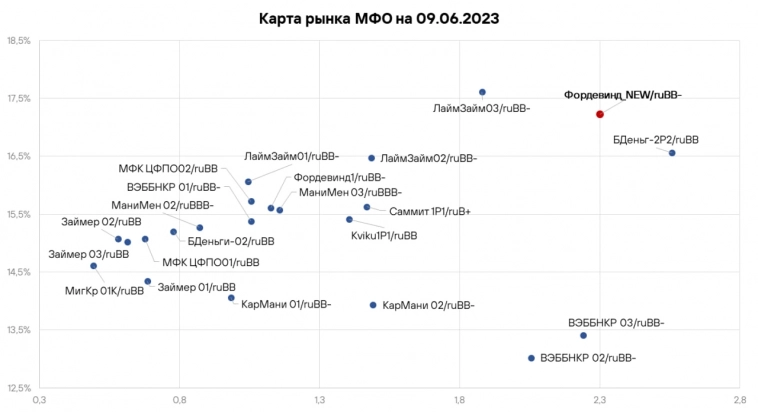

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтСегодня мы начинаем подготовку к выпуску облигаций МФК Фордевинд (15 июня, только для квалинвесторов, ruBB-, 500 млн.р., дюрация 2 года, YTM 17,2%). + об МФК-облигациях в целом

- 09 июня 2023, 07:30

- |

Презентация эмитента и выпуска – по ссылке. Она нетипично подробная. Отчасти потому, что бизнес Фордевинда сильно отличен от бизнеса классических крупных микрофинансовых компаний, которые выходили на рынок облигаций. В отличие от последних, Фордевинд – это формат b2b. Большие по меркам микрофинансов выдачи, в основном, более 10 млн.р., низкие по тем же меркам проценты, в среднем около 40% годовых. Клиенты – в первую очередь МСП.

Об облигационном сегменте МФК в целом. Основная сумма размещений их облигаций третий год идет через нас. И по нашей оценке, после плотной тройки размещений, Быстроденьги, Лайм-Займ, Фордевинд, совокупно 1,8 млрд.р., отрасль на фондовый рынок долго в сопоставимых масштабах не выйдет. Заметное отличие от 2021 года, когда МФК квартал за кварталом доминировали среди первичных размещений, набив изрядную оскомину покупателям.

( Читать дальше )

«Ламбумиз» расширяет производственную базу и осваивает новые рынки

- 08 июня 2023, 11:15

- |

Во II квартале 2023 г. компания увеличила производственные мощности, запустив новую печатную линию гибкой упаковки. Другие достижения АО «Ламбумиз» — расширение ассортимента и введение новых услуг.

«Ламбумиз» значительно расширяет ассортимент видов гибкой упаковки. С этой целью была приобретена новая производственная линия, запуск которой состоялся в начале мая. Теперь на заводе налажен выпуск многослойных материалов, включая этикетки на ПЭТ-бутылку.

Многослойные пленочные материалы широко используются в пищевой промышленности для упаковки продуктов под заморозку, чипсов и прочего. Для АО «Ламбумиз» производители данных видов пищевой продукции — новый рынок, который эмитент готовится освоить, видя в нем перспективы.

Напомним, что АО «Ламбумиз» сегодня выпускает все виды пакетов Gable Top, а также ведет подготовку к производству ролевой упаковки Тетра Топ — аналога Тетра Пака (картонная бутылка с пластиковым горлышком и крышкой).

( Читать дальше )

Коротко о главном на 08.06.2023

- 08 июня 2023, 10:42

- |

Старт размещений и новые выпуски

- ПО «Уральский оптико-механический завод имени Э.С. Яламова» (УОМЗ) сегодня начинает размещение по закрытой подписке десятилетних облигаций серии БО-05 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-05-55470-E. Сбор заявок на выпуск прошел 6 июня. Ставка 1-6-го купонов рассчитывается по формуле: ключевая ставка ЦБ плюс 2%. Купоны полугодовые. Выпуск включен в Сектор РИИ Московской биржи. Организаторы — Новикомбанк и Совкомбанк. Также эмитент сообщил о выкупе по оферте 99,1% выпуска облигаций БО-П01 на 3,47 млрд рублей. Цена составила 100% от номинала.

- «СмартФакт» сегодня начинает размещение трехлетних облигаций серии БО-01-001P объемом 150 млн рублей. Регистрационный номер — 4B02-01-00102-L-001P. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

- МФК «Лайм-Займ» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 001P-02 объемом 800 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал