Брусника

Цены кв.м в регионах 2000-2021 и региональные застройщики

- 20 марта 2022, 11:20

- |

- комментировать

- Комментарии ( 2 )

Коротко о главном на 15.12.2021

- 15 декабря 2021, 11:18

- |

Даты размещений, ставки купонов и оферта:

- Сегодня «Славпроект» начинает размещение дебютного выпуска облигаций серии 001P-01 объемом 300 млн рублей со сроком обращения один год. Регистрационный номер — 4-01-00610-R-001P. Номинальная стоимость одной бумаги составляет 10 тыс. рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- Сегодня, 15 декабря, «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» начинает первичное размещение по закрытой подписке пятилетних коммерческих облигаций серий КО-П002-03 объемом 30 млн рублей. Регистрационный номер выпуска — 4CDE-03-00381-R-002P. Ставка купона установлена на уровне 16% годовых, купоны ежемесячные. По выпуску предусмотрена оферта через год с даты начала размещения.

- «КЛС-Трейд» 16 декабря начнет размещение дебютного выпуска пятилетних облигаций серии БО-01 объемом 100 млн рублей. Регистрационный номер — 4B02-01-00068-L-001P. Ставка купона установлена на уровне 13,5% годовых на весь срок обращения бумаг, купоны ежеквартальные. Предусмотрена возможность досрочного погашения по усмотрению эмитента в даты окончания 4-6-го купонов.

( Читать дальше )

Коротко о главном на 14.12.2021

- 14 декабря 2021, 13:03

- |

Начало размещений, новые выпуски и ставки купонов:

- Сегодня «Брусника. Строительство и девелопмент» начинает размещение облигаций 002Р-01 со сроком обращения 3,5 года объемом 4 млрд рублей. Регистрационный номер — 4B02-01-00492-R-002P. Ставка купона установлена на уровне 11,85% годовых на весь срок обращения бумаг, купоны ежеквартальные. По выпуску предусмотрена амортизация. Организаторы: Альфа-банк, BCS Global Markets, Газпромбанк, инвестбанк Синара, банк «ФК Открытие» и «ВТБ Капитал».

- Сегодня «Экспомобилити» начинает размещение дебютного выпуска трехлетних коммерческих облигаций серии КО-П01 объемом 150 млн рублей. Регистрационный номер — 4CDE-01-00608-R-001P. Ставка 1-4-го купонов установлена на уровне 11% годовых, купоны ежеквартальные.

- Московская биржа зарегистрировала дебютный выпуск облигаций «КЛС-Трейд» серии БО-01. Регистрационный номер — 4B02-01-00068-L-001P. Бумаги включены в Третий уровень котировального списка.

( Читать дальше )

Коротко о главном на 07.12.2021

- 07 декабря 2021, 10:57

- |

Старт размещения, новые выпуски и кредитный рейтинг:

- Сегодня «Асфальтобетонный завод N1» (АБЗ-1) начинает размещение выпуска трехлетних облигаций серии 001Р-02 объемом 2 млрд рублей. Регистрационный номер — 4B02-02-01671-D-001P. Ставка купона установлена в размере 12,75% годовых на весь срок обращения бумаг. Организаторы: BCS Global Markets, Газпромбанк, Инвестбанк «Синара», Совкомбанк, ИФК «Солид».

- НРД зарегистрировал выпуски коммерческих облигаций «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» серий КО-П002-03, КО-П002-04 и КО-П002-05. Присвоенные регистрационные номера: 4CDE-03-00381-R-002P, 4CDE-04-00381-R-002P и 4CDE-05-00381-R-002P соответственно.

- «Брусника. Строительство и девелопмент» 9 декабря с 11:00 по московскому времени до 15:00 по московскому времени планирует провести сбор заявок на облигации серии 002Р-01 объемом 4 млрд рублей со сроком обращения 3,5 года. По выпуску предусмотрена амортизация. Купоны ежеквартальные. Ориентир ставки купона будет объявлен позднее. Организаторы: Альфа-банк, BCS Global Markets, инвестбанк «Синара», банк «ФК Открытие» и «ВТБ Капитал».

( Читать дальше )

Важно, как на неделе застройщики разместят долги. Момент истины

- 06 декабря 2021, 18:40

- |

Обращаю внимание на два эмитента, которые размещают долги на этой неделе: ГК Пионер и Брусника.

Почему это важно? — сейчас рынок облигаций в откровенной депрессии (позволю так назвать, ведь снижение доходностей продолжается с декабря 2020 года), а размещаться застройщикам надо. В следующем году девелоперам надо погасить более 60 млрд рублей и это без учёта купонных выплат.

Пионеру и Бруснике не нужно погашать долги в 2022-м, но в течении 30 дней им предстоит выплатить купонные доходы. По двум выпускам каждому.

- Бруснике нужно выплатить купоны на 108 млн 9 декабря и ещё 144 млн рублей 3 января 2022 года.

- ГК Пионер предстоит выплатить 13 декабря 130 млн и 120 млн рублей 17 декабря 2021 года.

( Читать дальше )

Коротко о главном на 03.11.2021

- 03 ноября 2021, 10:07

- |

Новые программы, планируемый выпуск и рейтинги:

- Московская биржа зарегистрировала программу облигаций «Брусника. Строительство и девелопмент» серии 002P объемом 30 млрд рублей. Регистрационный номер — 4-00492-R-002P-02E. Облигации в рамках бессрочной программы могут быть размещены по открытой подписке на срок до 10 лет.

- Банк России зарегистрировал программу облигаций с залоговым обеспечением денежными требованиями СФО «Союз» серии 001Р. Идентификационный номер — 6-00633-R-001P. Бумаги предназначены для квалифицированных инвесторов.

- АКРА подтвердило кредитный рейтинг «ПР-Лизинга» и его облигаций на уровне ВВВ+(RU), прогноз «стабильный».

- «Биннофарм Групп» готовит дебютный выпуск облигаций на 3 млрд рублей. Планируемому выпуску серии 001Р-01 «Эксперт РА» присвоило ожидаемый кредитный рейтинг на уровне ruА. Срок обращения выпуска составит 15 лет.

( Читать дальше )

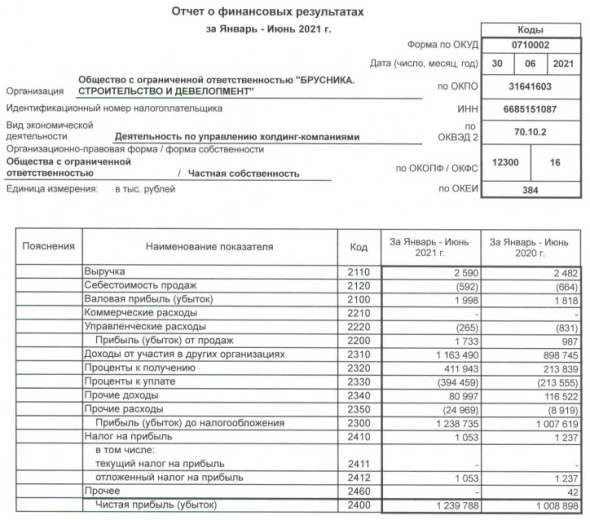

Рейтинг компании ООО "Брусника. Строительство и девелопмент"

- 27 октября 2021, 09:15

- |

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2018 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел ООО «Брусника. Строительство и девелопмент»

Рейтинг ООО «Брусника. Строительство и девелопмент»

ИНН: 6685151087

Организация: ООО «Брусника. Строительство и девелопмент»

Ниже отслеживается динамика изменения основных финансовых показателей и рейтинга предприятия по годам. Рейтинг напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП»

( Читать дальше )

Коротко о главном на 23.09.2021

- 23 сентября 2021, 11:59

- |

Новые программы, ставки купонов и оферта:

- Сегодня МФК «КарМани» начнет размещение трехлетних облигаций серии 01 объемом 400 млн рублей. Ставка купона – 12,75%. Московская Биржа включила выпуск в Сектор ПИР, облигации предназначены для квалифицированных инвесторов. Организаторы: ИФК «Солид», ИК «Риком-траст» и «Универ капитал».

- «Первое коллекторское бюро» установило ставку купона четырехлетних облигаций серии 001Р-02 объемом до 1,5 млрд рублей на уровне 10,75% годовых на весь период обращения. По выпуску предусмотрена амортизация: 10% от номинальной стоимости будет гаситься в дату выплаты купона начиная с 7-го купона, купоны ежеквартальные. Техразмещение запланировано на 24 сентября.

- «Брусника. Строительство и девелопмент» утвердило программу биржевых облигаций серии 002Р объемом до 30 млрд рублей включительно или эквивалент этой суммы в иностранной валюте. Бумаги планируется разместить по открытой подписке. Срок погашения облигаций в рамках бессрочной программы – не более 10 лет.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 19 июля 2021, 08:21

- |

ОПЕК+ согласовала параметры роста производства нефти

Страны ОПЕК+ смогли разрешить противоречия, грозившие разрушить достижения последнего года стабилизации нефтяного рынка, и договорились о темпах роста добычи. С августа и до конца года альянс будет увеличивать ее на 400 тыс. баррелей в сутки ежемесячно и намерен по возможности придерживаться этого темпа и в следующем году. В таком случае сделка ОПЕК+ может завершиться в сентябре 2022 года. ОАЭ, которые противились продлению сделки за пределы первого квартала 2022 года, была сделана уступка: с мая страна, как и РФ, Саудовская Аравия, Кувейт и Ирак, сможет существенно увеличить добычу.

https://www.kommersant.ru/doc/4908306

«Красное & белое» планирует IPO

Прошлогодний успех Ozon и Fix Price при выходе на биржу подтолкнул других ритейлеров последовать этому пути. Как стало известно “Ъ”, Игорь Кесаев, Сергей Кациев и Сергей Студенников после закрытия сделки по продаже «Дикси» «Магниту» займутся подготовкой к IPO своей сети алкомаркетов «Красное & белое». Пока бизнес ритейлера может оцениваться на уровне 245 млрд руб.

https://www.kommersant.ru/doc/4908223

Инвесторы вновь проявили интерес к ИТ-компаниям

После двухмесячного перерыва самым популярным направлением для инвестирования стали акции высокотехнологичных компаний. За минувшую неделю международные инвесторы вложили в фонды, ориентированные на этот сегмент фондового рынка, свыше $1,4 млрд. Растет интерес к подобным вложениям и со стороны российских частных инвесторов.

https://www.kommersant.ru/doc/4907755

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал