SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Билл гросс

Билл Гросс: «Цены на активы близки к состоянию «пузыря»

- 31 октября 2013, 12:51

- |

По словам Билла Гросса, босса крупнейшего облигационного фонда PIMCO, текущие цены на биржевые активы слишком переоценены — по материалам AForex.

По словам Билла Гросса, босса крупнейшего облигационного фонда PIMCO, текущие цены на биржевые активы слишком переоценены — по материалам AForex.Главный триггер раздутия нового финансового «пузыря» — ФРС США, QE3 ($1 трлн в год кэша в рынок) и политика нулевых процентных ставок. Гросс утверждает, что к «пузырю» близки не только цены на акции американских компаний, но и цены на казначейские бонды. Еще один опасный триггер — темпы роста маржинального долга. Этот показатель отражает степень воодушевления инвесторов. Сегодня инвесторы просто опьянены новостью о продолжении монетарного стимулирования в 2014 году — эмоции толкают их идти на риск и совершать сделки на кредитные деньги.

( Читать дальше )

- комментировать

- 6

- Комментарии ( 1 )

PIMCO: «Покупайте короткие трэжерис»

- 03 октября 2013, 13:02

- |

По словам Билла Гросса, PIMCO, инвесторы должны сфокусироваться на покупке американского долга, который непременно будет и дальше выигрывать от неправильной оценки активов, которая сложилась на рынке сегодня — по материалам AForex.

По словам Билла Гросса, PIMCO, инвесторы должны сфокусироваться на покупке американского долга, который непременно будет и дальше выигрывать от неправильной оценки активов, которая сложилась на рынке сегодня — по материалам AForex.В 2008 году регулятор ФРС снизил ставки до рекордных минимумов и планировал держать ставки внизу до тех пор, пока экономика не выберется из кризиса. Главными критериями служат — показатели ВВП, рынка труда и инфляции.

Гросс предлагает инвесторам начать готовиться к сжатию QE3 уже сегодня — даже с учетом фактора временного закрытия правительства и вероятной отсрочки сжатия QE3. Как бы там ни было, полагает Гросс, «смягчение» рано или поздно будет свернуто. На фоне высокой рыночной неопределенность инвесторы уже сейчас могут покупать казначейские облигации с коротким сроком истечения — обоснованность покупки долга очевиднее покупки тех же акций. При этом Гросс предлагает держаться подальше от длинных трэжерис (30-летних).

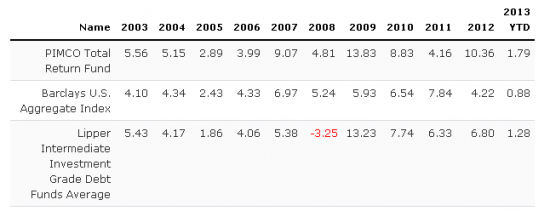

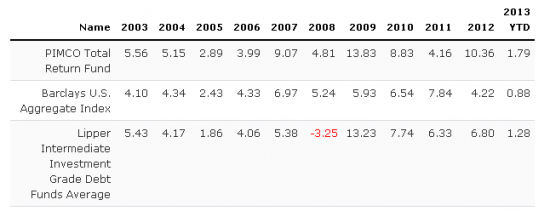

Инвестиционный пул Гросса ($250 млрд) Total Return Fund, состоящий из разных долговых бумаг, вырос на 1.7% в сентября, обогнав по уровню прибыли 98% рыночных игроков (данные Bloomberg). Всего фонд заработал 7.9% дохода за последние 5 лет — результат лучше, чем у 89% рыночных игроков.

PIMCO: "Америка избежит дефолта в любом случае"

- 02 октября 2013, 13:13

- |

По мнению Билла Гросса (PIMCO), США все же смогут избежать «катастрофического» дефолта по казначейскому долгу, даже если решение о поднятии лимита долга не будет принято в надлежащие сроки (к 17 октября у Казначейства останется $30 млрд для погашения всех обязательств) — по материалам AForex.

По мнению Билла Гросса (PIMCO), США все же смогут избежать «катастрофического» дефолта по казначейскому долгу, даже если решение о поднятии лимита долга не будет принято в надлежащие сроки (к 17 октября у Казначейства останется $30 млрд для погашения всех обязательств) — по материалам AForex.Главный аргумент Гросса заключается в том, что «Казначейство США, по сути, центр финансового комплекса мира». И дефолт просто невозможно себе представить, т. к. он может привести к краху всей мировой финансовой системы. «Вероятность дефолта 1 к 1000 000», — рассуждает Билл Гросс.

В 2011 году агентство Standard & Poor’s урезало суверенный рейтинг США с AA+ до AAA i на фоне несвоевременного поднятия порога долга американскими законодателями и регуляторами. Тем не менее, то самое августовское понижение рейтинга не результировало в желание инвесторов повысить стоимость заимствования для Америки. Но глобальный рынок акций отреагировал резким падением — общий объем рынка упал на $6 трлн с 26 июля по 12 августа 2011 года.

По оценкам Гросса, каждая новая неделя блокировки правительства будет стоить ВВП страны около 0.1%.

Билл Гросс (PIMCO): “Не доверяйте Moody's Investors Service и мнению агентства насчет кредитного рейтинга США»

- 26 сентября 2013, 11:24

- |

Билл Гросс, владелец крупнейшего в мире облигационного фонда PIMCO, призвал инвесторов не доверять оценкам рейтингового агентства Moody's. Гросс убежден, что Казначейство США и Moody's – одна «шайка-лейка» — примерно так Гросс выразился в своем микроблоге Твиттер — по материалам AForex.

Билл Гросс, владелец крупнейшего в мире облигационного фонда PIMCO, призвал инвесторов не доверять оценкам рейтингового агентства Moody's. Гросс убежден, что Казначейство США и Moody's – одна «шайка-лейка» — примерно так Гросс выразился в своем микроблоге Твиттер — по материалам AForex.Гросс предложил инвесторам отслеживать мнения конкурентов Moody's, которых он считает более честными, отражающими реальную действительность — например, агентств S&P, Fitch или Egan-Jones Rating. Сказанное Гроссом имеет прямое отношение к предстоящему событию — обсуждению поднятия порога суверенного долга (если лимит долга не будет увеличен, американская экономика автоматически окажется в состоянии технического дефолта).

( Читать дальше )

Билл Гросс: «Короткий долг привлекательнее длинного»

- 20 сентября 2013, 12:23

- |

Разница между 5- и 30-летними трэжерис составила 2.37 п.п. в четверг — почти 6-месячный максимум — по материалам AForex.

Разница между 5- и 30-летними трэжерис составила 2.37 п.п. в четверг — почти 6-месячный максимум — по материалам AForex.В своем микроблоге Твиттер глава крупнейшего облигационного фонда Билл Гросс написал от 15 сентября, что «теперь, когда точно известно, что Саммерс не возглавит ФРС США, инвесторы будут требовать большую доходность от длинных бондов, противопоставляемых коротким инструментам с 5-летним сроком истечения». Пока Саммерс все еще был вероятным кандидатом, инвесторы боялись, что его назначение на пост босса ФЕДа рискует положить конец эре низких процентных ставок. Ларри Саммерс — противник и затяжного QE и нулевых процентных ставок.

Однако Саммерс снял свою кандидатуру, и ФЕД в среду неожиданно объявил о своем намерении оставить программу «смягчения» с прежними объемами. Кроме того, на рынке появляется все больше слухов, что Йеллен, вероятней всего, станет новой главой ФРС США — это означает продолжение политики Бернанке примерно в том же виде.

( Читать дальше )

Билл Гросс: ФРС США будет держать ставки на минимуме еще долго

- 19 августа 2013, 09:48

- |

Билл Гросс из PIMCO ожидает, что ФРС оставит ставки на рекордно низких значениях, дольше, чем планировал ранее для сохранения сильно закредитованных глобальных финансовых рынков — по материалам AForex.

Билл Гросс из PIMCO ожидает, что ФРС оставит ставки на рекордно низких значениях, дольше, чем планировал ранее для сохранения сильно закредитованных глобальных финансовых рынков — по материалам AForex.Гросс считает вполне возможным сохранение низких ставок вплоть до 2016 года, а, может быть, и дольше. Такое заявление он сделал в интервью Bloomberg TV. Комитет по открытым рынкам держал ставки в диапазоне 0-0.25% годовых с декабря 2008 года. Б.Бернанке заявлял в июне, что «подавляющее большинство членов комитета ожидают, что ставки будут очень низкими в конце 2015 года».

Гросс считает, что инвесторы должны переключиться на более короткие бумаги (длиной 5 лет и менее), поскольку ФРС для количественного смягчения (QE3) переходит от политики выкупа активов к политике периодического краткосрочного пересмотра ставок на ближайший период. Политика повышения ставок как инструмент борьбы с инфляцией осталась в прошлом, также заявил Гросс.

Билл Гросс (PIMCO) пытается убедить инвесторов довериться стратегии фонда

- 09 августа 2013, 13:40

- |

Управляющие менеджеры крупнейшего в мире облигационного фонда PIMCO готовятся к эре низких доходностей по долговым инструментам и пытаются убедить инвесторов не выводить свои капиталы из фонда — по материалам AForex.

Управляющие менеджеры крупнейшего в мире облигационного фонда PIMCO готовятся к эре низких доходностей по долговым инструментам и пытаются убедить инвесторов не выводить свои капиталы из фонда — по материалам AForex. C 2008 года и до мая 2013 года фонду PIMCO жилось очень хорошо. За последние 5 лет фонду удалось почти удвоить свой совокупный инвестпортфель до $2 трлн. Однако с мая месяца инвесторы выводят из фонда свои деньги активными темпами, что приводит к массированным распродажам на рынке бондов, что, в свою очередь, результирует в падение цен и рост ставок доходностей по облигациям. Главный триггер — Бен Бернанке и его озвученное намерение сжать программу QE3 до середины 2014 года.

( Читать дальше )

Билл Гросс делает ставку на долг высокого качества

- 07 июня 2013, 13:27

- |

Крупнейший облигационный фонд в мире PIMCO ($293 млрд в управлении) пережил в мае мощный отток клиентских денег — рекорд с 2011 года. И сегодня глава PIMCO Билл Гросс говорит о том, что, на его взгляд, наиболее привлекательным инструментом являются облигации высокой надежности на фоне возрастания рыночных рисков — по материалам AForex.

Крупнейший облигационный фонд в мире PIMCO ($293 млрд в управлении) пережил в мае мощный отток клиентских денег — рекорд с 2011 года. И сегодня глава PIMCO Билл Гросс говорит о том, что, на его взгляд, наиболее привлекательным инструментом являются облигации высокой надежности на фоне возрастания рыночных рисков — по материалам AForex.Глобальные облигации имели худшую ценовую динамику в мае. Лидеры падения — трэжерис Казначейства США. Инвесторы массово избавлялись от бондов на слухах о сворачивании программы «количественного смягчения» (и скупок долга с рынка, соответственно) со стороны ФРС США. Собственно, это понятно, т.к. Федрезерв — главный драйвер ценового роста долговых бумаг.

( Читать дальше )

Билл Гросс. Стратегия, июнь.“Фед нагнул инвесторов”

- 04 июня 2013, 18:03

- |

Гросс опубликовал свое ежемесячное письмо:

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

( Читать дальше )

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

( Читать дальше )

Гросс: Бернанке не влияет на реальную экономику

- 30 мая 2013, 11:46

- |

Билл Гросс, глава фонда PIMCO, считает, что рынки входят в новую стадию корреляции облигаций и акций, так как центральные банки смягчают свое влияние на рынки. В интервью телеканалу CNBC Гросс рассказал историю взаимоотношений этих двух классов активов и отметил, что до начала финансового кризиса их зависимость была отрицательной, то есть если акции росли, то цены на облигации снижались. Затем все изменилось, и поведение бумаг изменилось.

Билл Гросс — известный специалист по облигациям, и совсем недавно он заявил, что «бычий» рынок в облигациях закончился, правда «медвежий» пока не начался. Золотую середину пока поддерживают программы количественного смягчения, хотя слухи о том, что ФРС может пересмотреть программу выкупа активов, вызвали волну распродаж на рынке treasuries, да и не только на американском долговом рынке.

Впрочем, Гросс считает, что в будущем сохранится несильная положительная корреляция: «Если цены на облигации снижаются, то и акции должны тоже идти вниз. Вся мировая торговля с использованием „плеча“ зависит от стабильности курса японской иены, стабильности доходностей по облигациям Японии и облигациям США. Как только появляется нестабильность на этих участках финансового рынка, маржинальная торговля сворачивается и акции снижаются».

( Читать дальше )

Билл Гросс — известный специалист по облигациям, и совсем недавно он заявил, что «бычий» рынок в облигациях закончился, правда «медвежий» пока не начался. Золотую середину пока поддерживают программы количественного смягчения, хотя слухи о том, что ФРС может пересмотреть программу выкупа активов, вызвали волну распродаж на рынке treasuries, да и не только на американском долговом рынке.

Впрочем, Гросс считает, что в будущем сохранится несильная положительная корреляция: «Если цены на облигации снижаются, то и акции должны тоже идти вниз. Вся мировая торговля с использованием „плеча“ зависит от стабильности курса японской иены, стабильности доходностей по облигациям Японии и облигациям США. Как только появляется нестабильность на этих участках финансового рынка, маржинальная торговля сворачивается и акции снижаются».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал