SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Билл Гросс. Стратегия, июнь.“Фед нагнул инвесторов”

- 04 июня 2013, 18:03

- |

Гросс опубликовал свое ежемесячное письмо:

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

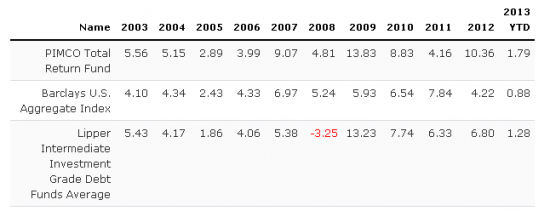

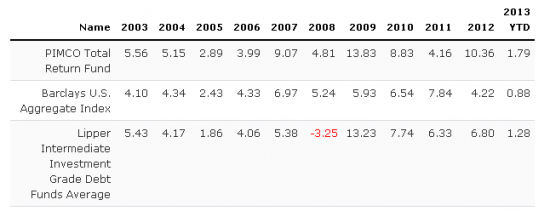

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

«Low ROIs fostered by central bank policies in financial markets seem to have increasingly negative influences on investment and real growth»

Ибо, как мне кажется, ROI низкий из-за слабой экономики (не только американской, но и глобальной), которую ФРС и пытается оживить через QE. Как раз, логика подсказывает, что ZIRP должна увеличивать ROI реального сектора через снижение кредитных издержек.

В общем основной вывод — Бернанке делает все наоборот!

Вместо поддержки экономики, QE:

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

- нулевые ставки убивают «кэрри» доход (маржу финбизнеса), что является стержнем мотивации капитализма.

- по сути ФРС перераспределяет деньги в финансовой системе от сберегателей (инвесторов) к кредиторам.

- это собственно и есть финансовые репрессии, а основным репрессированным Гросс видимо считает себя. Репрессии имеют несколько интересных последствий

- 1: сберегатели получают рекордно низкое отношение доход/риск

- 2: сберегатели меньше зарабатывают и меньше тратят

- 3: за счет дешевого доступного кредита выживают неэффективные бизнесы (да что бизнесы, целые страны!), оттягивая время своей кончины, и наращивая свое кредитное бремя.

- 4. ZIRP + QE приводят к падению процентной маржи финансового бизнеса (NIM). Банки режут косты, сокращают сотрудников.

«Low ROIs fostered by central bank policies in financial markets seem to have increasingly negative influences on investment and real growth»

Ибо, как мне кажется, ROI низкий из-за слабой экономики (не только американской, но и глобальной), которую ФРС и пытается оживить через QE. Как раз, логика подсказывает, что ZIRP должна увеличивать ROI реального сектора через снижение кредитных издержек.

В общем основной вывод — Бернанке делает все наоборот!

Вместо поддержки экономики, QE:

- убивает доходности

- убивает «кэрри»

- низкие ожидаемые доходы оказывают негативное влияние на экономику

14 |

Читайте на SMART-LAB:

⏰ Сезонность на рынке: когда покупать, а когда продавать

Сезонность — это не просто календарные даты, а комплекс факторов, влияющих на активность и поведение инвесторов. Рассказываем, что думают...

19:15

Пятница, 13-е: какое решение примет ЦБ?

13 февраля пройдет первое в этом году заседание Совета директоров Банка России по ключевой ставке. Оно будет «опорным», то есть...

18:29

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс

Денег напечатали?

— да

Деньги из финсектора вышли?

— нет

Значит ребята нахапали полные карманы, а что там по конкретным личностям — это ещё надо разобраться.

Беня ещё раз доказал простую истину — деньги к деньгам.

Ведь по сути что он заявил:

Богатые не хотят делиться. Богатые аккумулировали у себя всё бабло и делают его дороже и дороже с каждым днём.

Бедные в кредитах и долг у бедных становится всё дороже и дороже.

С этим надо бороться — надо печатать бабло.

Напечатали и всё как в чёрную дыру ушло туда же. =)

Богатые богатеют и не хотят инфляции, бедные беднеют и всё больше и больше должны.

В этом Гросс прав. Поэтому сберегают вынужденно, пенсионные накопления, которые формируются по закону, идут на заведомо не выгодное размещение в облиги с доходностью ниже инфляции. Это будущим пенсионерам хорошо и приятно?

"...- нулевые ставки убивают «кэрри» доход (маржу финбизнеса), что является стержнем мотивации капитализма.

— по сути ФРС перераспределяет деньги в финансовой системе от сберегателей (инвесторов) к кредиторам..."

Современная мировая экономика трансформируется из капитализма во что-то более социально-ориентированное (до социализма пока очень далеко). Локомотивом в этом процессе решили выступить США и Япония посредством монетарной политики. Суть капитализма — это процесс извлечение прибыли, и вся экономика, законодательство, политики и социум являются обслуживающим персоналом в этом процессе. Суть социализма — в максимальном удовлетворении потребностей большинства членов общества соразмерно уровню технологий и ресурсов планеты. Конечно последние руководители СССР отбросили мировое сообщество на несколько десятков лет от более развитой формы устройства общества, чем капитализм. Но пора уже осознать, что из современного капитализма (а в нынешнем виде это банковский капитализм) современное общество уже давно должно было вырасти. И изменение капитализма должны происходить именно эволюционным путем, а не революционным (к чему усиленно двигались до недавнего евро-политики — теперь, кажется, даже им страшновато стало: всем странам-должникам недавно смягчили требования, пошли разговоры о скорой кончине политики «затягивания поясов»). К счастью в этот раз процесс «пошел другим путем», не как в 1917 году. Но гарантий, что он дойдет до успешного завершения не очень много. В мире политики слишком много идиотов и подлецов (в отличии от сферы развития технологий). Богатые будут сопротивляться этому процессу очень жестко. И нытье Гросса покажется нам просто мартовскими кошачьими песнопениями, по сравнению с тем какую тяжелую артиллерию подгонят жиркоты в этой войне.

Тимофею… Вы быстро выросли из ведущего делового телеканала))) Кажется из трейдера Вы тоже выросли ))) Не надоел трейдинг?

«Современная мировая экономика трансформируется из капитализма во что-то более социально-ориентированное (до социализма пока очень далеко). Локомотивом в этом процессе решили выступить США и Япония посредством монетарной политики.»

нет данных, которые говорили бы об этом. вам показалось.

"...- нулевые ставки убивают «кэрри» доход (маржу финбизнеса), что является стержнем мотивации капитализма.

— по сути ФРС перераспределяет деньги в финансовой системе от сберегателей (инвесторов) к кредиторам..."

Уж если что-то одновременно подмечают такие противоположные персонажи как Б.Гросс и я, то значит это действительно есть )))) Это Гросс сказал, что убивается стержень мотивации капитализма. Я об этом сказал в посте, посвященном итогам 2011 года. Деньги перестают делать деньги, стоимость кредитования сокращается. Имеющий глаза да увидит… Да что там, даже не имеющий глаз услышит ))))

QE «убивает доходности» — это правда

«низкие ожидаемые доходы оказывают негативное влияние на экономику » — а это не совсем правда. но это правда в той части, что более низкие %% доходы вынуждают людей, с одной стороны, больше сберегать (чтобы сберечь ту же самую сумму в будущем, при более низком %, нужно больше сберегать)

но это же самое вынуждает людей и больше работать.

таким образом, QE повышает сбережения и производительность. это хорошо для экономики.

но этот же самый процесс вынуждает финансовые организации больше спекулировать. т. к. безопасных инвестиций всё меньше. и это скорее плохо для экономики.

есть и ещё множество эффектов.

что касается «созидательных альтернатив», которые должен по твоему мнению, Тимофей, предложить Гросс — то альтернатива такая: есть точка зрения, что у ФРС, как и других ЦБ, нет права вмешиваться в экономику когда она того НЕ просит. Правда, что ЦБ — кредитор последней инстанции (и должен таковым быть), но это только когда нужно.

Сейчас это не нужно, и уже давно. ФРС никто не поручал лезть в экономику. То, что они делают не имеет легитимности. И совсем не факт, что без их деятельности не было бы лучше.

Экономика и рынки должны быть предоставлены сама себе, а центральный банк сосредоточиться на выполнении своих основных функций и перестать подменять собой правительство.

— «чем дальше, тем меньше спекулируют: сокращают и объем спекуляций и персонал, продают спек-подразделения» — нет, они просто уводят их в тень (фактически выводят из под надзора регулятора) вы неправильно понимаете процесс.

— «Свободный рынок структура суицидальная. Он убивает сам себя» — нет данных, говорящих об этом, вам показалось

— работы для _антимопонольных_ органов действительно очень много. и их задача — именно поддерживать конкуренцию на свободном рынке, не допуская его монополизации. ФРС же фактически делает обратное — поддерживает очень высокую концентрацию в финсекторе, создавая высокие преимущества для финансовых монстров — таких как JPM, GS, Wells Fargo и проч. — при этом мелкие и средние банки продолжают банкротиться пачками.

— «Экономика всегда просит, чтобы ее регулировали в том числе и ЦБ. Это условие ее выживания.» — нет, не всегда. и регулировать не означает вмешиваться. Регулировать означает бить по рукам тем, кто заигрался или нарушает правила. ФРС делает не это

— «И тут гораздо важнее контроль за ценами на рынках активов» — почему это важнее? обеспечьте конкуренцию и с ценами будет всё в порядке — примеры: рынок газа в США и нефти.

В целом я не вижу доказательств, почему от программ выкупа активов ФРС и низкие ставки больше пользы, чем вреда. на мой взгляд наоборот.

— сейчас не 2008 г. а 2013 г.

— вовсе не факт, что кризис 2008 г. не мог быть преодолен без вмешательства ФРС

— я только «за» борьбу с монополизмом, но это и есть _обеспечение_ свободы рынка. монополизированный рынок вряд ли можно назвать свободным.

ФРС делает наоборот. и вообще давно уже воспринимает «финсектор» как совокупность немногочисленных первичных дилеров, с которыми работает деск ФРБ Нью-Йорка, а на остальных наплевать.

1) "… монополизированный рынок вряд ли можно назвать свободным..." — это конечная остановка свободного рынка.

2) "… вовсе не факт, что кризис 2008 г. не мог быть преодолен без вмешательства ФРС..." — Вы правы, время все лечит ))) Без участия ФРС была преодолена Великая Депрессия… лет за 10-15. Причем вполне возможно, что и без Второй Мировой войны экономика США тоже восстановилась бы ))))

3) "… сейчас не 2008 г. а 2013 г..." — уберите регулирование финансовых рынков американскими (и не только) регуляторами и время повернет вспять ))) очень быстро опять наступит 2008 год.