Банк россии

Банк России предлагает наделить почтальонов функциями выездных агентов Почта банка для повышения доступности финансовых услуг на отдаленных, малонаселенных и труднодоступных территориях

- 09 октября 2024, 13:54

- |

Проектом предлагается проработать вопрос признания АО «Почта России» критически важной инфраструктурой для оказания населению финансовых услуг.

www.finmarket.ru/currency/news/6264788

- комментировать

- Комментарии ( 1 )

Почему раньше рост ключевой ставки удерживал рубль от падения, а теперь не удерживает (и не удержит)?

- 09 октября 2024, 06:58

- |

ЦБ делает то, что умеет делать хорошо: повышает ключевую ставку, когда рост цен и падение рубля становятся угрожающими. Делал так и с успехом в 2014, 2022-м. Делает так сейчас, с особенной принципиальностью.

Отбросим долгосрочные эффекты продолжительно растущей ключевой ставки (в теории, они печальны).

Но • почему вновь взвинченная ставка, еще при твердых ожиданиях ее новых повышений не приводит хотя бы к стабилизации рубля?

И почему не приведет при новых повышениях?

Потому что ЦБ слишком хорошо работает. Обратная сторона образа отличника.

ЦБ на практике доказал, что умеет сдерживать инфляцию даже в ходе больших потрясений (одна переориентация экспорта с Запада на Восток как поворот рек вспять, а это всего одна из деталей).

Даже в ходе потрясений, на которые накладывается весьма парадоксальная бюджетная политика. При конечном ФНБ и без желания его полностью потратить рассчитанная не то на вечно дорогую нефть, не то на ползучее засекречивание макроэкономической статистики.

( Читать дальше )

Банк России разработал проект Основных направлений повышения доступности финансовых услуг до 2027г, один из приоритетов - улучшение финансового самочувствия населения

- 08 октября 2024, 18:34

- |

Среди приоритетов на ближайшие три года — улучшение финансового самочувствия населения, повышение потребительской ценности и полезности финансовых продуктов. Этих целей планируется достичь с помощью внедрения принципов управления продуктом на финансовом рынке.

Регулятор продолжит развивать дистанционные сервисы, чтобы у всех жителей страны был равный доступ к финансовым продуктам и услугам.

Для потребителей, которые в силу разных причин не могут или не готовы получать услуги онлайн, необходимо сохранить офисы финансовых организаций на отдаленных и малонаселенных территориях и расширить облегченные форматы обслуживания: сервис «Наличные на кассе», мобильные офисы, получение финансовых услуг на почте.

Регулятор также считает важным формирование безопасной финансовой среды для людей с инвалидностью, пожилых и маломобильных групп населения, чтобы они могли воспользоваться услугами как в офисах, так и удаленно.

( Читать дальше )

ЦБ считает неправильным, что организаторы IPO не несут ответственности за проведенные размещения: регулятор рассматривает вариант, что организаторы «будут подписываться под проспектом» — FM

- 08 октября 2024, 14:47

- |

«Это мягкое регулирование, когда [стоит] начать не с каких-то обязательственных, административных историй, а с принятия рисков и деловой репутации организатора. Ты раскрываешь, подписываешься под тем, что эту компанию ты выводил на рынок”, — пояснила она.

Кроме того, она отметила, что сейчас организаторы размещения оказывают “услуги, которые никак не институционализированы”.

frankmedia.ru/180218

За сентябрь 2024г Минфин РФ разместил на аукционе ОФЗ на 243,1 млрд руб по номиналу - 16,2% от плана на 3кв. За 3 кв план выполнен на 45,1% — Банк России

- 08 октября 2024, 14:18

- |

- На вторичном рынке СЗКО вдвое сократили объемы нетто-продаж и с учетом операций на аукционах увеличили вложения в ОФЗ до 146,3 млрд руб. (в августе – 93,2 млрд руб.). За сентябрь Минфин России разместил на аукционе ОФЗ на 243,1 млрд руб. по номиналу (188,4 млрд руб. пришлось на ОФЗ-ПК, 54,6 млрд руб. – на ОФЗ-ПД), что составило 16,2% от плана на III квартал. За III квартал план выполнен на 45,1%.

- После повышения ключевой ставки и корректировки рынком ожиданий относительно дальнейшей траектории движения ключевой ставки кривая ОФЗ выросла на всех сроках.

- С 01.04.2024 по 01.08.2024 сдвиг процентных ставок привел к увеличению объема признанной отрицательной переоценки портфелей ценных бумаг банковского сектора более чем на 300 млрд руб., что составляет 28% от чистой прибыли банковского сектора за аналогичный период, или 0,2 п.п. норматива достаточности капитала Н1.0 банковского сектора.

( Читать дальше )

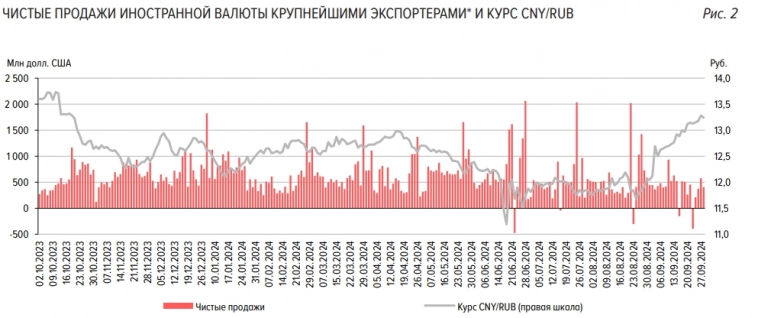

Чистые продажи иностранной валюты со стороны крупнейших экспортеров РФ в сентябре 2024г снизились на 30% м/м до $8,3 млрд — обзор Банка России

- 08 октября 2024, 14:12

- |

Валютный рынок:

- В сентябре продолжилось ослабление рубля относительно основных иностранных валют. Рубль ослаб по отношению к доллару США на 1,7%, относительно юаня – на 9,9%, что в значительной степени связано с адаптацией посттрейдинговых расчетов на российском рынке к введенным в июне инфраструктурным ограничениям.

- Чистые продажи иностранной валюты со стороны крупнейших экспортеров в сентябре снизились на 30% относительно августа и составили 8,3 млрд долл. США. Снижение чистых продаж было связано с изменением структуры расчетов по экспорту, в которой все большую роль стали играть расчеты в рублях

cbr.ru/Collection/Collection/File/50713/ORFR_2024-09.pdf

Россия ощутила нехватку металла и теперь собирает с населения мелочь

- 08 октября 2024, 12:08

- |

Монетная неделя стартовала в России. Продлится она с 7 по 20 октября. Банк России сообщил, что граждане могут положить мелочь себе на счёт даже без комиссии. Хотя, как вы знаете, это можно было делать и раньше. Зато как звучит! Правда?

Назвали это «акцией». В ней примут участия тысячи подразделений банков и торговых точек. Такое уже было в конце мая и тогда граждане принесли 31 млн монет.

Вам интересно почему это нужно? Сейчас я вам расскажу.

Монеты, которые принимают обратно, должны быть выпущены с 1997 года. Давайте посмотрим что это за монеты.

( Читать дальше )

Банк России по итогам сентября 2024г накопил золота на $200 млрд: доля золотых резервов в международных активах страны достигла 31,5% - максимум с декабря 1999г — Прайм

- 08 октября 2024, 10:44

- |

t.me/prime1

Максимальная средняя процентная ставка по рублевым вкладам в топ-10 банков РФ в 3-й декаде сентября составила 18,71% (во 2-й - 17,99%) — Банк России

- 04 октября 2024, 16:49

- |

Результаты мониторинга в сентябре 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада сентября — 17,63%;

II декада сентября — 17,99%;

III декада сентября — 18,71%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638636556912664788BANK_SECTOR.htm

ЦБ: российские власти будут бороться с оптимизацией налогообложения через ЗПИФы — Прайм

- 03 октября 2024, 16:43

- |

«Закрытые паевые инвестиционные фонды, где взрывной рост мы с вами видим, он связан, к сожалению, не всегда исключительно с инвестированием. Мы видим желание использования этого инструмента для оптимизации налогообложения, и у меня для вас не очень приятная новость — это видим не только мы, это видят фискальные службы», - рассказала директор департамента инвестиционных финансовых посредников ЦБ РФ Ольга Шишлянникова.

«Поэтому мы сейчас ведем переговоры с Министерством финансов и Федеральной налоговой службой, и мы будем соглашаться с теми изменениями, которые будут разрабатываться для налогообложения фондов, которые используются для оптимизации налоговых поступлений в бюджет. Это будет означать, что такие фонды не будут пользоваться тем режимом налогообложения, который существует сейчас», — добавила она.

1prime.ru/20241003/optimizatsiya-851943270.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал