БПИФы

СКОЛЬКО ДЕНЕГ я держу в фондах и какие фонды покупаю

- 13 февраля 2025, 19:03

- |

⚡️Впервые за всё время ведения блога, открыто показываю свои позиции по всем БПИФам (биржевым фондам). Много раз получал в комментариях просьбы подробнее рассказать о своих вложениях в индексные фонды, и вот публикую полную статистику, всё до копейки.

Подписывайтесь на мой телеграм, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сразу к делу! Демонстрирую все свои текущие позиции по фондам, которые у меня раскиданы по 4-м брокерам (так исторически сложилось).

Фонды на брокерском счете в Сбере:

БПИФы на брокерском счете в Сбере (февраль 2025)

Фонды на брокерском счете в ВТБ:

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 58 )

ТОП-5 фондов денежного рынка на 2025 год

- 03 февраля 2025, 18:43

- |

Фонды денежного рынка обрели популярность среди инвесторов на фоне роста ключевой ставки ЦБ.

📈Повышенный интерес к этому инструменту инвесторы стали проявлять с июля 2023 года, после того как ЦБ запустил цикл повышения ключевой ставки. Я начал использовать БПИФы ликвидности в своей биржевой деятельности намного раньше, а в начале сентября 2023 вышла самая популярная статья про фонд LQDT во всем Рунете по количеству прочтений. С тех времён ставка выросла почти в три раза — с 7,5% до 21% годовых.

📍Год назад я также сделал обзорную статью по всем основным фондам ликвидности на Мосбирже, и теперь пришло время актуализировать информацию.

В моем телеграм-канале каждый день выходят обзоры на инвестиционные инструменты, авторская аналитика и инвест-юмор.

💰Свыше 1 триллиона ₽

В январе 2025 года стоимость чистых активов БПИФ денежного рынка впервые превысила ₽1 трлн.

🚀Совокупный приток средств в эти фонды за 2023 г. составил более ₽200 млрд. По итогам 2024 г. приток достиг ₽756 млрд. В начале 2025 г. тенденция продолжилась и суммарная СЧА рублевых фондов ликвидности по состоянию на 29 января составила ₽1,05 трлн.

( Читать дальше )

Ставки заимствования по юаням впервые стали отрицательными. Эксперты связывают это с избыточным предложением юаней на рынке – РБК

- 15 января 2025, 08:41

- |

В декабре 2024 года ставки индикатора RUSFAR CNY, который отражает стоимость привлечения и размещения юаней на денежном рынке Московской биржи, впервые перешли в отрицательную зону. Так, 25 декабря показатель составил минус 0,16%, а 26 декабря — минус 0,48%. Тенденция продолжилась в январе, с минимальными значениями на 13 и 14 января — минус 0,33% и минус 0,3% соответственно. Это означает, что стороны, дающие заем в юанях, должны доплатить заемщикам за использование валюты.

Эксперты связывают это с избыточным предложением юаней на рынке. Причины могут варьироваться от временных проблем с расчетами по импорту до увеличения концентрации валютной выручки при ограниченном спросе на кредит в юанях. В результате этого на рынке образуется профицит юаня, что приводит к снижению ставок.

Экономисты объясняют, что ограничения на перевод юаней между банками и зарубежными контрагентами также играют роль в текущей ситуации. Избыточное предложение валюты приводит к снижению стоимости заимствований и падению ставок на Мосбирже. Однако эксперты предполагают, что это явление носит временный характер и не окажет долговременного влияния на рынок.

( Читать дальше )

Аналог накопительного счёта на фондовом рынке

- 29 декабря 2024, 15:57

- |

В чём? где? когда?..

После начала периода роста ставок в экономике российские управляющие в III кв 2024 года фиксировали высокий спрос у розничных инвесторов на БПИФы – Ведомости

- 10 октября 2024, 07:31

- |

В III квартале 2024 года российские розничные инвесторы активно вкладывались в биржевые паевые инвестиционные фонды (БПИФ), сообщил ряд ведущих управляющих компаний. В «Сберинвестициях» чистый приток средств в фонды составил около 55 млрд руб., что эквивалентно 43% всех средств за этот период.

Рост популярности БПИФов начался в 2022 году и продолжается, особенно на фоне увеличения ключевой ставки до 19% и привлекательности денежных фондов с ежедневным начислением процентов. Инвестиции в фонды денежного рынка уже превысили 500 млрд руб., что составляет около 40% активов всех фондов.

Также популярны БПИФы с облигациями с плавающей ставкой и регулярными выплатами.

Источник: www.vedomosti.ru/investments/articles/2024/10/10/1067710-investori-aktivno-vkladivayut-v-birzhevie-fondi?from=newsline_partnerБирживые инвестиционные фонды (ETF). Стоит ли покупать данный вид активов?

- 14 мая 2023, 19:31

- |

Наверное, одним из самых популярных инструментов у частных российских инвесторов являются биржевые инвестиционные фонды (ETF). Вот именно об этом инструменте и пойдет сегодня речь в этой статье.

Рад Вас видеть на канале «Записки Офисного Инвестора».

В начале, как всегда дисклеймер:

Данная статья является субъективным мнением автора.

Статья не является учебным пособием, она является выражением мыслей автора. Также, все что написано в статье не является инвестиционной рекомендацией.

Биржевой паевой инвестиционный фонд (БПИФ), являющейся аналогом иностранного ETF, представляет собой актив содержащий в себе уже готовый, собранный комплекс отдельных бумаг, объеденных по определенному признаку — акции индекса, акции развивающихся стран, акции компаний США, Казахстана, Японии и т.д. Это могут быть фонды, содержащие в себе как комплект акций, так и облигаций.

Инвестор ежегодно платит комиссию, за управлением фондом. Размер данной комиссий всегда известен и указан в информации о фонде. Все полученные фондом средства (купоны, дивиденды, разница от продажи активов) остаются внутри фонда, за счет чего собственно и происходит рост котировок.

( Читать дальше )

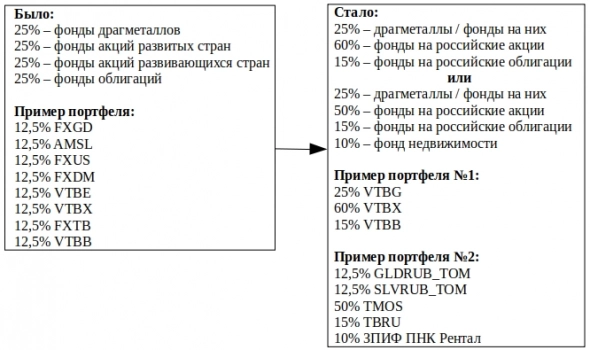

Asset Allocation: Великое Переосмысление

- 29 мая 2022, 20:02

- |

Привет, коллеги!

Прошлый мой пост от 27.12.2021 на тему Asset Allocation (https://smart-lab.ru/blog/752312.php «По всем позициям просадка! Что делать?») в суровых и загадочных российских реалиях 2022 года требует доработки и переосмысления. И, поскольку реализовались казавшиеся ранее ничтожными инфраструктурные риски, переосмысление должно быть достаточно глубоким. Я бы даже сказал, это должно быть Переосмысление, с большой буквы. Великое Переосмысление, не меньше!

Пожалуй, не буду вдаваться в подробности того, что произошло с фондами (ETF, БПИФы) – про их заморозку, про уход маркет-мейкеров, про разрушение мостика НРД-Евроклир вы и так знаете лучше меня. Но зарплата, несмотря ни на что, продолжает поступать, а стремление копить, сберегать и преумножать тоже не проходит. А стало быть – что? Нужно делать выводы, модифицировать стратегию или брать на вооружение новую.

Я подумал над этим, и вот к чему пришёл.

Подход остаётся без изменений: каждый месяц вкладываем денежки в портфель, стараясь привести доли к целевым. Но если раньше деньги во многом шли в инструменты на страны, оказавшиеся нам совсем не дружественными, то теперь мы сделали горькие выводы и будем поддерживать только отечественного производителя.

( Читать дальше )

БКС Мир инвестиций запустил новый БПИФ на высокодоходные облигации

- 22 ноября 2021, 13:08

- |

Новый фонд инвестирует в высокодоходные облигации (ВДО) на мировом рынке. Инвестор получает доступ почти к двум тысячам долговых бумаг из разных стран и секторов экономики.

В портфеле нового БПИФа БКС активы распределены в равной пропорции между двумя ETF: iShares iBoxx USD High Yield Corporate Bond ETF (HYG) и iShares J.P. Morgan EM High Yield Bond ETF (EMHY).

HYG является одним из самых крупных и ликвидных фондов на высокодоходные облигации в мире, покрывает широкий спектр американских корпоративных бумаг из сегмента ВДО. EMHY делает ставку на корпоративные и государственные доходные облигации на развивающихся рынках (Аргентина, Бразилия и другие).

Для покупки паев фонда квалификация не требуется, валюта — доллары США. В числе плюсов БПИФа — высокая доступность и ликвидность. Цена пая — чуть больше 1 доллара США, покупка или продажа возможны в любой момент во время работы биржи.

Купить паи можно также в приложении БКС Мир инвестиций или через любого брокера по тикеру BCSY.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал