SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Арсагера

Арбитражная возможность. Кто хочет посудиться с Сечиным?

- 26 марта 2014, 00:40

- |

Ну что ж, по крайней мере, вы не попадете за решетку (Уоррен Баффетт про арбитражные сделки)

Подходит к концу замечательная история акций ТНК-BP Холдинг (сейчас РН-Холдинг). Немного грустно, но возможно это еще не конец истории. Всё-таки отличная дивидендная акция – это было супер.

Данная история очень интересная и очень красочно характеризует все проблемы корпоративного мира России. Там очень всего намешано — возможно в апрельском номере выйдет моя статья на эту тему в журнале Financial One

Но сегодня коротко, о арбитражной возможности, которая еще есть в акциях РН-Холдинг. Напишу сейчас, так как в конце апреля – это будет уже история, за которой можно будет только наблюдать со стороны.

7 марта 2014 года Роснефть выдвинула уже требование на принудительный выкуп акций РН-Холдинг, после проведенного добровольного выкупа в конце 2013 года, а также скупки акций с рынка Роснефть уже собрала

( Читать дальше )

Подходит к концу замечательная история акций ТНК-BP Холдинг (сейчас РН-Холдинг). Немного грустно, но возможно это еще не конец истории. Всё-таки отличная дивидендная акция – это было супер.

Данная история очень интересная и очень красочно характеризует все проблемы корпоративного мира России. Там очень всего намешано — возможно в апрельском номере выйдет моя статья на эту тему в журнале Financial One

Но сегодня коротко, о арбитражной возможности, которая еще есть в акциях РН-Холдинг. Напишу сейчас, так как в конце апреля – это будет уже история, за которой можно будет только наблюдать со стороны.

7 марта 2014 года Роснефть выдвинула уже требование на принудительный выкуп акций РН-Холдинг, после проведенного добровольного выкупа в конце 2013 года, а также скупки акций с рынка Роснефть уже собрала

( Читать дальше )

- комментировать

- 105 | ★7

- Комментарии ( 27 )

Обращение к Шадрину и его работодателю Арсагере

- 11 марта 2014, 22:38

- |

в ответ на

""P.S. По поводу драйверов роста экономики или рынка. Я не знаю, что конкретно это будет.

Может это строительство – у нас катастрофическая ситуация по обеспечению жилья. Может что-то другое. Банально съездить надо в Европу и США и сравнить, где-что можно сделать и улучшить.

Инфраструктура, увеличение передела сырья, увеличение эффективности наших компаний…

Банальное улучшение корпоративного управления – уже поднимет наши акции в разы…

Но я знаю, что улучшения начнутся в нашей стране, иначе быть не может. Я в России собираюсь жить… Это моя страна!"

Так идите на стройку, поднимайте управление, а то сидите панимаишь в офисе Арсагеры на стуле и мечтает что за него кто-то начнет улучшения, пока он будет сидеть агитировать за пифы своей конторы…

Кто будет твою страну поднимать пока ты пишешь на смартлабик рекламу пифов? Рафики?

PS

Просьба к Тимофею — объедини пожалуйста компании и людей, которые на них работают, чтобы было понятно что реклама, пусть пишут в блоге своей компании.

""P.S. По поводу драйверов роста экономики или рынка. Я не знаю, что конкретно это будет.

Может это строительство – у нас катастрофическая ситуация по обеспечению жилья. Может что-то другое. Банально съездить надо в Европу и США и сравнить, где-что можно сделать и улучшить.

Инфраструктура, увеличение передела сырья, увеличение эффективности наших компаний…

Банальное улучшение корпоративного управления – уже поднимет наши акции в разы…

Но я знаю, что улучшения начнутся в нашей стране, иначе быть не может. Я в России собираюсь жить… Это моя страна!"

Так идите на стройку, поднимайте управление, а то сидите панимаишь в офисе Арсагеры на стуле и мечтает что за него кто-то начнет улучшения, пока он будет сидеть агитировать за пифы своей конторы…

Кто будет твою страну поднимать пока ты пишешь на смартлабик рекламу пифов? Рафики?

PS

Просьба к Тимофею — объедини пожалуйста компании и людей, которые на них работают, чтобы было понятно что реклама, пусть пишут в блоге своей компании.

Специально для Василия Олейника и Ко. Перечитать еще раз - 11 марта 2028 г.

- 11 марта 2014, 21:45

- |

Про инвестиции…

Инвестиции в акции – это страшно и опасно, но по мне, это ничем не опаснее, чем инвестировать в недвижимость или размещать денежные средства в банке, а даже и безопаснее и проще. Ты покупаешь производительный актив, который генерирует прибыль.

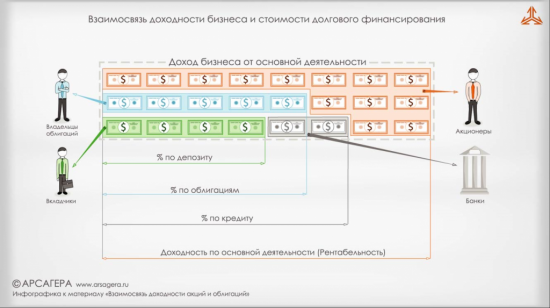

Есть четкая пищевая цепочка – «вкладчики-банкиры-собственники бизнеса».

Собственники бизнеса находится в самом вверху «пищевой цепочки инвестиций». Для четкого понимания того, что я имею ввиду приведу интересную инфографику опять же от Арсагера))) Я её уже раньше приводил.

По-моему очень наглядно. Если Вы хотите быть вкладчиком, пожалуйста…

Если Вы так пессимистически смотрите на будущее бизнеса в России, то и России не будет…

Вы знаете – что доходы в стране генерирует только бизнес! И никто больше! Бизнес платит налоги, на которые содержат всех бюджетников, бизнес создает рабочие места, бизнес платит зарплаты сотрудникам, с которых тоже платятся налоги, на которых содержат всё государство. Без бизнеса не будет ничего…

Посмотрите, что происходит, когда бизнес убит – Украина, Сомали…

Отношение к покупке акций в России, как к тому, что Вас «кинут», «обманут» и т.д. – это позиция «потерпевшего», слабака, неудачника. Конечно можно и так жить.

И так говорят, те кто живут в России?! Просто нонсенс.

Если у Вас такое отношению к бизнесу, а акции и есть «кусочки» бизнеса и покупая их Вы становитесь владельцем части бизнеса – то это просто жесть. В комментариях не пишите, что миноров обижают – я это знаю!!!

Но мы миноритарные акционеры – огромная сила, по крайней мере можем ей стать. Должны менять жизнь к лучшему! Иначе никак!!! За нас это никто не сделает. Конечно, можно и дальше скулить, ложить деньги на депозит, где их будет просто жрать инфляция, или играться на ФОРТСе – то +20%, то -20%, по итогам – «где-то в нуле».

Подавайте в суд, пишите жалобы, объединяетесь — но только делайте что-то!!! Если ничего не делайте — не скулите и не мешайте делать другим!!!

( Читать дальше )

Ответ “Арсагере!!!”

- 11 марта 2014, 20:02

- |

Очень жаль тратить время на подобные споры, но раз пошла такая пьянка придётся ещё раз ответить.

Вы считаете что прибыли компаний в России рано или поздно будут расти ))) Окей, ответьте на вопрос – “когда это произойдёт? через 5 лет, через 10 или через 15? ”

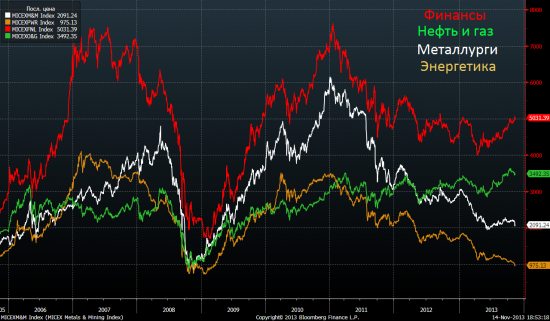

Вот открываем динамику индекса ММВБ по отраслям и что мы видим? Последние 3-5 лет наш фондовый рынок тащили вверх только нефтянка и банковский сектор. Ок, для нефтянки сложилось всё неплохо, нефть была стабильна выше 100 но будет ли она и в будущем выше 100 баксов??? Лично я сомневаюсь и на это есть много причин!!!

( Читать дальше )

Специально для “Арсагеры” и Ко.

- 11 марта 2014, 16:49

- |

Вы в последнее время всё больше и больше склоняете публику данного ресурса к инвестициям. Ваши мотивы и ваш пиар мне понятен, но речь не об этом. Если вы уж пиарите инвестиции и разбираете фундаментал акций, то для начала разберите фундаментал той страны, в акции которой вы призываете вкладывать. Что ждёт Россию, российскую экономику и российские акции через 1-3-5-10 лет? На что вы ставите? Почему стоит инвестировать в акции компаний вообще? Лично я ничего хорошего на этом горизонте пока не вижу и кроме сургутнефтегаза (преф) не вижу других бумаг для инвестиций. Я больше чем уверен, что через 2-3-5- лет мы увидим те же уровни по нашим индексам, так для чего инвестировать и терять на этом деньги.

Давайте посчитаем. За последние три года российский рынок почти не изменился, но с учётом последней коррекции результат около минус -15%. При этом если взять один из надёжных банков, например МКБ и ставку 10-11% годовых, то вы бы заработали грубо 35% за эти три года. Кстати, даже сейчас там есть вклады под 10% годовых, раньше были и под 13%. Возьмём инфляцию 6% в год. Итого получаем, -15%, -35% и -18% = ваш реальный результат инвестиций в индексные акции равен -58%. Если вы вкладывались в акции второго и третьего эшелона, то потери были бы ещё больше. Даже, если пройдёт ещё 5-10 лет, то вы всё равно не обгоните банковский депозит и инфляцию.

( Читать дальше )

Трейдингом нельзя разбогатеть!!!

- 25 февраля 2014, 21:46

- |

Трэйдингом нельзя разбогатеть.

Объясню почему.

Трэйдинг это инструмент. Как, к примеру, стамеска для столяра или напильник для слесаря....

Трэйдинг, в том смысле, котором употребляют его обитатели данного сайта, это покупка акций, валют и производных инструментов на бирже...

Если вы приведете пример Баффета и Сороса, то будете не правы, потому что эти люди не занимались ананизмом, не писали роботов, не искали новых алгоритмов… Они занимались инвестициями… А инвестиции это не депо в 10 000 рублей....

Для состоятельных людей покупка акций, валют и производных это способ не класть яйца в одну корзину.

Те кто действительно зарабатывают на рынке, они не ищут каких то знаков в свечах, потому что это запредельный бред, рисунок на графике отражает лишь только то, что кто то продал, а кто то купил… и большинство из них, вернее не большинство а самые состоятельные из них, делают это не потому что они увидели какую то муйню в графике, а потому что посчитали, что цена достойна что бы продать, или по причине что грядут смутные времена и надо быстрее продать пока за актив хоть это можно получить....

Все рассуждения о поддержке, сопротивлении, фигурах — это признак зависимости от рынка, нездоровой зависимости, игромании… Игроки ведь примерно те же аргументы приводят…

Трэйдингом можно потерять состояние и психическое здоровье...

Тем игровым трэйдингом, которым 99% обитателей смартлаба занимаются, можно проиграть все как и обычные игроманы, и причины будут теже.

Вот к примеру наш дорогой основатель Тимофей, вроде талантливый журналист, но поверил в мечту, под воздействием соответсвующей литературы и кинематогрофа, и что? Да, в Маями… Началась деградация, это видно по качеству последних его материалов и постов. А ведь все во лишь надо перечитать русскую классику и пойти по пути превращения сайта из приюта игроманов, в ресурс где действительно профессионалы обмениваются мнениями…

( Читать дальше )

Объясню почему.

Трэйдинг это инструмент. Как, к примеру, стамеска для столяра или напильник для слесаря....

Трэйдинг, в том смысле, котором употребляют его обитатели данного сайта, это покупка акций, валют и производных инструментов на бирже...

Если вы приведете пример Баффета и Сороса, то будете не правы, потому что эти люди не занимались ананизмом, не писали роботов, не искали новых алгоритмов… Они занимались инвестициями… А инвестиции это не депо в 10 000 рублей....

Для состоятельных людей покупка акций, валют и производных это способ не класть яйца в одну корзину.

Те кто действительно зарабатывают на рынке, они не ищут каких то знаков в свечах, потому что это запредельный бред, рисунок на графике отражает лишь только то, что кто то продал, а кто то купил… и большинство из них, вернее не большинство а самые состоятельные из них, делают это не потому что они увидели какую то муйню в графике, а потому что посчитали, что цена достойна что бы продать, или по причине что грядут смутные времена и надо быстрее продать пока за актив хоть это можно получить....

Все рассуждения о поддержке, сопротивлении, фигурах — это признак зависимости от рынка, нездоровой зависимости, игромании… Игроки ведь примерно те же аргументы приводят…

Трэйдингом можно потерять состояние и психическое здоровье...

Тем игровым трэйдингом, которым 99% обитателей смартлаба занимаются, можно проиграть все как и обычные игроманы, и причины будут теже.

Вот к примеру наш дорогой основатель Тимофей, вроде талантливый журналист, но поверил в мечту, под воздействием соответсвующей литературы и кинематогрофа, и что? Да, в Маями… Началась деградация, это видно по качеству последних его материалов и постов. А ведь все во лишь надо перечитать русскую классику и пойти по пути превращения сайта из приюта игроманов, в ресурс где действительно профессионалы обмениваются мнениями…

( Читать дальше )

УК Арсагера: Совет Директоров, итоги года, «Арсагера – фонд акций» и прочее. Часть 5

- 24 февраля 2014, 00:00

- |

Есть только один способ проделать большую работу — полюбить её. Стив Джобс

Начало тут — http://smart-lab.ru/blog/164142.php

http://smart-lab.ru/blog/164708.php

http://smart-lab.ru/blog/164884.php

http://smart-lab.ru/blog/165599.php

http://smart-lab.ru/blog/165600.php

Завершающая часть моего большого эссе посвященного компании УК Арсагера, вопросам создания пенсии и прочему. Кому то, это показалось чистой рекламой.

Но по мне – я просто проанализировал и дал информацию для общественности, и плюсы и минусы, самой компании для её акционеров, так и результаты работы одного из фондов для его пайщиков. Насколько объективно это получилось, не знаю, но в любом случае выводы все должны сделать сами! У каждого своё будущее…

( Читать дальше )

ПИФ, который делает «альфу»! часть 2

- 19 февраля 2014, 02:43

- |

Вы не достигнете успеха в инвестициях, если не будете мыслить независимо.

Баффетт, Уоррен Эдвард

Начало тут — http://smart-lab.ru/blog/164142.php

http://smart-lab.ru/blog/164708.php

http://smart-lab.ru/blog/164884.php

http://smart-lab.ru/blog/165599.php

Сравнение с конкурентами.

Следующей частью анализа результатов фонда «Арсагера-фонд акций» это будет сравнение с конкурентами по инвестиционной индустрии. Самый простой способ к чему прибегают почти все – это посмотреть один из рейтингов ПИФов на просторах интернета. Я использую для этого — Информационный ресурс Investfunds — проект Информационного агентства Cbonds.ru — http://pif.investfunds.ru/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал