Акции

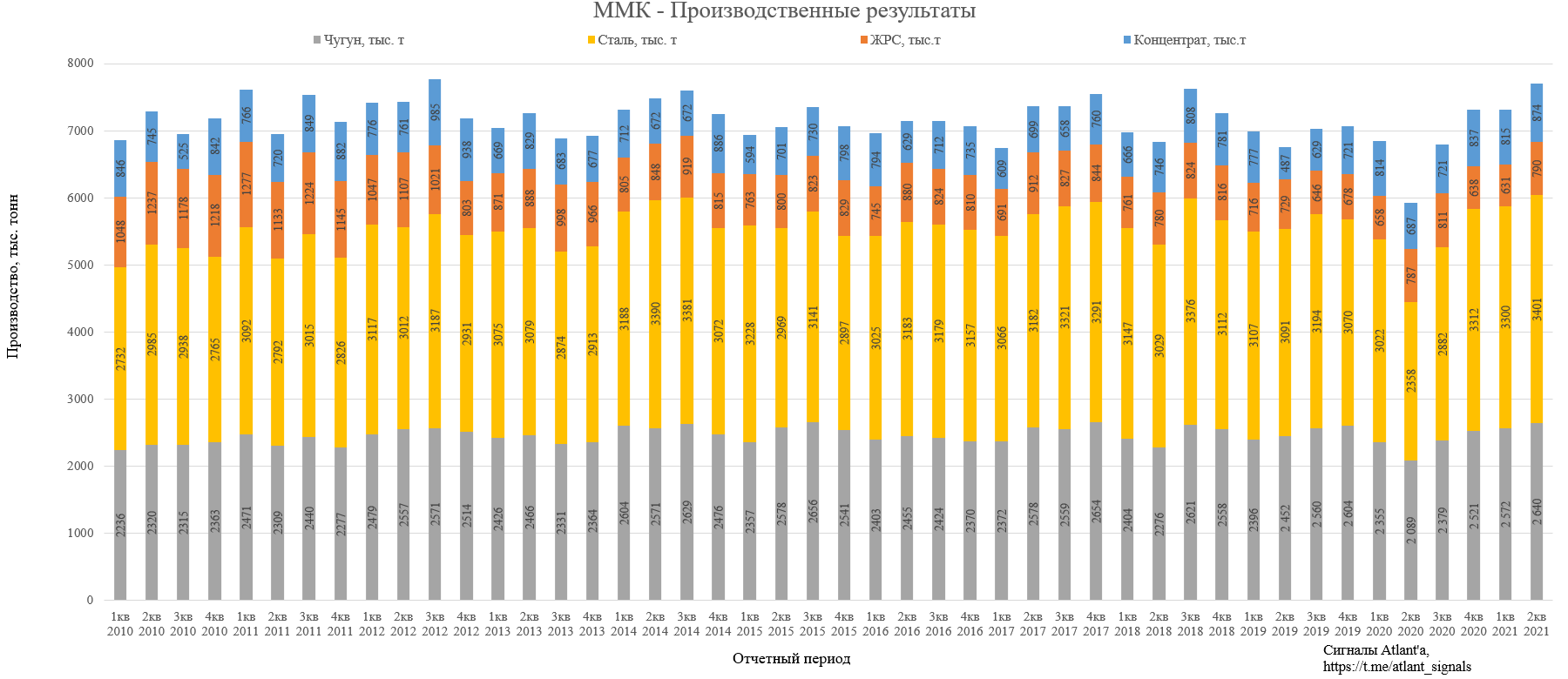

ММК. Обзор операционных показателей за 2-й квартал 2021 года. Прогноз дивидендов и финансовых показателей

- 20 июля 2021, 01:58

- |

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Относительно прошлого квартала объем производства практически не изменился. Но относительно прошлого года компания показала существенный рост.

Объем выплавки чугуна вырос на 2,6% к уровню прошлого квартала и составил 2 640 тыс. тонн в связи с увеличением производительности доменных печей на фоне продолжающегося высокого спроса на металлопродукцию.

Объем выплавки стали вырос на 3,1% по сравнению с прошлым кварталом и составил 3 401 тыс. тонн, отражая благоприятную конъюнктуру рынков.

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 713 долларов США до 944 по сравнению с 1-м кварталом 2021 года, то есть на 32,4%. По сравнению со 2-м кварталом 2020 года цена в долларах выросла на 80,8%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Дьявольски хитрый план.

- 20 июля 2021, 00:22

- |

Сегодня была новость.

В Британии сняты почти все коронавирусные ограничения.

https://youtu.be/FfByY3-Tq7U

И сегодня же стали лить рынки.

Но не исключено, что скоро все страны снимут ограничения.

И экономика взбодрится.

И не исключено, что Кукл знает об этом.

Поэтому он поспешил сделать залив, с целью выбить лонгистов из позиций и поставить армагеддонщиков в шорты.

Имхо, залив будет недолгий и небольшой, слабее, чем в марте 2020.

А потом будет продолжение роста.

Как вам такой дьявольский план?

Нервы сдают, рынки продают

- 19 июля 2021, 23:42

- |

Ожидание крупного обвала разжигает желание выйти по раньше, а у некоторых открыть шорт, что дает неплохие возможности

США и Германия договорились по Северному потоку 2 - источники СМИ

- 19 июля 2021, 22:19

- |

Ожидается, что США и Германия объявят о сделке, разрешающей их давний спор по поводу российского газопровода «Северный поток-2» стоимостью $11 миллиардов в ближайшие дни, сообщили в понедельник источники, знакомые с этим вопросом.

Президент США Джо Байден и канцлер Германии Ангела Меркель не смогли урегулировать свои разногласия по поводу подводного трубопровода, когда они встретились на прошлой неделе, но согласились, что Москве нельзя позволять использовать энергию в качестве оружия против своих соседей.

«Все выглядит хорошо», — сказал один из источников, который говорил на условиях анонимности, потому что переговоры все еще продолжаются. «Мы ожидаем, что эти разговоры будут урегулированы в ближайшие дни.»

Второй источник сообщил, что в ходе обсуждений было сказано, что обе стороны приближаются к соглашению, которое предотвратит возобновление отмененных в настоящее время санкций США против Nord Stream 2 AG, компании, стоящей за трубопроводом, и ее исполнительного директора.

Подробности соглашения пока неизвестны, но одним из ключевых компонентов станет увеличение инвестиций обеих стран, направленных на поддержку энергетической трансформации Украины, повышение энергоэффективности и энергетической безопасности, сообщили источники.

Не было сразу ясно, объявят ли обе страны о значительных государственных инвестициях или они будут стремиться привлечь частные инвестиции в Украину.

U.S., Germany to announce deal on Nord Stream 2 pipeline in coming days — sources (yahoo.com)

В чем было лучше пересидеть кризис 2020 года

- 19 июля 2021, 22:09

- |

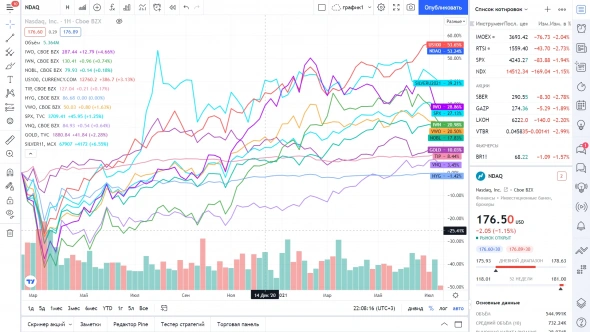

Решил я посмотреть- как проходили кризис прошлого года разные типы активов.

Взял выборку:

nobl-дивидендные аристократы.

iwn-рассел 2000 -акции стоимости

iwo- рассел 2000 -акции роста

snp- диведент аристократ etf

us100 -насдак

tip- гос облиги США с защитой. эталонный защитный актив

hyg- американские вдо

vwo- акции развивающихся рынков

VNQ-недвижкка в виде VANGUARD REAL ESTATE ETF

Золото и серебро- понятно и без комментариев

1. дивидендные аристократы как и можно ожидать упали меньше

2. Акции роста вс акции стоимости.

Даже в 2019 были разговоры о пузыре, и том сколько же переоцененным акциям роста из США можно падать вниз. И как в этом плане хороши наши акции. Только вот и наши недооцененные и до кризиса летали не меньше.

И что? fang даже на минимумах не падали до «вкусных» по классикам (Грэм и ко) мультипликаторов.

( Читать дальше )

Северсталь выплатит самый высокий квартальный дивиденд

- 19 июля 2021, 21:30

- |

Некоторые цифры по итогам 1 полугодия:

Выручка выросла на 56,8% г/г до $5,17 млрд.

EBITDA выросла на 166% г/г до $2,8 млрд.

Чистая прибыль выросла в 4 раза, свободный денежный поток вырос почти в 6 раз.

Рост связан в первую очередь с положительной ценовой конъюнктурой на рынках стали и сырья. Северсталь более, чем на 100% обеспечена собственной рудой, что позволило нарастить рентабельность, EBITDA Margin = 54,4%. Это лучший показатель в мире среди конкурентов.

ND/EBITDA = 0,37, пока мультипликатор ниже 1, на дивиденды распределяют более 100% от свободного денежного потока (FCF).

FCF = $1 433 млрд., что в пересчете на акцию дает 126,6 руб. за полугодие.

За 1 квартал заплатили 46,77 руб, за второй квартал менеджмент рекомендовал 84,45 руб. на акцию, что суммарно составляет 131,22 руб. и дает около 8% ДД к текущей цене. Суммарно по году можно рассчитывать на двузначную див. доходность.

( Читать дальше )

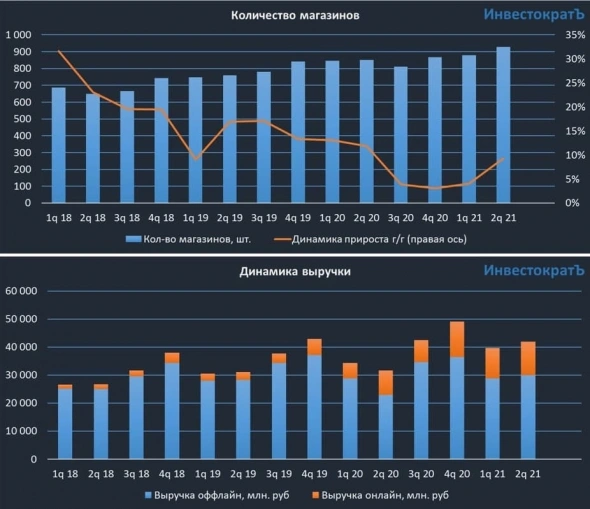

Детский мир и его недетские результаты

- 19 июля 2021, 21:27

- |

Объем продаж вырос на 32,2% г/г до 41,9 млрд. руб

Онлайн продажи выросли на 20,6% г/г до 11,9 млрд. руб., что составляет 28,3% от общего объема продаж.

Ключевыми драйверами роста выступили восстановление трафика посетителей и выход на полную мощность магазинов, которые были открыты в 2019-2020 годах.

Менеджмент продолжает следовать своей стратегии, активно растет доля онлайн продаж, напомню, что по стратегии стоит цель увеличить ее с 25% в 2020 году до 45% в 2024 году. В рамках стратегии выделено направление цифровизации магазинов, люди смогут забирать онлайн заказы в ближайшей удобной точке. Для этого компания обновила свой сайт и развивает мобильное приложение, причем второе пользуется большей популярностью.

Компания продолжает наращивать торговую площадь через открытие новых магазинов. Во 2 квартале открыто 49 новых точек, среди которых 27 сверхмалого формата «ПВЗ». В рамках стратегии до 2023 года планируется открыть 230 магазинов традиционного формата, как в РФ, так в Баларуси и Казахстане, 800 ПВЗ и 500 точек с товарами для животных «Зоозавр».

( Читать дальше )

Про коррекцию и смену тренда

- 19 июля 2021, 21:17

- |

Рефляционные настроения сменились стагфляционными

Июль складывается не очень позитивно для фондовых рынков: коррекционные движения, которые мы отмечали некоторое время назад, сегодня получили новый импульс. Сильнее всего сегодня страдают сырьевики (из-за опасений замедления роста мировой экономики), авиакомпании (риск новых ограничений из-за третьей волны) и прочие циклические сектора.

Тренд сменился. Напомним, что почти всю первую половину года рынок двигался исходя из того, что в мировой экономике наблюдается устойчивая рефляция. Рефляция — это сочетание высоких темпов роста экономики за счет стимулирования и временно высокой инфляции, которая в данном контексте считается “здоровой”, так как лишь возвращается к среднеисторическому тренду. Несмотря на то, что мы не совсем согласны с нарративом о «временной» инфляции, мы по-прежнему позитивно смотрим на перспективы мировой экономики во втором полугодии этого года.

( Читать дальше )

Intel хочет купить старый бизнес AMD по производству чипов

- 19 июля 2021, 20:58

- |

На фоне огромной нехватки микросхем у Intel, как сообщают Wall Street Journal, рассматривает сделку с производителем микросхем.

Речь идет о сделке на 30 миллиардов долларов по покупке GlobalFoundries Inc., производителя полупроводников, принадлежащего инвестиционному подразделению правительства Абу-Даби. Предыдущий владелец GlobalFoundries, крупнейший конкурент Intel, Advanced Micro Devices Inc. (AMD), которые в свое время (в 2009 году) выделили производственное подразделение в рамках сделки и обязалась купить у производителя чипов на сумму 1,6 миллиарда долларов в мае прошлого года.

Intel и AMD пока молчат по этому поводу.

Между двумя компаниями десятилетия существует соперничество. AMD в основном были в тени Intel и не представляли серьезной конкурентной угрозы. До настоящего времени. Под руководством генерального директора Лизы Су и ее команды AMD получили значительную долю на рынке.

После нескольких лет плохих результатов новый генеральный директор Intel Пэт Гелсинджер настаивал на расширении производстве микросхем для других полупроводниковых фирм. GlobalFoundries станет толчком к новому развитию.

( Читать дальше )

Что меня сейчас действительно беспокоит

- 19 июля 2021, 20:27

- |

Цены на кофе растут после неурожая и высокого спроса.

В этом году мировое потребление превысит производство, поскольку в Бразилии наблюдается самое сильное падение производства из-за засухи почти за 20 лет.

Мировые цены на кофе растут и угрожают поднять мои расходы на завтраки. Думаю самое время купить себе пару десятков килограмм. Кстати, считал, что килограмма кофе в зернах хватает на полтора месяца, если пить вдвоем каждый день по чашке (я пью кружками).

В прошлом месяце цены на кофе арабика, это основной сорт производимый в Бразилии, достигли самого высокого уровня с 2016 года. Фьючерсы на арабику (есть и такое чудо), торгуемые в Нью-Йорке, за последние три месяца выросли более чем на 18% до 1,51 доллара за фунт. Торгуемая в Лондоне робуста (сорт с более сильным вкусом), подорожала более чем на 30% за последние три месяца, до 1 749 долларов за тонну, что является двухлетним максимумом.

Фермеры Бразилии готовятся к одному из самых больших спадов производства за почти 20 лет. Объемы производства меняются от года к году, и закономерно, что после рекордного урожая в 2020 году, этот год должен был стать более слабым, но падение оказалось более серьезным, чем ожидалось. По данным Министерства сельского хозяйства США, общий урожай кофе в Бразилии в этом году, как ожидается, упадет на самый большой с 2003 года показатель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал