Акции

Ускорение продовольственной инфляции поддержит продажи X5 - Альфа-Банк

- 26 апреля 2021, 17:18

- |

— Согласно нашему прогнозу, выручка за 1К21 составит 507,1 млрд руб., что на 8% выше г/г (что соответствует недавно представленным цифрам по розничным продажам и предусматривает вклад прочей выручки на уровне 0,1%).

— Согласно нашему прогнозу, валовая прибыль за 1К21 составит 125,5 млрд руб., что на 10% выше г/г при рентабельности на уровне 24,7%. Улучшение валовой рентабельности на 0,4 п. п. может быть связано с нормализацией промоактивности после ее временного скачка в 4К20.

— Операционный левередж, вероятно, будет отрицательным в1К21(особенно в марте, учитывая рост продаж всего на 3%г/г), что сдержит улучшение валовой рентабельности

– мы ожидаем, что в 1К21 EBITDA вырастет на 5% г/г до 34,2 млрд руб. при снижении рентабельности на 0,2 п. п. г/г до 6,8% (скорректированная рентабельность EBITDA составит 6,9%). — Согласно нашему прогнозу, чистая прибыль за 1К21 составит 8,6 млрд руб., что на 6% выше г/г, в целом под влиянием тех же факторов, что EBITDA. X5: смена финансового директора; УМЕРЕННО НЕГАТИВНО.

X5 в минувшую пятницу объявила об уходе из компании с 17 мая финансового директора X5 Светланы Демяшкевич. Как сообщается, после ухода из X5 г-жа Демяшкевич будет занята в одном из новых проектов Альфа-Групп. Новым финансовым директором X5 станет Всеволод Старухин, который вступит в должность сразу после ухода г-жи Демяшкевич. Г-н Старухин занимал ведущие финансовые должности в компании Mars (FMCG-сектор) в России и некоторых других странах в начале 2000-х годов, после чего занимал должности финансового директора и операционного директора в Schlumberger Россия и некоторых дивизионах РУСАЛа и СИБУРа.

Мы считаем, что к уходу финансового директора X5 после 4 лет успешной работы рынок отнесется умеренно негативно. Г-жа Демяшкевич пришла в X5 в июне 2017 г. За этом время X5 почти удвоила EBITDA, сохранив рентабельность EBITDA выше стратегически важного уровня 7%, и начала выплачивать дивиденды. Отметим, что исторически перестановки в команде менеджмента X5 всегда были поводом для серьезных опасений инвесторов, особенно смены финансовых директоров компании. Напомним, что каждый из двух предшественников Светланы находился на этом посту менее двух лет. В то же время мы не ожидаем сильных изменений в Стратегии X5 и дивидендной политике компании в результате смены финансового директора.Кипнис Евгений

«Альфа-Банк»

- комментировать

- Комментарии ( 0 )

Потенциал роста акций Газпрома оценивается в 44% - Атон

- 26 апреля 2021, 16:51

- |

Позитивный год для Газпрома. После сложного 2020 этот год обещает быть благоприятным для акционеров Газпрома. Холодная погода, перенаправление грузопотоков СПГ из Европы в Азию, а также перебои в процессе производства в США дали Газпрому возможность уверенно начать год — компания увеличила экспорт на 28% за первые 3.5 месяцев. С учетом низкого уровня запасов в Европе, мы ожидаем сохранения хороших показателей продаж, прогнозируя объемы экспорта в 2021 в дальнее зарубежье более чем на 16% выше уровня 2020П. Мы также предполагаем улучшение ценовой конъюнктуры, прогнозируя среднюю цену экспорта в страны дальнего зарубежья в 2021 на уровне $200/тыс. куб. м. Мы ожидаем роста EBITDA и FCF на 59% и 93% г/г, соответственно.

Выплаты наконец достигли 50%. В 2019 Газпром утвердил новую дивидендную политику, предполагающую постепенное увеличение выплат до 50% от скорректированной ЧП, начиная с выплат по итогам 2021. Однако правление Газпрома удивило рынок, приняв решение о переходе к выплате дивидендов в размере 50% от ЧП на год раньше намеченного и рекомендовав выплатить 12.55 руб. на акцию за 2021 (с доходностью 5.3%). Рынок положительно воспринял новую инициативу, при этом в следующем году мы ожидаем увидеть значительный рост уровня доходности. По нашим оценкам, за 2021 год акционеры Газпрома должны получить дивиденды с доходностью 11%.

В долгосрочной перспективе мы с оптимизмом смотрим на Газпром, в очередной раз отмечая намерение компании нарастить поставки в Китай (в прошлом году Газпром анонсировал планы увеличить поставки в Китай до 130 млрд куб. м в год в обозримом будущем — для сравнения, мощность газопровода Сила Сибири при полной загрузке составляет 38 млрд куб. м в год). Что касается европейского рынка, перебои в поставках из США и из Катара (в том числе инцидент с блокировкой Суэцкого канала и погодные катаклизмы в Техасе в начале года) наглядно продемонстрировали, что сбрасывать со счетов российский трубопроводный газ как средство обеспечения энергетической безопасности ЕС пока преждевременно.

Мы ожидаем, что экспорт на европейский рынок будет оставаться на стабильном уровне (Газпром прогнозирует объемы экспорта в среднесрочной перспективе в среднем на уровне 200 млрд куб. м в год). Мы пока не учитывали в оценке потенциал Газпрома по освоению водородного рынка, но ожидаем, что и Газпром, и НОВАТЭК будут играть существенную роль в развитии отрасли.

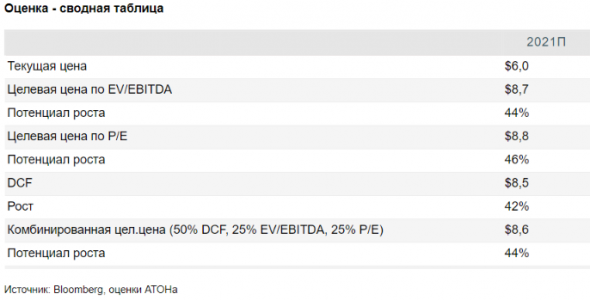

Оценка. Для оценки Газпрома мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $8.6 за акцию, что предполагает потенциал роста 44% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.14, безрисковую ставку 3.5%, WACC 9.2% и темпы роста в постпрогнозный период на уровне 2%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 4.8х и 6.0х, соответственно.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Газпрому, по-прежнему видя компанию одним из фаворитов рынка в 2021. В числе потенциальных факторов роста цены бумаги — завершение проекта СП-2 в этом году и возможное объявление о новых контрактах с Китаем. Среди негативных моментов мы по-прежнему отмечаем актуальность санкционных рисков и геополитическую напряженность. Среди краткосрочных катализаторов мы выделяем финансовые результаты группы за 2020, а также запланированный на 29 апреля День инвестора.Атон

Позитивные перспективы отрасли жилищного строительства поддерживают акции Группы ЛСР- Газпромбанк

- 26 апреля 2021, 16:30

- |

Эффект на акции. Мы полагаем, что снижение продаж в 1К21 уже заложено в цене акции и будет в целом нейтрально воспринято инвесторами. При этом высокая ожидаемая дивидендная доходность акций ЛСР (порядка 9% в 2021 г.) защищает их от возможной коррекции. Мы сохраняем позитивный взгляд на акции ЛСР ввиду сильных фундаментальных показателей компании и отличных перспектив всей отрасли жилищного строительства.Ибрагимов Марат

«Газпромбанк»

Изучил годовой отчет Мать и Дитя за 2020 год. Интересные моменты.

- 26 апреля 2021, 16:17

- |

Сделал на смартлабе специальный чатик годовые отчеты 2020, куда буду сбрасывать годовые отчеты, чтобы вам было удобно их найти в одном месте. Порядка десятка туда добавил, решил почитать отчет Мать и Дитя. Бизнес прикольный и интересный сам по себе, по мне так, интереснее чем ресурсы добывать. Честно говоря, с точки зрения информативности, мне презентация к финансовому отчету 2020 показалась даже более интересной, чем годовой отчет.

Начну с выводов

👉оценка очень спокойная, P/E=10, payout=50%, дивдоходность = 5%👉в 2018-2019 компания стоила ~23 млрд, сейчас уже 43 млрд, так что хорошее время для покупки профукали

👉я не скажу, что дорого, возможно даже после роста остается некоторая небольшая недооценка

👉думаю в течение 5 лет бизнес спокойно вырастет еще в 2 раза

👉в сентябре 2020 открыли Лапино-2 (хирургия с фокусом на онкологию), в выручке 20 отражено не полностью, поэтому в 2021 будет фактором роста. По площади оно 18 тыс. м2, в 2,5 раза меньше, чем Лапино-1, но услуги сами дороже должны быть. Плюс, завершили капекс 3,9 ярда успешно. Там правда площади еще в Лапино свободной 22 Га, будут дальше расширяться.

Теперь чуть подробнее:

( Читать дальше )

Новатэк улучшит финансовые результаты в сравнении с прошлым годом - Финам

- 26 апреля 2021, 16:05

- |

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

Мы продолжаем позитивно смотреть на акции «НОВАТЭКа» и рекомендуем «покупать» их с целевой ценой 1778,9 руб., что соответствует апсайду 25,5%.Кауфман Сергей

ИГ «Финам»

Deutsche Post - чемпион в логистике - Финам

- 26 апреля 2021, 15:58

- |

Deutsche Post — ведущая мировая логистическая и почтовая компания, базирующаяся в Бонне, Германия. Штат компании — порядка 570 тыс. человек более чем в 220 странах мира.

Целевая цена в перспективе 12 мес. составляет 80 евро на акцию, что предполагает потенциал роста на 65%. Рекомендация — «Покупать».Пырьева Наталия

ГК «Финам»

По итогам 2020 года выручка Deutsche Post увеличилась на 5,5% г/г, до 66,8 млрд евро, а чистая прибыль, приходящаяся на акционеров компании, возросла на 13,6% г/г, почти до 3 млрд евро.

Подразделение DHL Express доставило в общей сложности 484 млн посылок (B2C и B2B) по всему миру, что выше среднего дневного показателя 2019 года на 9%.

По итогам 2020 года совет директоров Deutsche Post рекомендовал направить на дивидендные выплаты 48,9% скорректированной чистой прибыли, что составило 1,59 млн евро, или 1,35 евро на акцию, с доходностью 3,3%.

Компания намерена к 2050 году свести к нулю выбросы парниковых газов от своей деятельности и увеличить уровень электрификации транспортного парка до 60% к 2030 году.

Дивидендная доходность ВТБ может оказаться в районе 10% по итогам года - Альфа-Банк

- 26 апреля 2021, 15:43

- |

Мы считаем новость НЕЙТРАЛЬНОЙ для акций банка – она никак не обосновывает ралли акций на 7% в минувшую пятницу (в сравнении с почти неизменной динамикой акций SBER RXи индекса Московской биржи). По итогам 2021 г. дивидендная доходность ВТБ может оказаться в районе 10%, что, однако, будет зависеть от показателей достаточности капитала банка.Кипнис Евгений

«Альфа-Банк»

Gulf Investments получила разрешение ФАС на увеличение доли в Детском мире до 29,9%

- 26 апреля 2021, 15:38

- |

Gulf Investments Limited, владеющая в настоящий момент 25% от общего количества акций ПАО «Детский мир», настоящим сообщает о достижении юридически обязывающих договоренностей о приобретении дополнительных 36 миллионов 920 тысяч акций, в результате чего Gulf станет владельцем 29,99% от общего количества акций «Детского мира»

Второго апреля 2021 года Gulf было получено предварительное согласие Федеральной антимонопольной службы Российской Федерации в отношении вышеуказанного приобретения акций, завершение которого ожидается в ближайшее время

источник

Банк Траст ждет момента для продажи 9%-ного пакета акций ВТБ

- 26 апреля 2021, 15:34

- |

Мы сосредоточены на поисках «окна» для реализации «Трастом» 9%-ного пакета акций ВТБ

Сроки возможной продажи не уточняются

источник

Почему выгодно инвестировать в индексы, а не в акции отдельных компаний?

- 26 апреля 2021, 15:34

- |

У философа Федора Гиренка есть книга «Удовольствие мыслить иначе».

В ней интересно само название. Мыслить иначе! Большинство людей не мыслят, а действуют по шаблону. Если даже и думают, то не глубоко и уж точно «не иначе». Самостоятельное мышление вызывает не только удовольствие от того, что ты сам до чего-то додумался, но и облекается во вполне себе материальные блага.

Богатый человек от бедного отличается, в первую очередь, мышлением. Пониманием мира. Интеллект позволяет тебе стать богаче. Идеальным местом для проверки мышления и финансовой реальности является биржа! Вот где, можно конвертировать мысли в деньги. И тут требуется размышлять самостоятельно. Может даже, иногда, и ошибочно, но думать самому!

Вот какие мысли посетили меня насчет того, почему инвестировать в индексы (ETF) выгодней, чем выбирать акции самому. Представьте, что вы купили акции «Аэрофлота», и вдруг началась пандемия и они упали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал