Акции

Самолет - сильная перекупленность

- 21 июля 2021, 12:56

- |

Драйверами подъема стали сильные операционные и финансовые результаты компании по итогам I полугодия и II квартала 2021 г.

а также, недавнее интервью Ведомостям Антона Елистратова о том, что у компании есть задача «осенью 2022 г. или весной 2023 г. провести SPO и выйти на оценку выше 400 млрд руб.»

ТА

в глаза бросается сильная перекупленность бумаг. RSI находится вблизи уровня 98, стохастик также перегрет.

Несмотря на то, что подъем выглядит оправданным с точки зрения сильного улучшения финансовых показателей в 2021 г. и планов по дальнейшему росту, в краткосрочной перспективе риски коррекционного отката или по крайней мере перехода в боковик повышенные.

Источник БКС Экспресс:

bcs-express.ru/novosti-i-analitika/aktsii-samoleta-rastut-na-10-chto-proiskhodit

- комментировать

- Комментарии ( 0 )

Ютэйр планирует восстановить пассажирские перевозки в этом году на уровне 19 г - руководитель

- 21 июля 2021, 12:53

- |

Генеральный директор ЮТэйр Андрей Мартиросов в рамках выставки МАКС рассказал о прогнозе пассажиропотока на 2021 год:

Новость — БИР-Эмитент (1prime.ru)Мы хотели бы отскочить к 2019 году, то есть в районе 8 миллионов

Так как это будет практически все domestic (внутренние рейсы — ред.), то с точки зрения структуры потока это лучше, потому что мы как бы заняли больше внутреннего рынка. Когда откроется international (международные рейсы — ред.), у нас будет органический рост на international

Российские IPO - есть ли смысл в них участвовать?

- 21 июля 2021, 12:23

- |

Одним из последствий массового прихода российских граждан на фондовый рынок стал интерес компаний к тому, чтобы выйти на наш фондовый рынок. Ряд компаний решились на это впервые, сделав первичное публичное размещение (IPO), а некоторые российские компании, которые размещены уже давно на иностранных биржах (чаще всего, это Лондонская биржи или американский Nasdaq), решили вернуться в «родную гавань».

Существует устоявшееся мнение, что участие в таких публичных размещениях в качестве акционера, покупающего акции на самом старте, — дело убыточное. Мол, российские компании проводят активную кампанию, привлекают большое количество неопытных хомяков, распродаются дороже, чем они стоят в действительности, а затем падают в цене.

Я решил проанализировать все громкие размещения 2020 и 2021 годов, дабы понять, выгодно ли было это?

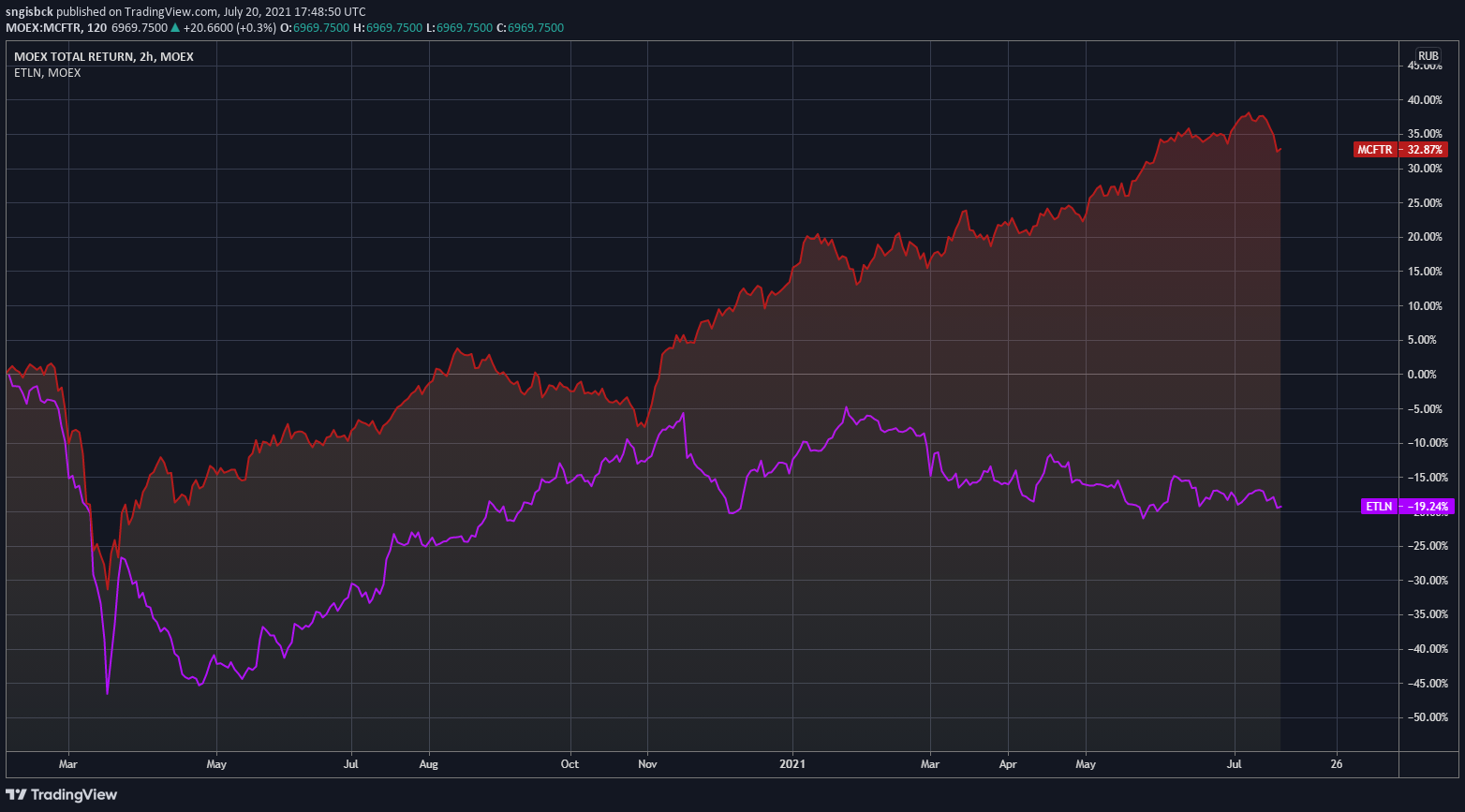

1). Эталон — строительство

Компания занимается строительством человейников в Санкт-Петербурге и Москве. В Санкт-Петербурге известна также под названием «ЛенСпецСМУ». Зарегистрирована на Кипре, и с 2011 года размещена на Лондонской бирже. Правда, с момента размещения, вот уже более 10 лет, торгуется в минусе в фунтах стерлингов, снизившись в цене в 3,5 раза к моменту размещения на Мосбирже. Но кого это когда-либо останавливало! Как итог, размещенные на Мосбирже депозитарные расписки с начала февраля 2020 года, сейчас в заметном минусе, и так ни разу не достигли цены размещения 149₽. Справедливости ради, компания заплатила осенью 2020 года дивиденды в размере 12₽.

( Читать дальше )

Интер РАО стоит рассматривать как акцию роста, а не дивидендную фишку - Промсвязьбанк

- 21 июля 2021, 12:18

- |

Интер РАО действует в рамках собственной дивидендной политики, директива правительства РФ о выплате госкомпаниями дивидендов в размере 50% чистой прибыли к нему не относится, заявил в ходе конференции «ВТБ капитал инвестиции» член правления компании Алексей Маслов.

Компания сосредоточена в большей степени в реализации стратегии роста ключевых показателей более чем в 2 раза к 2030 г. посредством органического роста и сделок M&A. На этом фоне ее стоит рассматривать как акцию роста, а не дивидендную фишку. Рост выплат акционерам будет скорее за счет улучшения финрезультатов, чем за счет изменения коэффициента, хотя на это также был расчёт.Промсвязьбанк

У Норникеля есть потенциал для роста на фоне восстановления производительности на простаивающих заводах - Промсвязьбанк

- 21 июля 2021, 12:11

- |

Норильский никель во 2 квартале 2021 года произвел 548 тыс. тройских унций палладия, что на 28% ниже предыдущего периода, сообщила компания во вторник. Выпуск палладия за полугодие (1,314 млн унций) при этом оказался на 3% выше уровня годичной давности. Производство платины упало за квартал на 27%, до 134 тыс. унций, за полугодие — на 1%, до 318 тыс. унций. НорНикель во 2 квартале 2021 года произвел 32,644 тыс. тонн никеля, что на 30% ниже предыдущего периода. Выпуск никеля за полугодие упал на 26%, до 79,283 тыс. тонн. Производство меди сократилось за квартал на 11%, до 81,4 тыс. тонн, за полугодие — на 28%, до 172,69 тыс. тонн. Компания подтвердила прогноз, согласно которому в этом году будет выпущено 2,35 — 2,41 млн унций палладия и 580-640 тыс. унций платины, 90 — 200 тыс. тонн никеля, 335-355 тыс. тонн меди (без учета не затронутого авариями Быстринского ГОКа, где будет произведено еще 65-70 тыс. тонн меди).

Мы нейтрально оцениваем операционные результаты НорНикеля, поскольку их снижение было ожидаемым, беря во внимание аварии на рудниках и остановку НОФ. Учитывая операционные результаты компании, мы ожидаем финансовую отчетность за 6 М. 2021 г. слабее, чем за 6 М. 2020 г. Тем не менее, мы считаем, что у компании есть потенциал для роста на фоне восстановления производительности на простаивающих заводах (уже сейчас загружено 85% мощностей, а к октябрю, по словам менеджмента, будет достигнута отметка в 100%) и роста общемирового спроса на никель и медь. Мы рекомендуем покупать акции компании, целевой уровень — 28 455 руб./акцию.Промсвязьбанк

Смешанный отчёт Netflix за 2Q21

- 21 июля 2021, 12:10

- |

Netflix (NFLX) опубликовала отчёт за 2 кв. 2021 г. (2Q21) вчера после закрытия основной сессии. Выручка выросла на 19,4% до $7,34 млрд. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) составила $2,97 в сравнении с $1,59 годом ранее. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $7,32 млрд и EPS $3,16. Свободный денежный поток (FCF) оказался отрицательным -$175 млн против $899 млн во 2Q20. На FCF повлияли высокие расходы на контент – $4,4 млрд в этом квартале, +24% г/г. Чистый долг $7,85 млрд, “чистый долг / LTM EBITDA” ниже 1. Результаты за 1Q21 можно посмотреть здесь.

Чистый прирост новых платных подписчиков составил 1,54 млн. Аналитики ожидали 1,75 млн. В США и Канаде чистый прирост подписчиков оказался отрицательным -430 тыс. против роста на 2,94 млн во 2Q20. В регионе «Европа, Ближний Восток и Африка» (EMEA) компания добавила 190 тыс. подписчиков. В Латинской Америке Netflix добавила 760 тыс. подписчиков, а в Азиатско-Тихоокеанском регионе 1,02 млн подписчиков. В 3Q21 Netflix планирует добавить 3,5 млн подписчиков, что ниже ожиданий в 4,87 млн.

( Читать дальше )

Производство русала на грани закрытия

- 21 июля 2021, 12:09

- |

Темпы запуска нового Тайшетского алюминиевого завода тоже могут быть пересмотрены

UC Rusal также ждет снижения производства и экспорта алюминия на «сотни тысяч тонн» из-за вводимых правительством экспортных пошлин на металлы. В общей сложности компания производит около 4 млн т алюминиевой продукции в год, из которых 2,8 млн т идет на экспорт.

По оценке «ВТБ (MCX:VTBR) Капитала», она может лишиться 24% EBITDA.

Привет Элвису )

Сеть зарядок Tesla станет доступной для других электрокаров

- 21 июля 2021, 12:04

- |

Мы создали свой собственный разъем. Это один довольно тонкий разъем для зарядки как малой, так и высокой мощности. Тем не менее, позже в этом году мы открываем нашу сеть Supercharger для других электромобилей

👉 Сеть Tesla Supercharger была запущена в 2012 году, чтобы владельцы электромобилей могли преодолевать большие расстояния

👉 Supercharger добавляет до 300 км дальности пробега за 30 минут. Tesla установила за 10 лет более 25 000 фирменных зарядных устройств на 2700 станциях по всему миру.

👉 Чтобы и другие могли пользоваться сетью, Tesla придется предложить владельцам электрокаров адаптеры к своему фирменному разъему и обновить мобильное приложение.

Снижение объемов производства Норникеля во 2 квартале соответствует ожиданиям рынка - Атон

- 21 июля 2021, 12:02

- |

Общий объем производства никеля снизился на 30% кв/кв до 33 тыс. т, меди — на 11% кв/кв до 81 тыс. т, палладия — на 28% кв/кв до 548 тыс. унций, платины — на 27% кв/кв до 134 тыс. унций. Снижение показателей обусловлено временной приостановкой работы подземных рудников Октябрьский и Таймырский, а также приостановкой Норильской обогатительной фабрики с последующим ремонтом. Норникель подтвердил производственный прогноз на 2021 на уровне 190-200 тыс. т никеля, 335-355 тыс. т меди, 2 350-2 410 тыс. унций палладия и 580-640 тыс. унций платины. Компания сообщила, что Таймырский рудник в настоящее время работает на 80% мощности, а полное восстановление производства ожидается к концу ноября (ранее прогнозировалось на конец июня) вследствие большего, чем ожидалось, объема восстановительных работ.

Снижение объемов производства во 2К21 в целом соответствует ожиданиям рынка, учитывая ранее опубликованные компанией данные о ходе восстановлении рудника. Фактические результаты 1П21 составляют 40% среднего прогнозного уровня производства по никелю, 41% по меди, 55% по палладию и 52% по платине. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с дисконтом в 17% к собственному среднему 5-летнему уровню по мультипликатору EV/EBITDA.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал