Акции РФ

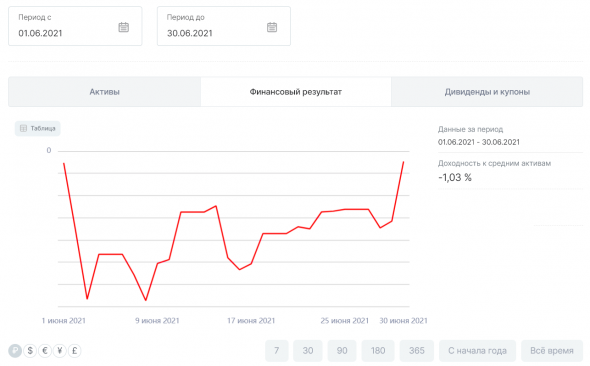

Мои итоги июня -1,03%

- 01 июля 2021, 08:27

- |

Итого чем торговал и продолжаю:

Тесла — держу, жду новых вершин. Убыток по лонгу снизился существенно. Средняя цена входа тоже. Поза выросла. Всё хорошо.

Тиньков — как-то по глупому меня вынесли ещё по 4300 в мае, кажется, и нормально с тех пор зайти так и не удалось. Тяжело покупать экспоненту, хотя и надо. Плюс он какой-то не слишком ликвидный. Очень жалею, что вместо того чтобы купить по 1750₽ осенью 2020 и сидеть до сих пор, с двойным плечом, я хоть и купил его по 1750, но продал ранее, потом мучался, кололся но снова брал. Не важно, тк если слишком долго смотреть назад, можно упустить возможности сегодняшнего дня.

Пробовал опционы Si — ловил разворот. В принципе удачно поначалу, 50 тыс ₽ превратились в 70, потом 70 в 120, а потом 120 в 200. Но дальше,

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Как ваше имущество переходит в собственность ДРУГОМУ ИЛИ что дает инвестору лицензия ЦБ.

- 27 июня 2021, 16:50

- |

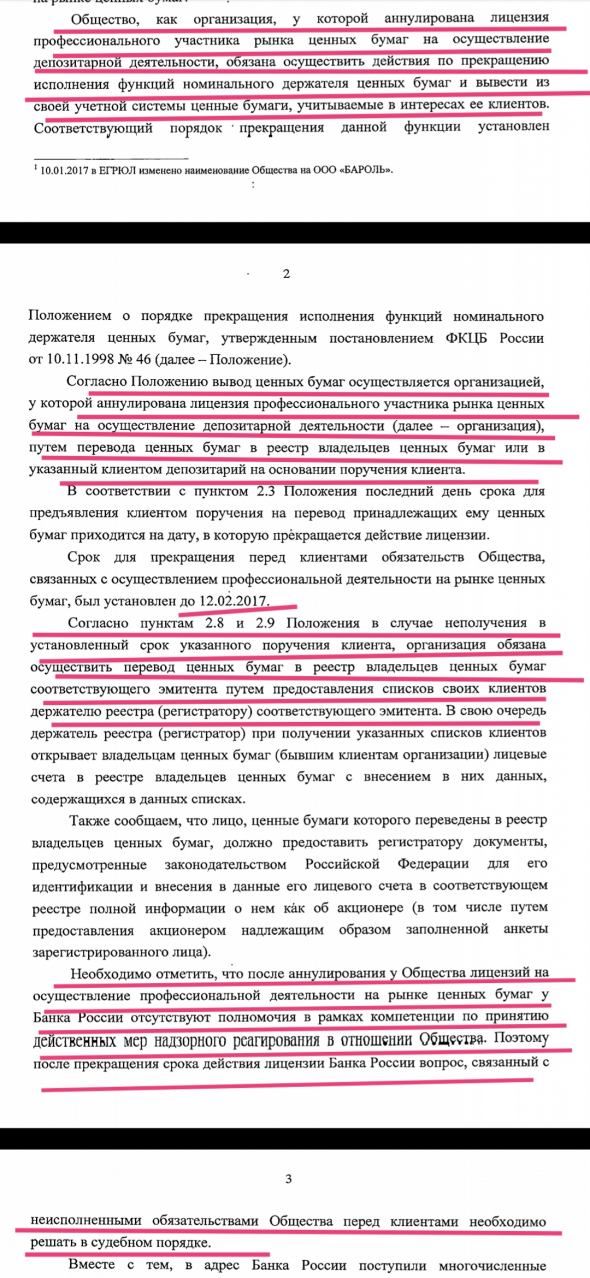

Этот ответ прислан из ЦБ на запрос: " Почему при отзыве лицензии у брокера, он не перевел активы мне на другой счет(это же его обязанность)? И почему надзорные органы ЦБ это не проконтролировали?

Оказалось что брокер обязан вернуть активы по поручению или без владельцу, но по истечению определенного срока брокер уже становится «должен, а не обязан» перевести активы.А это надолго.

Как связаться с брокером у которого нет рабочих контактов, точнее они стали нерабочими в момент отзыва лицензии? Да никак, даже если вы прилетите в рабочий офис.

ЦБ будет слать отписки и посылать полицию и суд.

Полиция возбуждать дело не будет-отсутствие состава притупления.

Суд принимает сторону брокера-презумпция невиновности.

«Тетрадка» с данными о клиентах и их имуществом волшебным образом испарилась.

( Читать дальше )

Коронавирус: чего бояться на самом деле

- 22 июня 2021, 20:24

- |

Вчера мы опубликовали пост о том, почему мы не видим серьёзных рисков для рынков, связанных непосредственно с третьей волной коронавируса. Однако это не значит, что инвесторам (и нам, как аналитикам) можно наконец-то расслабиться и списать коронавирус как риск-фактор.

Главный долгосрочный риск, который несёт в себе ковид — появление новых мутаций. Пока что новые варианты коронавируса отличаются лишь заразностью, но не смертоносностью. Существующие вакцины также по-прежнему защищают от всех вариантов коронавируса. Однакоесли появится новый штамм, который будет и более смертоносным, и устойчивым к нынешним вакцинам — тогда дела для мировой экономики пойдут по наихудшему сценарию.

От чего зависит вероятность появления новых штаммов вируса? От того, насколько долго вирус находится в человеческой популяции. Чем больше людей ходят невакцинированными и болеют ковидом — тем выше вероятность, что появится такой вариант, который мы только что описали выше.

( Читать дальше )

Новая волна коронавируса и рынки

- 21 июня 2021, 21:59

- |

Чем больше выходит новостей об «индийском» варианте коронавируса (он же вариант «дельта»), тем больше видим беспокойства со стороны как простых инвесторов, так и профессиональных аналитиков. И те и другие боятся новых локдаунов и ограничений из-за роста числа заражённых более заразной версией ковида, даже несмотря на массовую вакцинацию.

Однако статистика показывает, что вакцины работают. В США сейчас привито 49% населения, в Великобритании — 55%, в среднем по Европе — 30%. Открываем сайт американского Центра по контролю и профилактике заболеваний США (CDC) и видим, что число госпитализаций сейчас находится на минимуме с начала пандемии. Число новых случаев тем временем до сих пор находится в диапазоне от 4 до 20 тысяч заражённых в день. В Великобритании и Европе данные также показывают устойчивое снижение числа госпитализаций.

( Читать дальше )

«Ozon» - стоит ли вкладываться в «Русский Амазон»?

- 18 июня 2021, 19:15

- |

Фантастически успешное IPO Ozon (Nasdaq: OZON) в ноябре прошлого года стало одним из самых громких за последние годы. Инвесторов выстроилась здоровенная очередь, а цена со старта торгов практически удвоилась. Но заслуживает ли компания такого внимания? Есть ли потенциал для дальнейшего роста? Давайте взглянем на отчёт за первый квартал и порассуждаем.

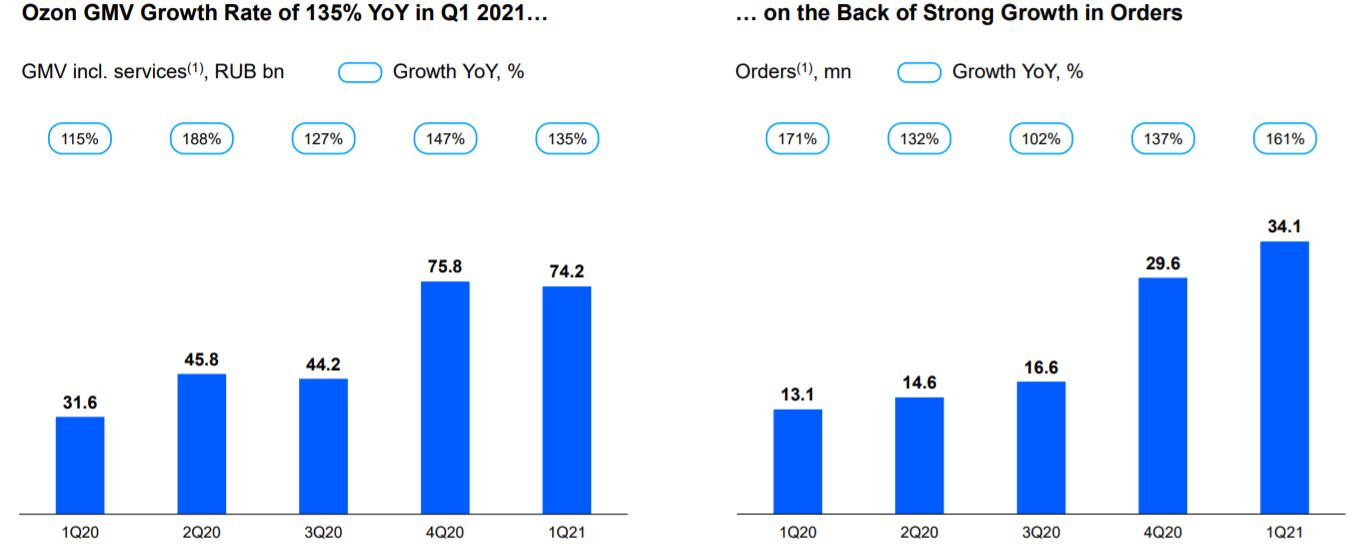

По результатам хорошо видно, что бизнес Ozon быстро набирает обороты. Главная метрика — оборот от продаж (GMV) - растёт более 100% уже 6 кварталов подряд. Скажем спасибо пандемии. В этот раз рост составил 135% год к году, с оценками менеджмента, что рост за 2021 составит около 100%. Выручка подросла ещё на 67% до 33.4 млрд рублей и уже почти догнала результаты за 2018 (37.2 млрд).

Если с ростом бизнеса всё в порядке, то с расходами ситуация куда сложнее. Статьи расходов растут даже быстрее доходов, плюс 13.4 млрд к доходам при дополнительных 15.2 млрд к расходам. Особо угрожающе выглядят расходы на хранение и доставку, одни из основных трат, которые увеличились на 83%. Они и так забирают всю маржу, так ещё и увеличиваются опережающими темпами. К слову, административные расходы и вовсе подорожали на 130%. В итоге Озон явно не экономит, а эффект масштаба пока не наблюдается.

( Читать дальше )

♟ EN+ - РУСАЛ: знакомство с алюминиевой матрешкой

- 17 июня 2021, 21:39

- |

Вчера мы решили поискать компанию, которую следующей взять на обзор. Уже стабильно несколько недель компании, на которые мы бы хотели взглянуть, никак не публикуют свежие годовые отчеты. Россети — нет, ПИК — нет, Эталон — нет, ну и так далее. Как говорится, в условиях отсутствия нормальных кандидатов берем то, что имеется.

В итоге мы остановили свой взор на алюминиевой отрасли

Как известно, в России данный металл производит только Русал. Однако помимо Русала существует еще другая компания — EN+. Кроме того, буквально месяц назад появилась новость, что Русал собрался создать новую компанию путем выделения активов с высоким углеродным следом в отдельную контору.❓ Что вообще все это значит? Как соотносятся эти компании? И с какой лучше начать?

Эти вопросы интересуют и нас, поэтому в данном посте мы вкратце объясняем, как устроен бизнес алюминиевой матрешки (Дерипашки), и постараемся решить, что будем разбирать.

( Читать дальше )

Госкапитализм: шанс для патриотичных инвесторов или очередная профанация?

- 17 июня 2021, 14:01

- |

Итак, главной новостью про которую я хочу вам рассказать и которую хочу обсудить является распоряжение нашего правительства насчёт дивидендной политики кампаний с госучастием. А именно, с 1 июля такие кампании будут обязаны пускать не менее 50% своей прибыли на дивиденды, если иное не установлено актами Правительства РФ. Ссылка на документ

Первые мысли были очень оптимистичными. Я был бы рад получать стабильные дивиденды от кампаний с госучастием, потому что в моей голове участие государства это скорее стабилизирующий фактор и дополнительная опора нежели неэффективное управление. Начал я искать список кампаний которые подходили бы под эти критерии и нашел вот такую схему:

( Читать дальше )

Мой портфель акций на июнь 21 года

- 17 июня 2021, 12:31

- |

Таймфрейм 1 день, месяц, год.

Внутри дня торгую очень редко придерживаюсь долгосрочной стратегии с получением дивидендом, но в убыточных бумагах ради дивов не сижу.

В телегу t.me/batyatraderchat и сюда кидаю свои мысли по рынку акций, раз в неделю в месяц.

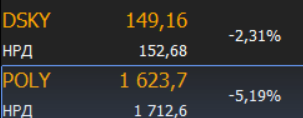

Вот скрины моего портфеля. Кому интересны мои мысли по рынку присоединяйтесь

( Читать дальше )

☠️ Операционная компания OZON была на грани ликвидации

- 13 июня 2021, 23:38

- |

Продолжаем обзор OZON и в этом посте остановимся на рисках инвестирования в компанию.

🌍 Крым

Интересный момент, но компания фактически работает в Крыму. Юридически это оформлено так, что существуютнекие посредники, которые доставляют в регион товары, заказанные на Озон. Не знаем, как дело обстоит на самом деле, но нам кажется, что здесь не все так просто. Хотя Озон не ожидает санкций за свою деятельность в Крыму, мы бы не стали списывать со счетов данный риск.

⛓ Страховка

В своем отчете Озон жалуется на то, что в России слабо развита страховая отрасль, из-за чего компания не может страховать определенные риски, например, ответственность перед третьими лицами, выход из строя серверов и т.д.

💸 Хроническая убыточность

Принимая во внимание быстрый рост компании,нельзя не посетовать на отсутствие прибыли. У Озона стабильно ( Читать дальше )

Докупаю акции РФ. Втб инвестиции. Дивиденды. Спекулятивный портфель. ИИС

- 12 июня 2021, 10:53

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал