Акции РФ

Что произошло с РФ рынком за прошедшую торговую сессию?

- 03 июля 2023, 23:40

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — пытался пробить вверх сопротивления, но попытка не увенчалась успехом и Лукойл нарисовал Доджи свечу.

Доджи свеча это свеча неопределенности. Смотря на мелкие таймфрейма можно заметить, что акция распродается в уровень поддержки, что является медвежьим знаком.

Поэтому я жду продолжения коррекции Лукойла до уровня 5000.

$ROSN — Акция закрылась в уровень поддержки, что является медвежьим знаком.

Потенциал падения акции это следующий уровень поддержки, который находится на уровне 470.

$GAZP — от сопротивления акция нарисовала красную свечу с фитилем сверху, что является медвежьим знаком.

Поэтому Газпром может двинуться ниже. Первая цель падения Газпрома уровень 160.

$SBER — единственная акция, которая против рынка росла сегодня.

Сбор нарисовал зеленю свечу, при том условии, что весь рынок ближе к красному.

С одной стороны это говорит о ее относительной силе, но с другой стороны акция дошла до сопротивления и нарисовала от него свечу с фитилем сверху, что говорит нам о наличии сильных продавцов на уровне сопротивления.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

5 идей в российских акциях. По каким бумагам позитивные ожидания

- 03 июля 2023, 16:16

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 5 месяцев 2023 г. банк заработал 589 млрд руб. чистой прибыли, что позволяет рассчитывать на более 1 трлн руб. по итогам года. Таким образом, Сбербанк может сохранить высокий уровень дивидендов и после рекордных выплат за 2022 г.

Ожидания крупных дивидендов за 2023 г. — это фактор в пользу дальнейшего роста бумаги. Дивиденды Сбера в 2024 г. могут достичь около 30 руб. на акцию, что предполагает более 12% дивдоходности по текущим котировкам — слишком привлекательный уровень для топовой голубой фишки.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +46%)

Прошла коррекция

В акциях TCS Group в последние недели прошел коррекционный импульс после прошедшей волны роста. Бумаги опустились к интересным в среднесрочной перспективе уровням.

Драйвером роста бумаги выступает восстановление прибыли после просадки прошлого года, а также продолжающееся расширение клиентской базы.

( Читать дальше )

markets report 3/7/23

- 03 июля 2023, 08:23

- |

Всем июль! Выпуск 297

Сразу о главном, российский рубль продолжает уже экспоненциальный рост, что конечно многих наверное пугает. Рост и правда крутой, особенно учитывая, что таргет многих аналитиков на конец года уже достигнут к началу июля. С другой стороны рост курса может быть чисто разгоночным, потому как расчеты в долларах технически не проводились ни в пятницу не будут проводиться сегодня, потому что Америка завтра выходная и отмечает день независимости. В отсутствии должной ликвидности курс могут задрать еще повыше, но как обычно происходит на графиках, такие вот выносы в любом направлении говорят уже о завершении тенденции, нежели о ее продолжении. Поэтому не думаю, что курс сильно улетит, уж точно 100 и 120 рублей за доллар пока не ожидается.

Индекс RTS вслед за дешевеющим рублем все таки пробил поддержку в 1000 пунктов и пошел ниже. Коррекция в этом индексе может затянуться, пока следующая остановка ожидается в районе 950-940 пунктов, там следующая поддержка. А вот поход ниже 900 будет уже тревожным сигналом.

( Читать дальше )

Почему у современной экономики РФ нет позитивного будущего. Как и у большинства не способных уехать из РФ.

- 02 июля 2023, 15:10

- |

Сразу предупреждаю: с желаниями процитировать девизы, лозунги, слоганы и прочие высказывания неких представителей СМИ, жравших, а то и до сих пор жрущих за Ваш счёт (суммарная налоговая нагрузка на граждан РФ составляет от 50% до 70%) чёрную икру, филе миньон, фуагра и устрицы на своих прекрасных виллах в недружественных (с их же слов) стран ЕС, которые загибаются который год (и всё никак не загнутся почему то, а вместо того процветают)… нажмите крестик в правом верхнем углу экрана (сомневаюсь, что у вас «огрызок»), так как улетите в чёрный список без всяких объяснений причины.

Итак, что мы имеем.

Рубль никому так и не стал, и не станет нужен. Как и юань (пока ещё и в ближайшие лет 20, а то и всё время, больше которого Вы скорее всего не проживёте, так что какой смысл обсуждать). Рупиями если только печи топить. Прочие валюты стран, большинство из которых Вы скорее всего даже не знаете, где они находятся… не обсуждаются даже — попробуйте в любой стране мира хоть что-то за них купить, когда речь пойдёт хотя бы о 7-значных цифрах в долларах.

( Читать дальше )

Мои итоги. Июнь 2023.

- 01 июля 2023, 16:39

- |

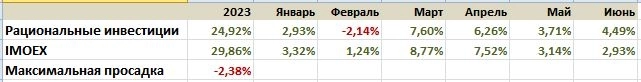

Результаты июня 2023г. торговой стратегии «рациональные инвестиции».

В июле планирую закрыть счет ИИС, на котором работает данная стратегия. Надеюсь перенести статистику на новый счет ИИС, после закрытия старого.

Как мне уже подтвердили, возможность такая есть, буду пробовать. Текущий состав портфеля:

( Читать дальше )

Сценарии обвала российского рынка и другие итоги недели

- 01 июля 2023, 16:16

- |

События прошлой недели показали, насколько российский рынок устойчив к внешним шокам. Что может его пошатнуть и как действовать во время обвала — главная тема YouTube-шоу «Без плохих новостей» на этой неделе. Ведущий — директор московского филиала БКС Вячеслав Абрамов.

Также в выпуске:

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Вячеслав Абрамов.

Главная тема этого выпуска — что может обрушить российский рынок? Рассмотрим самые пессимистичные сценарии и разберемся, как к ним можно подготовиться.

Также обсудим главные новости недели. И, как обычно, подведем итоги конкурса и разыграем подарки.

Рубль вышел из зоны комфорта

Курсы доллара и евро на этой неделе устремились к рекордным значениям, которые фиксировались в марте 2022 года.

( Читать дальше )

Все будет хорошо, но возможно не скоро

- 01 июля 2023, 14:40

- |

У меня было желание начать пополнять а точнее формировать облигационную часть портфеля из ОФЗ. Что меня останавливает, так это искусственная девальвация рубля. Как известно наверное многим, по крайней мере людям инвестирующим, наш ЦБ и Минфин являются частью Бреттон-Вудской системы. Из этого следует, что наша страна также полностью или почти полностью зависима от доллара. Доля импорта высокая а это евро и доллар. Вроде спустя 30 лет мы не колония благодаря определенным событиям, но колониальная конституция и финансовые институты. Пока короче не вырвались полностью и вероятно это еще очень надолго если вообще не повернется вспять. Наша страна как Лебедь, Рак да Щука. Хоть мы трижды имеем расчеты в рублях это не спасает. Хорошо рассказывать в дезинформационных СМИ, наверно это 99% СМИ в любой стране задача которых пугать и формировать правильную повестку дня/десятилетий.

Сейчас они наполнят бюджет благодаря экспортерам а потом возможно снизят курс, ну или снизят когда народ взвоет от разрыва между богатыми и всеми остальными 90+% населения. Вся эта канитель говорит нам, что инфляция даже не даст сохранить деньги держа их в ОФЗ с учетом реинвеста купонов. Я смотрю в перспективе нескольких лет владения облигациями. Акции могут уберечь от инфляции по следующим причинам.

( Читать дальше )

Курс доллара превысил 88 рублей впервые с марта 2022 года, евро выше 96 рублей

- 30 июня 2023, 11:05

- |

На самом деле, мы не видим поводов для беспокойства в связи с ростом курса доллара. Фундаментальные причины указывают на сохранение диапазона 80-90 рублей, т.к. цены на энергоносители уже 2 месяца находятся на одном и том же уровне. Фактор ослабления, на наш взгляд, ситуативный и спекулятивный. Во-первых, сегодня конец квартала, что часто сопровождается странностями на рынках ввиду необходимости участников «показывать красивые цифры» в отчетности, либо успеть выполнить нормы по параметрам ликвидности (например, валютная позиция банков). Во-вторых, Магнит, который недавно объявил об увеличение тендерного предложения до 68 млрд.

( Читать дальше )

🔥10 самых доходных дивидендных акций РФ в июле 2023, до 11%+

- 29 июня 2023, 12:12

- |

Посмотрим, кто порадует инвесторов в июле щедрыми дивидендами. Уровень щедрости ограничим от почти 6% до почти 12%.

Решил посмотреть, что можно купить в июле из дивидендных акций, чтобы получить доход. Выбор пал на первую десятку, их которой и хочу выбрать. Выбор вот такой получается:

1. ТранснефтьЭтих акций у меня нет, цена на них высокая, хотя компания крайне привлекательная.

- Дивиденд: 16652,5

- Доходность: 11,9%

- Купить до: ?

- Закрытие реестра: ?

Тут по датам еще непонятно.

2. Башнефть-пЭти акции у меня есть, планирую продолжать покупать.

- Дивиденд: 199,89

- Доходность: 11,39%

- Купить до: 5 июля

- Закрытие реестра: 7 июля

У меня много облигаций ЛСР, хотя и акции мне их тоже нравятся. Возможно, куплю.

- Дивиденд: 78

- Доходность: 9%

- Купить до: 5 июля

- Закрытие реестра: 7 июля

Этих акций у меня пока нет, но очень хочется. Компания в настоящее время очень привлекательная.

- Дивиденд: 0,798

- Доходность: 8,15%

- Купить до: 10 июля

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал