АПРИ

Мониторинг новостей рынка недвижимости с экспертными комментариями представителей компании. Апрель 2025

- 12 мая 2025, 13:29

- |

ГК АПРИ запускает регулярный мониторинг новостей рынка недвижимости с экспертными комментариями представителей компании. Это позволит инвесторам получать актуальную информацию о тенденциях рынка и профессиональную оценку ситуации от специалистов компании, что поможет принимать взвешенные инвестиционные решения. Такой подход отражает приверженность ГК АПРИ принципам прозрачности и стремлению предоставить полную информацию для оценки перспектив развития компании.

Обзор новостей рынка недвижимости за апрель:

Руководитель департамента ипотечного кредитования:

– Банки взимают дополнительную комиссию при выдаче льготной ипотеки, особенно по семейной программе, в размере 5-10% от суммы кредита. Такая практика обусловлена несколькими факторами: необходимостью компенсировать выпадающие доходы при субсидируемых ставках и покрытием операционных расходов банков.

( Читать дальше )

- комментировать

- 5К

- Комментарии ( 0 )

ПАО АПРИ: итоги 2024 и перспективы 2025. Интервью

- 11 мая 2025, 10:28

- |

— Основные результаты 2024 года.

— Место ФанПарка в текуших проектах компании.

— Рост ввода и переносы сроков в 2024 году.

— Стратегия продаж и текущая распроданность.

— Роль облигаций в кредитном порфеле.

— Предварительные результаты начала года и планы по МСФО за 1 квартал 2025 год.

— Планы на облигационный рынок до конца года.

Запись эфира с удобными таймкодами можно посмотреть по ссылке:

https://rutube.ru/video/963f718a7744cf9c9ae6fdbe4d6e4903/ https://vkvideo.ru/video-210082386_456239379"

❗️❗Облигации апри: доходность выше рынка, а каковы риски?

- 09 мая 2025, 19:58

- |

Сам по себе высокий процент доходности облигации говорит в первую очередь не о ее привлекательности, ао повышенных рисках и о том, что за эти повышенные риски инвесторы требуют повышенную потенциальную доходность.

Компания имеет кредитный рейтинг BBB- от НРА (хотя другие агентства, вероятно, поставили бы BB), что указывает на приемлемую надежность, но не без оговорок. С одной стороны, у «АПРИ» сильные операционные показатели: выручка за 2024 год выросла на 154%, EBITDA — на 103%, чистая прибыль выросла на 25,9%, а показатель чистый долг/EBITDA 3.3x – хоть и высок, но снижается. Компания активно расширяется, лидирует по вводу жилья в Челябинске и диверсифицирует проекты. С другой стороны, есть и тревожные сигналы: отрицательный свободный денежный поток, высокая долговая нагрузка, а также зависимость от спроса на жилье в условиях нестабильного рынка и сокращения льготных ипотечных програм. Географическая концентрация добавляет рисков. Так что высокий процент здесь — скорее компенсация за эти риски, а не особая привлекательность этих облигаций.

( Читать дальше )

Девелопер АПРИ завершил размещение облигаций на 1 млрд рублей, ставка ежемесячных купонов до оферты установлена на уровне 32% годовых

- 05 мая 2025, 10:54

- |

Размещение продолжалось с 4 марта. Организатором и агентом по размещению выступила ИК «Иволга капитал».

Ставка 1-12-го ежемесячных купонов до оферты установлена на уровне 32% годовых, что соответствует доходности к оферте в размере 37,1% годовых.

По выпуску будет предусмотрена амортизация равными частями в течение последнего года обращения, а также ковенантный пакет.

В настоящее время в обращении находятся 10 выпусков биржевых облигаций компании на 4,85 млрд рублей и выпуск классических бондов на 250 млн рублей.

ПАО АПРИ: итоги 2024 и перспективы 2025. Прямой эфир 5 мая в 12.00

- 04 мая 2025, 10:33

- |

📺Обсудим свежую отчетность по МСФО, сделаем предположения на 2025 год, оценим тренды на рынке жилищного строительства и поговорим о планах на фондовом рынке.

В прямом эфире PRObonds | Иволга Капитал — председатель совета директоров ПАО АПРИ Алексей Овакимян и финансовый директор группы Елена Бугрова.

Встречаемся в понедельник, 5 мая, в 12.00 (МСК)

👉 Новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

Можно ли разбогатеть с АПРИ?

- 01 мая 2025, 17:53

- |

ПАО «АПРИ» специализируется на строительстве жилых комплексов и коммерческой недвижимости с 1992 года и является одним из лидеров в Челябинской области. Группа «АПРИ» имеет награды за качество строительства и благоустройство. Компания имеет кредитный рейтинг от НКР на уровне BB.ru с позитивным прогнозом. Группа активно развивает социальную инфраструктуру, включая образовательные и медицинские учреждения.

ИНН - 7453326003

Так контора говорит сама о себе, а что на самом деле...

Финансовое состояние

ПАО «АПРИ» — рискованное, значительно закредитованное, частично ликвидное, малоэффективное предприятие. Выручка на 01.07.2024 года составила 1 599.6 млн, чистая прибыль 3.2 млн рублей.

На 1 рубль собственного капитала приходится 4.63 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 22%. Общая задолженность компании состоит из 5 499.4 млн рублей долгосрочных обязательств и 5 523.2 млн текущих.

( Читать дальше )

ПАО АПРИ публикует отчетность по МСФО полный 2024 год.

- 30 апреля 2025, 09:49

- |

Выделяем главное:

— Общая Выручка по всем проектам Группы достигла 23,0 млрд рублей (+154% к 2023)

— Выручка от реализации жилых и нежилых помещений 21,3 млрд рублей (+163% к 2023)

— Чистая прибыль 2,6 млрд рублей (+47% к 2023)

— EBITDA 7,2 млрд рублей (+103% к 2023)

— Собственный капитал Группы за 2024 год вырос на 66%

— Отношение Чистый долг / EBITDA составило ~3,3

— Отношение Чистый долг / Собственный капитал составило ~2,9

— Доля краткосрочного долга за год немного снизилась с 69% до 59%

— Доля облигаций в кредитном портфеле составила 12% (по итогам 2023 16%)

За 12 месяцев выручка от реализации жилых и нежилых помещений по всем проектам составила 21 млрд рублей (+164% к 2023 году), совокупная выручка включающая выручку от продажи прав на реализацию строительных проектов и аренды составила 23 млрд (+154% к 2023 году). Опережающий рост выручки связан с повышением строительной готовности проектов Группы и увеличением средней стоимости за квадратный метр жилых и нежилых помещений.

( Читать дальше )

АПРИ МСФО за 2024 г: выручка ₽22,96 млрд (рост в 3,5 раза г/г), чистая прибыль ₽2,64 млрд (+47,5% г/г)

- 29 апреля 2025, 19:30

- |

e-disclosure.ru/portal/FileLoad.ashx?Fileid=1878019

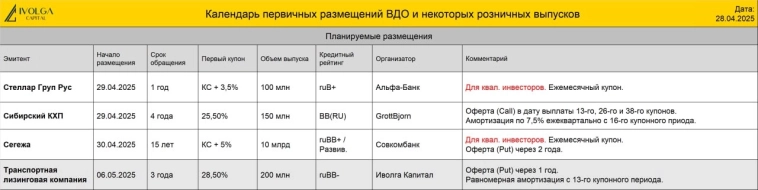

Календарь первички ВДО и розничных облигаций (ТЛК купон 28,5% | СЗА купон 28,5% | Быстроденьги купон 29% | ГК АПРИ купон 32%)

- 29 апреля 2025, 09:37

- |

- На 6 мая запланировано новое размещение облигаций эмитента Транспортная лизинговая компания (ruBB-), 200 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 0,88 года).

- ПКО СЗА БО-02(для квал. инвесторов, BB–|ru|, 100 млн руб., ставка купона 28,5%, YTM 32,5%, дюрация 2 года) размещен на 28%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 69%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 58%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал