АНАЛИТИКА

Итоги недели с Еленой Кожуховой (19 - 23 декабря 2022 года)

- 23 декабря 2022, 17:58

- |

- комментировать

- Комментарии ( 1 )

Актуальные инвестидеи: покупка акций «Самолета» и продажа бумаг Baidu

- 23 декабря 2022, 13:43

- |

ПАО «ГК Самолет»

Тикер |

SMLT |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

2900 руб. |

Потенциал идеи |

20% |

Объем входа |

6,8% |

Стоп-приказ |

2239 руб. |

Совет директоров «Самолета» одобрил новую программу долгосрочной мотивации сотрудников на 2023-2025 годы. Она предполагает выплату сотрудникам части вознаграждения, привязанной к стоимости акций компании, при достижении ряда KPI, ключевым из которых является рост капитализации.

Бумага двигается в рамках бокового тренда к сильному уровню сопротивления. При открытии длинной позиции на 6,8% от портфеля и выставлении стоп-приказа на уровне 2239 руб. риск на портфель составит 0,50%. Соотношение прибыль/риск составляет 2,76.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Новатэка» и Disney

- 22 декабря 2022, 16:08

- |

ПАО «Новатэк»

Тикер |

NVTK |

Идея |

Long |

Горизонт |

2-4 недели |

Цель |

1250 руб. |

Потенциал идеи |

17,66% |

Объем входа |

5% |

Стоп-приказ |

990 руб. |

«Новатэк» не испытывает существенных проблем с реализацией, сохраняет планы по строительству ключевых проектов в сфере СПГ, а также планирует придерживаться своей дивидендной политики.

Цена может успешно выйти из треугольника и продолжить восходящее движение с целью 1250 руб. При объеме позиции 5% и выставлении стоп-заявки на уровне 990 руб. риск на портфель составит 0,34%. Соотношение прибыль/риск составляет 2,59.

( Читать дальше )

Евро/рубль: точнейший поход по стрелочкам

- 21 декабря 2022, 23:38

- |

#EURRUB

Таймфрейм: 1H

Продолжает сбываться локальный прогноз от сентября: https://t.me/waves89/4310. Пара идёт точно по стрелочкам, которые я рисую для неё по 21-ым числам каждого месяца. Глобальный прогноз, который я выдал здесь ещё в прошлом году, тоже не требует пересмотра: t.me/waves89/4537. И там и там идеальное попадание в рынок! Без ключевых ставок ЦБ, без цен на нефть и эмбарго, без торговых балансов и санкций, без воин и перемирий. Так работают Волны Эллиотта и Социономика в умелых руках.

Поговорим теперь про будущее, которое пока однозначно – девальвация. До области чёрных уровней Фибоначчи пара точно дойдет, и вероятнее всего от них отскочит. Но на сколько сильным будет этот отскок пока судить невозможно. При подходе к этим уровням я буду смотреть в свой Хрустальный Шар, он точно покажет мне динамику общественного действия, по которой я выдам очередной точный прогноз. Подробнее о Шаре вы можете прочитать в предыдущих обновлениях и в чате t.me/elliottwaveschat – сегодня там только и обсуждают курс рубля.

Актуальные инвестидеи: покупка акций «Транснефти» и Micron Technology

- 21 декабря 2022, 14:15

- |

ПАО «Транснефть»

Тикер |

TRNFP |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

98 000 руб. |

Потенциал идеи |

12,6% |

Объем входа |

5% |

Стоп-приказ |

79 700 руб. |

«Транснефть» нарастила экспорт нефти по магистральным трубопроводам на 20% и через морские порты на 25% за 11 месяцев 2022 года, что безусловно положительно отразится на операционных показателях компании.

Цена акции оттолкнулась от локального уровня поддержки после существенного снижения. Идея на рост бумаги с целью 98 000 руб. При объеме позиции 5% и выставлении стоп-заявки на уровне 79 700 руб. риск на портфель составит 0,42%. Соотношение прибыль/риск составляет 1,49.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Лукойла» и Applied Materials

- 20 декабря 2022, 13:34

- |

ПАО «Лукойл»

Тикер |

LKOH |

Идея |

Long |

Горизонт |

1-3 месяца |

Цель |

4499 руб. |

Потенциал идеи |

10% |

Объем входа |

7% |

Стоп-приказ |

3990 руб. |

«Лукойл» отличается стабильностью дивидендных выплат. Скорее всего, компания продолжит выплачивать дивиденды и в следующем году, что делает вероятность закрытия дивидендного гэпа достаточно высокой.

Акции просели после дивидендной отсечки. При объеме позиции 7% и выставлении стоп-заявки на уровне 3990 руб. риск на портфель составит 0,17%. Соотношение прибыль/риск составляет 4,2.

( Читать дальше )

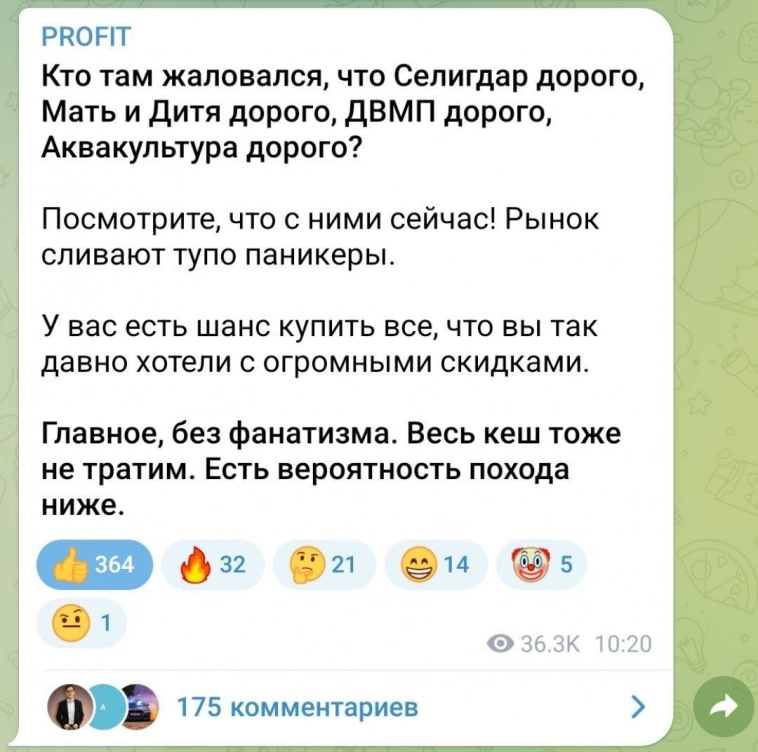

Момент паники на рынке — возможность для долгосрочного инвестора.

- 20 декабря 2022, 13:27

- |

Вспомните день объявления мобилизации. Вот что я писал практически на дне 👆🏼

Валера, мой товарищ, писал примерно то же самое.

Остальные аналитики и блогеры, говорили о том, что никаких покупок в долгосрок ни в коем случае совершать нельзя.

С того момента Мать и Дитя, ДВМП, РусАква (она же ИНАРКТИКА) и Селигдар улетели каждая на несколько десятков процентов.

Минимальная цена по акциям достигается в моменты максимальной паники. Это нужно запомнить.

Если вы долгосрочный инвестор, и при этом ничего не покупали в момент паники, то проанализируйте произошедшие события и доработайте свою стратегию.

Когда рынок даст еще одну такую возможность, обязательно воспользуйтесь ей.

Ставьте реакции 👍🏼.

Также, жду ваши мысли по этой теме в комментариях.

Шпаргалка для инвестора: важные события недели и прогнозы

- 19 декабря 2022, 15:01

- |

Важные события предстоящей недели:

· Свои финансовые результаты с 19 по 23 декабря опубликуют Nike, Micron Technology, General Mills, Cintas, FedEx, Paychex, Factset Research Systems, Carnival и Carmax.

· В пятницу, 23 декабря, министерство торговли США опубликует ноябрьский базовый ценовой индекс расходов на личное потребление в США, который является приоритетным показателем для ФРС в рамках измерения инфляции в стране. Аналитики ожидают замедления роста показателя с 5,0% (г/г) в октябре до 4,6% (г/г) с учетом динамики базовой инфляции, зафиксированной неделей ранее.

· В четверг, 22 декабря, будет обнародована финальная оценка ВВП США за III квартал. Изменений относительно второй оценки не ожидается: экономисты прогнозируют, что показатель вырос на 2,9% (к/к) в пересчете на годовые темпы роста. Чуть ранее в четверг также ожидается 2-я оценка ВВП Великобритании за III квартал. Консенсус-прогноз по нему предполагает снижение на 0,2% (к/к).

· Центральный банк Японии во вторник, 20 декабря, примет решение по ключевой процентной ставке. Кроме того, в тот же день будут опубликованы однолетняя и пятилетняя ставки по кредитам в КНР, решения по которым принимаются на базе предложений 18 коммерческих банков страны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал