АЛРОСА

Кто хочет купить брилианты Алросы

- 29 ноября 2021, 13:07

- |

Подтверждением роста является разворот стохастика вверх на недельных фреймах. За короткое время уже +5%.

- комментировать

- Комментарии ( 3 )

📈Алроса растёт вместе с ценами на алмазы

- 29 ноября 2021, 12:32

- |

📈Алроса +2.8% Цены на алмазное сырье выросли на 5-10% за последние несколько дней из-за проблем с поставками на фоне распространения нового варианта COVID-19, Omicron, в Южной Африке и Ботсване, где расположены основные месторождения De Beers, сообщает индийское издание Economic Times.

Рост цен на алмазы в сочетании с возможными ограничениями со стороны предложения вызвал опасения среди огранщиков из Сурата и Мумбаи, которые получают заказы на бриллианты из США, Китая и Ближнего Востока.

Индийские огранщики стали придерживать свои запасы, чтобы им не пришлось покупать алмазы по более высокой цене.

Алмазы подорожали на 5-10% за несколько дней на фоне распространения штамма омикрон

- 29 ноября 2021, 11:55

- |

👉 Цены на алмазное сырье выросли на 5-10% за последние несколько дней из-за проблем с поставками на фоне распространения нового варианта COVID-19 омикрон в Южной Африке, в частности, в Ботсване, где расположены основные месторождения De Beers

👉 Рост цен на алмазы в сочетании с возможными ограничениями со стороны предложения вызвал опасения среди огранщиков из Сурата и Мумбаи, которые получают заказы на бриллианты из США, Китая и Ближнего Востока

👉 Индийские огранщики стали придерживать свои запасы, чтобы им не пришлось покупать алмазы по более высокой цене

Спрос превышает предложение. Предложение находится под давлением с момента вспышки COVID-19 в прошлом году. Ситуация нормализовалась, но теперь новый вариант COVID-19, появившийся в Южной Африке и Ботсване, будет оказывать дополнительное давление на сектор предложения

👉 Драгкамни и ювелирные изделия составляют вторую по величине статью экспорта Индии, причем на алмазы приходится более 63% этого объема

👉 Индия обрабатывает 14 из 15 алмазов в мире

👉 Индекс цены на алмазы с начала года вырос на 25%, в том числе в третьем квартале алмазы подорожали на 10%, достигнув уровня 2018 года

economictimes.indiatimes.com/markets/commodities/news/rough-diamond-prices-up-10-on-supply-concerns/articleshow/87968330.cms

Обвал рынка еще впереди. Яндекс - лидер отрасли? АЛРОСА - распродаю акции

- 28 ноября 2021, 11:17

- |

Рынки посыпались. Чего ждать и какие уровни использовать для работы? Все это узнаете в моем новом видео. Также мы поговорим почему я вышел из акций АЛРОСА (частично) и разберем Яндекс, его отчет за 9 месяцев 21 года и ближайшие перспективы. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема Premium от 25 ноября:

( Читать дальше )

📰АК "АЛРОСА" (ПАО) Проведение заседания совета директоров и его повестка дня

- 26 ноября 2021, 15:30

- |

1. Общие сведения

1.1. Полное фирменное наименование эмитента Акционерная компания «АЛРОСА» (публичное акционерное общество)

1....

( Читать дальше )

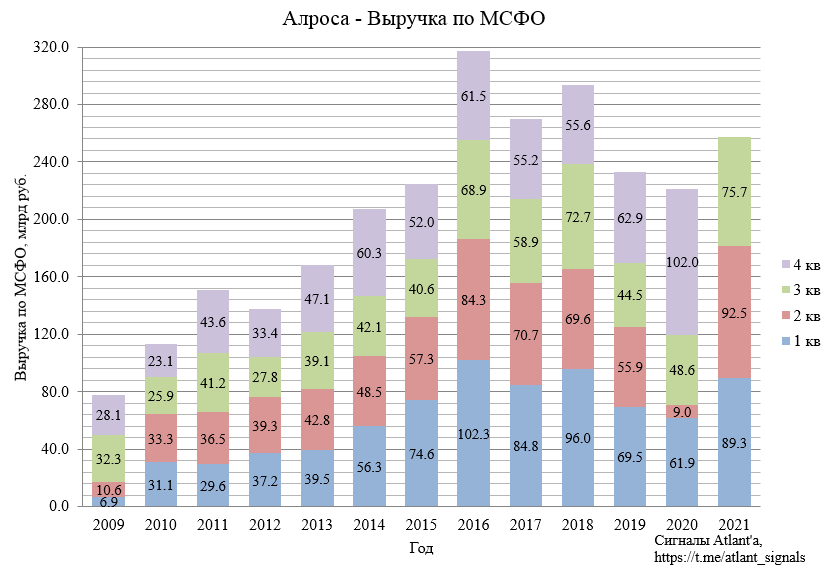

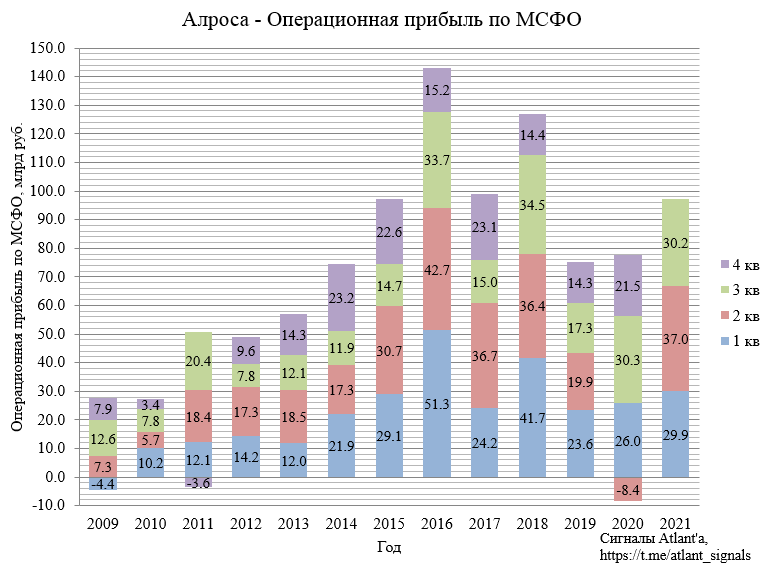

Алроса. Обзор финансовых показателей 3-го квартала 2021 года

- 26 ноября 2021, 00:11

- |

Алроса опубликовала финансовые результаты по МСФО за 3-й квартал 2021 года. Отчет хороший. В этот раз мой прогноз свободного денежного потока оказался достаточно точным.

Выручка в 3-м квартале составила 75,7 млрд руб. и выросла на 56% относительно прошлого года и снизилась на 18% относительно предыдущего квартала.

Операционная прибыль в 3-м квартале составила 30,2 млрд руб. и снизилась на 18% относительно прошлого года и снизилась на 1% относительно предыдущего квартала.

( Читать дальше )

🔥АЛРОСА видит возможность роста цен на алмазы на 25% выше текущих🔥

- 25 ноября 2021, 17:40

- |

«АЛРОСА» считает логичным в 2022 году возврат средней цены реализации ювелирных алмазов к уровням 2013-2015 гг. с учетом структурного дефицита на алмазном рынке, заявил начальник управления по корпоративным финансам Сергей Тахиев в ходе организованного BCS GM вебкаста. Сейчас цена более чем на 25% ниже тех значений.

В 2013-2015 гг. рынок алмазов был сбалансирован, а средняя цена была в пределах $170-175 за карат. Так как сейчас на рынке наблюдается острый дефицит, возвращение цены не было бы неожиданным, считает Тахиев. Если принимать во внимание накопленную с тех пор инфляцию, то «в реальном выражении цена должна быть под $200, минимум $180 за карат», сказал он.

«Но с учетом того, что есть дефицит, есть все шансы пробить и выше», — полагает Тахиев. По его мнению, не сильно большое значение в этом смысле имеет изменение ассортимента, потому что «рынок нужно отсчитывать от того, сколько готов потребитель потратить на ювелирное изделие».

( Читать дальше )

Алроса

- 25 ноября 2021, 14:40

- |

АЛРОСА по-новому сформирует списки участников ALROSA ALLIANCE

- 25 ноября 2021, 08:21

- |

Разработанная на основе опыта кризисов 2019 и 2020 года, она будет учитывать специфику бизнеса клиентов – покупателей алмазного сырья.

Это поддержит равновесное положение в отрасли, снизит волатильность и зависимость от внешней конъюнктуры.

Обновлённый список компаний-членов альянса будет опубликован в декабре 2021 года.

компания

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал