АКции

Сбербанк Бьет Все Рекорды: Итоги 2025 Года Говорят Сами За Себя

- 19 декабря 2025, 17:38

- |

💹 Финансовые результаты крупнейшего банка страны за одиннадцать месяцев поражают своими масштабами. Чистая прибыль уверенно движется к новому историческому максимуму, уже перевалив за полтора триллиона рублей. Главным драйвером роста стали беспрецедентно высокие процентные доходы, которые в ноябре достигли рекордного значения. Это стало возможным благодаря активному росту кредитного портфеля как для бизнеса, так и для населения на фоне изменений монетарной политики.

📊 Месячная динамика прибыли демонстрирует впечатляющее ускорение к концу года. Если в начале периода рост был двузначным, то к осени темпы увеличились, и ноябрь показал один из самых сильных результатов за весь рассматриваемый срок. Это сигнализирует о нарастающей операционной мощи. Важные детали по динамике ключевых показателей мы регулярно разбираем в нашем Telegram-канале.

🛡️ Качество работы с рисками остается на высоком уровне. Существенное сокращение расходов на создание резервов говорит об улучшении состояния кредитного портфеля и грамотном риск-менеджменте. При этом капитализация банка остается более чем достаточной, обеспечивая запас прочности для дальнейшего роста. Рентабельность капитала продолжает оставаться исключительно привлекательной для акционеров.

( Читать дальше )

- комментировать

- 606

- Комментарии ( 1 )

Высокая дивдоходность усиливает инвестиционную привлекательность акций X5

- 19 декабря 2025, 17:38

- |

Акционеры Корпоративного центра ИКС 5 одобрили дивиденды за 9 месяцев 2025 года в размере 368 рублей на акцию, что соответствует дивидендной доходности около 12,3% к текущим котировкам. Дата закрытия реестра назначена на 6 января 2026 года. Решение выглядит логичным продолжением дивидендной стратегии компании, ориентированной на возврат значительной части свободного денежного потока акционерам.

Для рынка это подтверждение того, что ИКС 5 остается одной из самых предсказуемых дивидендных историй в российском потребительском секторе. Даже на фоне высокой ключевой ставки Банка России компания сохраняет способность генерировать устойчивый операционный поток за счет масштабов бизнеса, высокой оборачиваемости и сильных позиций форматов “Пятерочка” и “Перекресток”. Выплата за 9 месяцев укладывается в ту модель, которую компания и ранее транслировала инвесторам.

Важно и то, что дивиденды не выглядят разовой историей. При сохранении текущей конъюнктуры и контроле капитальных затрат ИКС 5 способна и дальше обеспечивать двузначную дивидендную доходность, что делает бумагу конкурентоспособной альтернативой банковским депозитам и ОФЗ.

( Читать дальше )

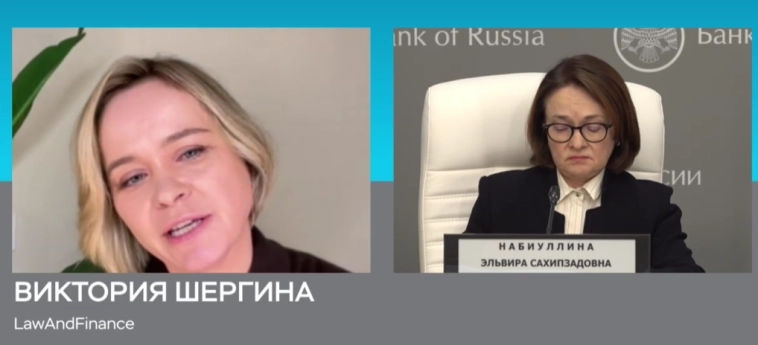

Набиуллина: Не видим никаких рисков финансовой стабильности, банковская система хорошо капитализирована

- 19 декабря 2025, 17:36

- |

- Не видим никаких рисков финансовой стабильности

- Есть рост проблемных кредитов, но банковская система устойчива и хорошо капитализирована

- Нас беспокоит не просто повышение инфляционных ожиданий, но и то, что они могут закрепиться на высоком уровне

cbr.ru/press/event/?id=28193

Пресс-конференция пошла, ждем информации, смотрим

- 19 декабря 2025, 17:29

- |

Пока из информации у нас:

1.Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели.

2.По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,0–5,0% в 2026 году.

3.В октябре – ноябре текущий рост цен с поправкой на сезонность замедлился в среднем до 4,6% в пересчете на год после 6,6% в 3к25.

4.Ценовая динамика остается неоднородной по компонентам потребительской корзины. Это, к слову, нюанс, важный.

В общем слушаем, делаем выводы.

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

Друзья, после ожидаемого решения по ставке, мы с новостями по фонду!

- 19 декабря 2025, 17:20

- |

⚡️ 86%— такого уровня достигла средняя заполняемость арендных квартир и апартаментов квартиры в нашем фонде Xhouse к середине декабря 2025 года.

🏠 Благодаря высокой заполняемости, фонд генерирует стабильный арендный поток. Сейчас в фонде порядка 200 квартир и апартаментов из трех московских ЖК: «ЭкоБунино», «Вереск» и «Стремянный 2».

🌟 Всю работу по аренде мы берем на себя: ищем арендаторов, ремонтируем, меблируем квартиры. А инвесторы получают ежеквартальные выплаты, эквивалентные арендной ставке в Москве. Первая такая выплата ожидается в I квартале 2026 года.

🚀 Кроме того, инвесторы могут делать ставку на рост стоимости московской недвижимости к декабрю 2029 года — именно тогда произойдет полное погашение паев👌🏻

🏙 Кстати, наша недвижимость дорожает в среднем на 16,3% в год — против 9,6% по рынку, по данным за 2018-2024 годы. Об этом мы подробно рассказывали в большом интервью.

❗️Напоминаем, что #Xhouse — первый фонд арендного жилья, который провел IPO и стал доступен всем неквалифицированным инвесторам на Мосбирже с декабря 2024 года.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 4 )

Набиуллина: Повышение НДС, на наш взгляд, уже отразилось на инфляционных ожиданиях

- 19 декабря 2025, 17:17

- |

- Доля рыночной ипотеки растет

- Активизация ипотеки произойдет когда ставка будет близка к нейтральному диапазону

- Повышение НДС, на наш взгляд, уже отразилось на инфляционных ожиданиях

- Устойчивая инфляция после всплеска в январе будет снижаться

- Отмена льгот по налогу на эквайринг может повлиять на рынок — банки перенесут налоги на потребителя

- Сбоя по достижению таргета в 4% не происходит

cbr.ru/press/event/?id=28193

Что ждёт рынок акций в 2026 году: взгляд аналитиков АКБФ

- 19 декабря 2025, 17:15

- |

Ключевые выводы аналитиков АКБФ:

· Внутренний фон позитивный: Контролируемая инфляция (около 6%) открывает путь к снижению ключевой ставки ЦБ. Прогноз смягчен до ~15,5% на конец 2025 года и ~14,5% на 2026 год.

· Целевой диапазон для индекса: Базовый сценарий предполагает рост рынка на 5–15% в 2026 году. Потенциал индекса Мосбиржи оценивается в 2450–3250 пунктов, с вероятностью смещения к верхней границе.

· Главный драйвер и риски: Устойчивому росту может способствовать снижение геополитических рисков, что теоретически способно добавить рынку десятки процентов. Однако текущий внешний фон остается неоднозначным из-за политики ФРС и ситуации в Китае.

Текущая динамика: С начала декабря индекс Мосбиржи прибавил около 3%.

Подпишитесь (https://t.me/+KhEQZ_sH6R04YmIy) на в канал в Telegram, чтобы оперативно следить за новостями фондового рынка.

( Читать дальше )

Набиуллина: Реализация проинфляционных рисков может потребовать пауз в движении ставки

- 19 декабря 2025, 17:14

- |

Риторика ЦБ — заметно мягче

- 19 декабря 2025, 16:52

- |

На последнем заседании в текущем году Банк России в пятый раз подряд снизил ключевую ставку — на 50 б.п., до 16%. Решение совпало с ожиданиями аналитиков «Финама» и с консенсус-прогнозом (хотя некоторые аналитики ждали более сильного снижения ставки — на 100 или даже 150 б.п.). Решение также соответствует октябрьскому базовому прогнозу ЦБ, одним из вариантов которого было сохранение на декабрьском заседании ключевой ставки на уровне 16,5%. Таким образом, значение ключевой ставки вернулось к уровню июля 2024 года, на начало текущего года она составляла 21%.

Банк России сохранил нейтральный сигнал — дальнейшие решения по ключевой ставке будут приниматься в зависимости от устойчивости замедления инфляции и динамики инфляционных ожиданий. Текущее заседание не является «опорным», поэтому макропрогнозы на нем не уточнялись, это будет сделано на следующем заседании 13 февраля.

При общей нейтральности решения и сигнала, риторика все же выглядит за

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал