s&p500

Что ждать по рынку США после роста в пятницу?

- 16 мая 2022, 15:14

- |

Во-первых, мы еще раз подтверждаем свои цели по отскоку рынка на 7-10%. Это примерно 4150 — 4250 по фьючерсам на S&P 500.

Во-вторых, если к тому времени инфляция действительно пойдет на спад, а экономика не скатится в рецессию, то отскок превратится в новую фазу роста — тогда цели будут заметно выше.

Вероятность такого позитивного сценария мы пока что оцениваем в 40%: все-таки рост процентных ставок, рост цен, перебои с поставками из-за локдаунов в Китае и военных действий на Украине сильно замедляют экономический рост повсюду. Но все может поменяться — нельзя недооценивать оптимизм, пробивную силу и изобретательность предпринимателей разных стран, которым еще и не такие задачи удавалось решить.

В-третьих, движение вверх может быть очень быстрым, как всегда бывает на «медвежьем рынке» и как было в марте 2022, например. Отрицательная гамма у маркет-мейкеров, большое количество шортов и недозагруженность портфелей акциями только увеличивает шансы резких выносов наверх.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

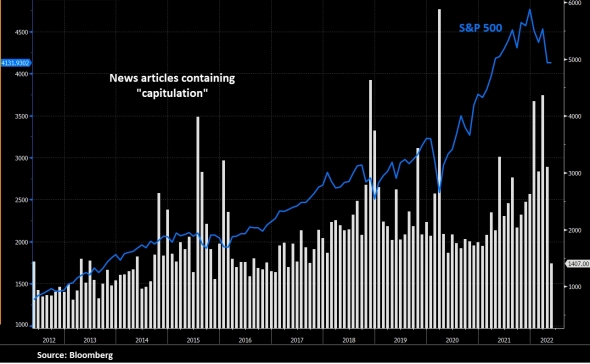

Капитуляция рынка

- 16 мая 2022, 13:09

- |

Ниже на графике статистика по статьям содержащих слово “капитуляция”. Больше полезных статей тут: https://t.me/mihaylets_pro

Что говорят спреды \ SP500

- 15 мая 2022, 17:38

- |

Вероятно, рынок высокодоходных облигаций BBB получает стресс для рынка, так как в последних отчетах, бумаги с рейтингом ССС рухнули на 40% после того, как ряд компаний сообщили о слабой прибыли.

( Читать дальше )

Комментарии по фондовому рынку в США: Перспективы мрачные

- 15 мая 2022, 10:40

- |

Крах величайшего пузыря в истории человечества. На американском фондовом рынке было много пузырей (1929 и 2001), но подобных пузырю 2021 еще не было. По комплексу корпоративных мультипликаторов, отклонение стоимости американских компаний в декабре 2021 относительно пика пузыря 2001 составило в среднем 28% (например, по P/S около 40%, а по капитализации к ВВП 45%).

Сейчас происходит незначительная нормализация (падение на 20% от пиков), но относительно пузыря 2001, тогда как переоценка по исторической средней составляла около 90-100%, сейчас соответственно 70-80%. Все это актуально для существующих прибылей и ранее действующей монетарной конструкции, но в среднесрочной и долгосрочной перспективе ситуация радикально ухудшится.

Все эти запредельные оценки компаний по мультипликаторам имели значение только в условиях монетарного бешенства – сильно отрицательные ставки в реальном выражении + неограниченная эмиссия долларов от ФРС. Вот в этой конструкции мультипликаторы могут быть практически любыми, все зависит от безрассудства, жадности и безответственности ФРС.

( Читать дальше )

Деньги физиков уходят с рынка

- 15 мая 2022, 09:22

- |

Деньги физиков уходят с рынка

JP Morgan тут порадовал небольшой аналитикой по ритейл-инвесторам, обычным простым Американцам.

С учётом падения индексов, к мелким инвесторам приходит разочарование от рынков.Думаю что-то похожее испытывают и Россияне, которые несколько лет видели только зелёненькие цифры на экране.

Розничный приток в этом месяце, на 10 мая составил всего $2,4 млрд, по сравнению с $11 млрд в апреле и $17млрд в марте.

Розничные инвесторы активно пользовались опционным рынком. Начиная с января, средние дневные объемы падают всё 3месяца

Сделки с опционами достигли в середине апреля двухлетнего минимума в 32%

Не уверен, что данные за 10 дней мая приведены в сравнение именно с аналогичными 10днями, а не полными месяцами.Тем не менее, снижение притока денег от физиков на лицо, чему также способствует в целом растущая инфляция, люди прежде всего думают, как прожить, а не инвестировать

Стоимость среднего портфеля розничного инвестора в США снизилась на 28% с января

А как Ваши портфели? Обыграли Американцев?

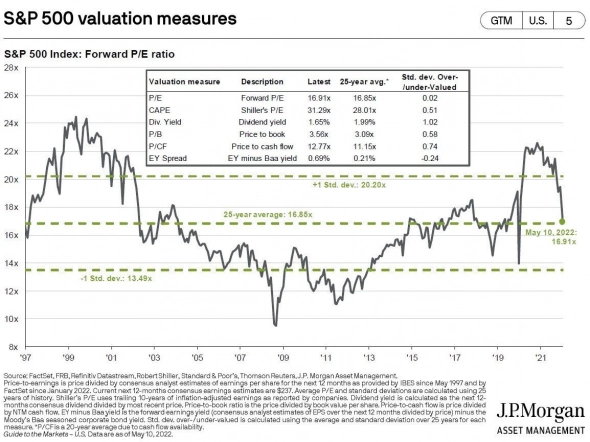

🇺🇸 S&P500: "всё пропало" или "приходим в норму"?

- 14 мая 2022, 11:19

- |

Почему S&P так сильно упал и куда индекс будет двигаться дальше? Давайте взглянем на оценку.

Из графика выше видно, что форвардный P/E S&P500 на пике в 2020-2021 гг. составил 22х, что на 30% выше среднего уровня за 25 лет — 16.85х. После многомесячного падения P/E откатился к значению 16.91х. То есть ничего страшного пока не произошло — всё это время мы возвращались к среднему.

Вторая половина года будет интереснее: в кризисный 2008-й год P/E S&P500 падал ниже 10х. Если опираться на эти исторические данные, в случае рецессии мы можем упасть ещё примерно на 30-40% с текущего уровня.

☝️Но это не точно. На самом деле каждая рецессия и каждый медвежий рынок по-своему уникальны. В случае экономического спада мы допускаем падение ещё на 10-15%, но для дальнейшего падения нужен не просто спад, а полномасштабный экономический кризис.

( Читать дальше )

S&P 500 может потерять еще 28% до завершения медвежьего тренда на рынке

- 13 мая 2022, 14:48

- |

Такую точку зрения выразил главный инвестстратег Bank of America Майкл Хартнетт. С начала 2022 года широкий индекс акций Америки упал уже более чем на 19%. И исходя из исторических рыночных тенденций прежде, чем начать восстанавливаться, в ближайшие месяцы S&P 500 может обвалиться еще, считает эксперт.

«На последних 19 медвежьих рынках среднее падение от пика до минимума составило 37% при средней продолжительности 289 дней», — обратил внимание Хартнетт. Если теперь история повторится, сегодняшний медвежий тренд на рынке завершится в октябре 2022 года, подсчитал аналитик. К этому моменту индекс S&P 500, по его расчетам, должен будет достигнуть отметки в 3000 пунктов.

Однако прошлые результаты не указывают точно на будущие, подчеркнул аналитик. К тому же хорошая новость заключается в том, что медвежьи рынки, как правило, завершаются быстрее бычьих.

Почему американский фондовый рынок продолжает падать?

Соответствующая записка экспертов Bank of America появилась всего через день после того, как американский Минтруд сообщил, что инфляция в стране в апреле выросла больше, чем ожидалось. При этом цены увеличились на 8,3%, что близко к 40-летнему максимуму. Экономисты надеялись на то, что всплеск инфляции ослабевает, однако вместо этого стратеги BAC подчеркнули, насколько сильно инфляционное давление сохраняется в экономике.

( Читать дальше )

Как сдуваются пузыри... фейковые компании превращаются в пепел

- 13 мая 2022, 11:45

- |

Время хайпа, разврата и безумия закончено. 2021 год ознаменовался затмением сознания и терминальной стадией нарко-спекулятивного угара, когда при неограниченной ликвидности участники рынка полностью утратили инстинкт самосохранения, разгоняя активы до абсолютно невменяемых уровней.

Наиболее хайповые помоечные активы (с точки зрения отдачи от инвестиций) торговались с коэффициентами 50-100 капитализации к выручке и под 1000, иногда 2000 p/e. Например, Affirm Holdings, Aurora Innovation, Roblox Corporation, Rocket Lab, Palantir Technologies, Beam Therapeutics торговались совсем недавно по P/S свыше 60-70, т.е. по 70 годовой выручке (даже не прибыли!)

Просто, чтобы понимать какие кретины на рынке. Малоизвестная биотех компания 10x Genomics с выручкой в 500 млн и перманентными убытками полгода назад торговалась по цене Газпрома. Я могу сотни примеров абсурда привести.

Netflix, PayPal, Zoom Video рухнули в 4-6 раз от максимума. Реддит резиденты: Coinbase Global, AMC, GameStop туда же!

( Читать дальше )

🕵🏼♂️Инвестразведка: S&P уходит ниже, Apple больше не самая дорогая в мире, Сальвадор теряет на биткоинах

- 13 мая 2022, 11:03

- |

от 13 мая 2022, пятница, утро

инфографику делаю в Google Sheets

📉 S&P 500 -0,8%

Ключевой индекс американского рынка продолжает погружаться в коррекцию. С начала года S&P 500 потерял уже 18%. Инвесторы сбрасывают акции технологических компаний крупной капитализаций и любимчиков рынка времен пандемии. Активный портфель Бастион страдает, но дивидендный и «отверженные wall street» в таких условиях чувствуют себя отлично.

🍏 Apple #AAPL -2,7%

Apple больше не самая дорогая компания в мире. Saudi Aramco вчера стоила $2,383 трлн против $2,307 трлн капитализации у производителя гаджетов. К общему сдуванию мультипликаторов рынка добавляется негативный эффект локдауна в Китае. Apple недавно заявила, что проблемы с производственными цепочками может стоить от $4 до $8 млрд выручки по итогам года.

🚘 Tesla

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал