s&p500

Bank of America ожидает дальнейшего отступления фондового рынка США

- 22 августа 2023, 08:26

- |

Стратегический аналитик, который оставался верным своему «медвежьему» прогнозу в этом году, даже несмотря на ралли акций, заявил, что дальнейший скачок доходности казначейских облигаций и ослабление китайского юаня могут стать причиной скатывания индекса S&P 500 до значения 4.200 пунктов, что почти на 4% ниже текущих уровней.

Тем не менее, «коррекция» может быть отложена, если «критические» уровни облигаций и валюты будут поддержаны тезисами, которые прозвучат на симпозиуме по экономической политике Федеральной резервной системы в Джексон Хоул в штате Вайоминг на следующей неделе, написал Хартнетт в своей пятничной записке.

На прошлой неделе мировые рынки были взбудоражены растущими опасениями по поводу влияния кризиса с недвижимостью в Китае и проблем в его теневой банковской системе на экономику в целом. В США протоколы последнего совещания Федеральной резервной системы по монетарной политике также показали, что ее руководители по-прежнему обеспокоены инфляцией, что возобновило встревоженность по поводу перспективы устойчивого повышения процентных ставок.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📈Фондовый рынок США демонстрирует признаки разворота.

- 21 августа 2023, 14:53

- |

👉Достигнув максимальных отметок 2023 года в конце июля, фондовый индекс широкого рынка США (S&P500), начал уверенное снижение в августе. За 14 торговых дней августа S&P500 потерял 6% и полностью перекрыл весь рост июля этого года.

👆🏻При этом риторика чиновников из ФРС и ведущих аналитиков в тот момент была достаточно позитивная — все прогнозировали паузу в сентябре и давали прогнозы, что рецессию удастся избежать. В тоже время цифры говорят об обратном — индекс активности в производственном секторе уже 9 месяцев подряд находится ниже отметки 50, т.е. активность снижается. При этом рынок труда показывает удивительную силу, безработица находится вблизи исторических минимумов.

👆🏻Основной причиной снижения рынков в последние 2 недели называлась необходимость создания рецессии в США, так как без этого будет невозможно победить инфляцию. Спровоцировали же начало распродаж не самые отличные отчеты топовых компаний США. Следом так же МинФин США увеличил прогноз заимствований на 3 квартал этого года до 1 трлн. $.

( Читать дальше )

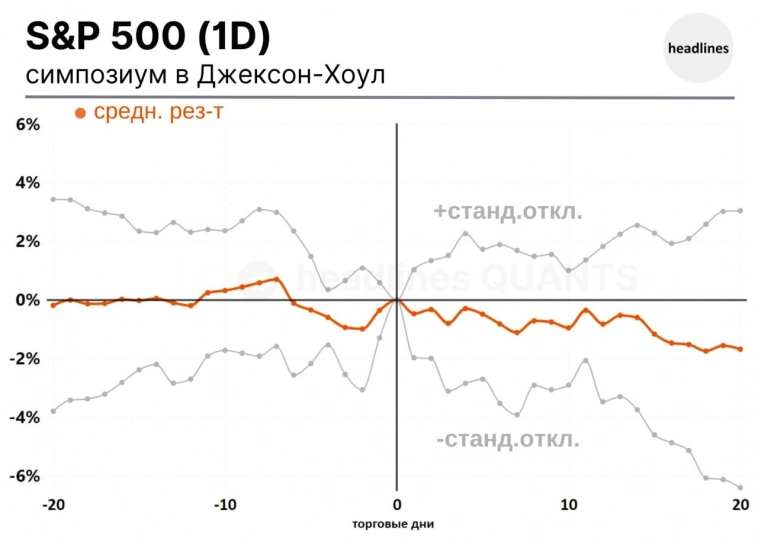

S&P500 до/после симпозиума в Джексон-Хоул

- 21 августа 2023, 10:15

- |

24 августа начнется симпозиум в Джексон-Хоул. Это 3-дневная ежегодная международная конференция, проводимая ФРБ Канзас-Сити в США, в которой принимают участие руководители центральных банков со всего мира.

● На графике среднее изменение S&P 500 за 20 торговых дней до и после 1-го дня симпозиума (данные с 2015 г.)

● За точку отсчёта взят 1-й день симпозиума (нулевой торговый день на графике)

Ищи больше инфы по финансовым рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

____

UPD: а в закрытом канале QUANTS (EXTRA) вы найдете pdf-файл с аналогичным разбором индексов (США, Европы и Азии), валют (USDRUB, валют индекса DXY), сырья (золото, серебро, нефть и газ), а также криптовалют (BTCUSD, ETHUSD и др.)

markets report 21/8/23

- 21 августа 2023, 08:21

- |

Всем понедельник!

Начнем с любимого и родного российского рубля! Как упоминалось ранее, ЦентроБанк все таки вмешался в ситуацию, которая его, похоже не устраивает. А прохождение отметки в 100 рублей за доллар как раз хороший момент, для таких действий чтоб рынок не раскатывал губы и не пульнул рубль сразу на 120-130. Экстренной мерой оказалось ожидаемое многими увеличение ключевой ставки сразу до 12%. Напоминаю что увеличение ставки простыми словами является повышением дороговизны заимствований в рублях, что косвенно при прочих равных должно действовать на рубль укрепляюще. На курс рубля по итогу недели это подействовало более чем положительно, потому что на ожидании и потом фактическом объявлении рубчик отыграл у доллара аж 8 фигур, что само по себе круто, а на графике выглядит как мощный сигнал к развороту.

Внимание! это НЕ значит, что теперь рубль будет колом валиться вниз. Он вполне может еще подрасти, или уйти в небольшой боковик, на ближней дистанции. В среднесрочной перспективе рублю конечно хорошо бы продолжит тенденцию и укрепиться в сторону 88-84 рублей за доллар.

( Читать дальше )

Вводная к открытию недели

- 20 августа 2023, 23:14

- |

На предстоящей неделе будет два ключевых события: отчет Нвидиа 23 августа и выступление Пауэлла в Джексон-Хоул 25 августа.

Отчет Нвидиа является последним из значимых в этом сезоне, сильный отчет даст ещё одну волну роста Насдаку, ибо за Нвидиа пойдет весь сектор ИИ, околопрогнозный отчет ускорит падение фондового рынка.

Отчет Нвидиа по умолчанию не может быть слабым, ибо компании выстраиваются в очередь за её чипами.

Сильный отчет Нвидиа заложен в текущую цену и на реакцию рынка основное влияние окажут два момента:

— Сегмент спроса.

Наиболее вероятно, что основную прибыль принесут не новейшие разработки чипов для ИИ, а простейшие аналоги, которые по текущим правилам ещё можно экспортировать в Китай.

Весь вопрос в том, насколько Нвидиа сможет замаскировать данную информацию и даст ли она честный ответ на вопрос о размере снижения прибыли в случае полного запрета экспорта всех чипов в Китай.

— Прогнозы по прибыли.

Причиной вертикального роста акций Нвидиа после отчета за 1 квартал стал прогноз по прибыли на 2 квартал.

( Читать дальше )

Пятничный поцелуй

- 19 августа 2023, 02:34

- |

Уходящая неделя была скупой на важные плановые ФА-события и достаточно щедрой на предвестников апокалипсиса.

Мы узнали, что рынки могут падать на любой поступающей информации ровно с той же скоростью, как и росли до этого два месяца, игнорируя все предупредительные знаки.

Безусловно, это знание не является новым, смена парадигмы жажды наживы на бегство от риска с защитой прибыли всегда происходит резко, но даже при ожидании этого момента всегда возникает вопрос: вы же на этой информации росли ещё позавчера, почему тогда сегодня вас может напугать собственная тень.

Два черных лебедя, Китай и долговой рынок США, продолжают кошмарить рынки.

Кризис девелоперов, проблемы крупнейшего трастового фонда Китая с резким замедлением экономики Китая на фоне подстрекательских заявлений администрации Байдена в отношении лживости китайской статистики ускоряет темп падения фондового рынка Китая, хотя одной торговой войны с США обычно вполне достаточно для выхода западных инвесторов из китайских активов.

Ситуация в Китае усиливает не только страхи рецессии в США и Европе, ибо экономики остаются взаимозависимыми, невзирая на ослабление глобализации, но также увеличивают риски заражения мировой финансовой системы.

( Читать дальше )

🔻Опасное пике: почему акции летят вниз и как долго продлится падение?

- 18 августа 2023, 16:17

- |

На американском фондовом рынке усиливается турбулентность. Основные индексы S&P 500, Dow Jones и NASDAQ по итогам торгов в четверг обновили минимумы за последние недели.

Ситуация на рынке напоминает опасное пике самолета. Акции резко теряют в высоте, и пока неясно, удастся ли пилотам-инвесторам выровнять снижение.

Главными виновниками обвала выступают резко выросшие доходности по гособлигациям США. Инвесторы активно избавляются от рискованных акций в пользу надежных бумаг с фиксированным доходом.

Опасения вызывает и ситуация в Китае, где продолжаются проблемы в банковской системе и экономике. Это усиливает стагфляционные риски для мировых рынков.

В такой ситуации в беде оказались высокооцененные технологические компании, авиаперевозчики, застройщики и другие циклические секторы. Их акции стремительно дешевеют.

Главный вопрос — насколько глубоким и продолжительным будет нынешнее падение?

Пока рынки не видят света в конце тоннеля.

Чтобы выровнять снижение, нужны срочные меры от ФРС по охлаждению инфляции и успокоению инвесторов. Иначе ситуация может выйти из-под контроля и привести к полномасштабной рецессии.

( Читать дальше )

S&P: на все плечи ... рекорды

- 18 августа 2023, 15:40

- |

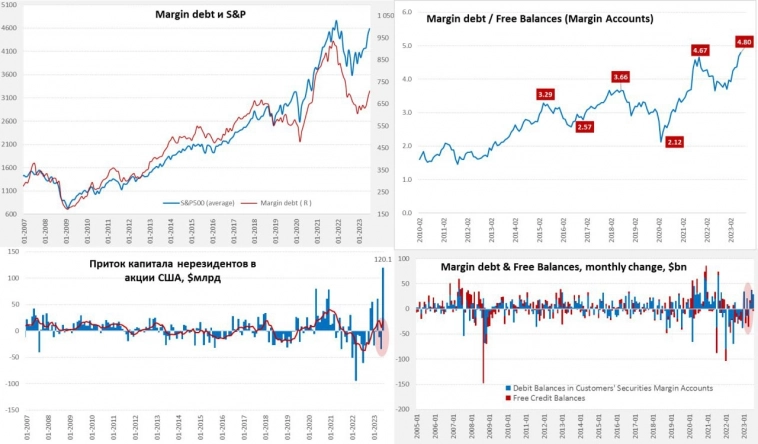

Июльский отчет по маржинальным позициям на рынке акций США выдал новые рекорды – объем маржинальных позиций вырос на $29 млрд за месяц до $710 млрд – максимум с весны прошлого года. Хотя это все же ниже рекордов 2021 года, когда было более $900 млрд, но и ситуация объективно иная, т.к. свободного кэша на маржинальных счетах было всего $148 млрд.

❗️В итоге соотношение объема маржинального долга к свободным остаткам на маржинальных счетах влетело до 4.8, т.е. мы видим рекордное кредитное плечо на американском рынке по итогам июля, при замедлении роста рынка. Большое кредитное плечо – это всегда боль маржинколов и коррекции при развороте рынка.

В июне также оказалось, что помимо роста маржинальных позиций экстра агрессивно скупали американские акции и иностранцы. Впервые за историю приток в акции превысил $120 млрд за один месяц. На ИИ-хайпе в рынок плотно набились и иностранцы, и американцы… последние в долг с далеко не низкой стоимостью маржи, учитывая повышение ставок ФРС. К этому стоит добавить еще фон байбэков, которые будут сжиматься по мере сокращения прибылей компаний на фоне достаточно дорогих заимствований.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал