цб рф

ЦБ снизил ставку на 100 пунктов до 11,5%, как ожидалось

- 15 июня 2015, 13:32

- |

Реакции на рубле практически нет, скорее рубль укрепился даже на пару копеек

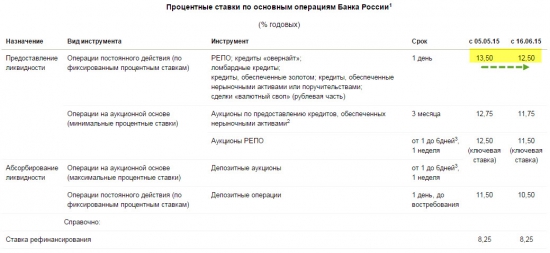

Совет директоров Банка России 15 июня 2015 года принял решение снизить ключевую ставку c 12,50% до 11,50% годовых, учитывая дальнейшее ослабление инфляционных рисков при сохранении рисков существенного охлаждения экономики. В условиях значительного сокращения потребительского спроса и наблюдавшегося в феврале-мае укрепления рубля замедление роста потребительских цен продолжилось. По прогнозу Банка России, под влиянием указанных факторов годовая инфляция в июне 2016 года составит менее 7% и достигнет целевого уровня 4% в 2017 году. Банк России будет готов продолжить снижение ключевой ставки по мере дальнейшего замедления роста потребительских цен в соответствии с прогнозом, но при этом потенциал смягчения денежно-кредитной политики в ближайшие месяцы ограничен инфляционными рисками.

Достигнув пика в марте, годовая инфляция снизилась — до 16,4% в апреле и 15,8% в мае. По оценкам Банка России, по состоянию на 8 июня годовой темп прироста потребительских цен составил 15,6%. При этом недельная инфляция в мае — начале июня стабилизировалась на уровне, не превышающем 0,1%. Замедление роста потребительских цен было в значительной степени обусловлено снижением потребительского спроса в условиях существенного сокращения реальных доходов, а также укреплением рубля в феврале-мае. Кроме того, завершился процесс подстройки цен к введенным в августе 2014 года внешнеторговым ограничениям и данный фактор не оказывал дополнительного инфляционного давления.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 21 )

Тенденции. Заседания ФРС и Банка России

- 15 июня 2015, 13:24

- |

Главные события

Новостной фон недели будет довольно интересным, но на нем явно выделяется намеченное на 17 июня заседание Комитета по открытым рынкам ФРС США. В повышение ставок на предстоящем заседании почти никто не верит, но все равно это будет темой ближайших заседаний. Раскрученный маховик стимулирования скоро собираются начать притормаживать. При этом не известно то, к каким последствиям это может привести. Поэтому ФРС предпочитает действовать крайне осторожно с учетом изменяющихся обстоятельств и даже на ближайшие месяцы ФРС предпочитает не связывать себя жесткими обещаниями по ставке. В первую очередь нужно не вызвать резких движений на рынке облигаций. (Пока доходность казначейских облигаций США после роста с начала июня предпочла взять небольшую паузу до получения результатов заседания). Спускать фондовый рынок с достигнутых заоблачных высот не вызвав при этом лавины распродаж тоже будет крайне непросто. Тем не менее, ожидается, что если чаша весов на заседании Комитета будет склоняться к повышению ставки осенью текущего года, то уже сейчас ФРС может дать на это намеки либо в самом пресс-релизе, либо на последующей конференции Джанет Йеллен. Собственно это и будет главной интригой наступающей недели.

( Читать дальше )

ЦБ РФ все ужимает и ужимает денежную базу

- 11 июня 2015, 23:04

- |

Объем денежной базы РФ в широком определении по состоянию на 1 июня составил 9 трлн 201,9 млрд рублей. Об этом свидетельствуют данные, опубликованные в четверг на сайте Банка России.

На 1 мая показатель равнялся 9 трлн 520 млрд рублей, то есть за месяц он уменьшился на 318,1 млрд (3,3%).

Денежная база в широком определении включает в себя наличные деньги в обращении с учетом остатков средств в кассах кредитных организаций, корреспондентские счета кредитных организаций в Банке России, обязательные резервы, депозиты кредитных организаций в Банке России, а также облигации Банка России у кредитных организаций. Основная часть денежной базы в широком определении — наличные деньги в обращении с учетом остатков средств в кассах кредитных организаций.

Объем денежной базы в узком определении в мае также сократился — на 161,7 млрд рублей (2%), до 7 трлн 830,2 млрд на 1 июня. За период с 29 мая по 5 июня показатель вырос на 46,6 млрд рублей — до 7 трлн 876,8 млрд.

( Читать дальше )

Словесным интервентам... с любовью.

- 05 июня 2015, 12:06

- |

Частенько от меня достается Эльвире Сапхизадовне, в этот раз буду ее скорее хвалить, хотя и без ложки дегтя снова никак не обойтись...

Все, кто следят за сигналами от нашего ЦБ, наверняка слышали вчера как ЦБ рынку «мягко» посигналил… Я решил оценить вчерашние словесные интервенции.

1. Интервенции ЦБ могут быть направлены не только в сторону покупки валюты, но и в сторону продажи в случае резких ценовых колебаний рубля.

5+ Правильно, своевременно… оченно разумненько, когда курс рубля за последнюю неделю отвалился на 12%

2. Решать проблему серийных вкладчиков нужно не через реформирование АСВ, а через ужесточение регулирования банков, которые завышают ставки по привлечению средств населения в процессе увода активов перед банкротством.

5+ Кажется услышали мой посыл smart-lab.ru/blog/255883.php Молодцы. И вообще мне кажется, что наш ЦБ абсолютно четко понимает мой тезис о том, что частный банкинг это деструктивный элемент любой современной экономики (в том числе и российской). Эта тема обсуждалась мной с защитниками частного банкинга в том числе и в комментариях к посту в приведенной выше ссылке, а также тут smart-lab.ru/blog/256100.php Именно в рамках этого тезиса и происходит зачистка банковского сектора РФ. Причем очень правильно, что это не сопровождается публичным объявлением войны частным банкам, а происходит через закрытие банков, которые реально нагло злоупотребляют незаконными операциями. Именно так и нужно действовать в этом вопросе: не отрубать голову частному банкингу, а потихоньку приводить его в правовое поле соблюдения законодательства — те частные банки, которые смогут сохранить рентабельность, находясь в правовом поле, пусть работают на здоровье. Всяко разно это не заразно. За этот аспект нашей главе ЦБ огромный респект… хотел весь топик в стихах изложить но не вышло :)

( Читать дальше )

Кудрин спешит на помощь.

- 03 июня 2015, 17:53

- |

www.rbc.ru/rbcfreenews/556efcd79a7947644ee51ad9

Это просто полный аут. Рубль укрепился за последние полгода более 20%, экономика стагнирует, инфляция падает, ставка 12,5%, весь бизнес стонет от недоступно дорогих кредитов. В таких условия сказать что снижение ключевой ставки нецелесообразно может сказать только человек, который очень «болеет душой» за Россию. Похоже господин куДрянь в своем стремлении нанести хоть какой-то вред России готов идти all-in и поставить на кон всю свою репутацию вменяемого экономиста. Дважды лучший министр финансов… 12,5% — ключевая ставка… ЦБ приходится национальную валюту собственноручно ослаблять и при всем при этом понижать ставку нецелесообразно!!!!

Справедливости ради заметим, что г-н Кудрин в экономике прекрасно разбирается и свое неадекватное вызывающее заявление сдабривает абсолютно верными утверждениями об устойчивости рубля:

"… то укрепилось, потом идет обратно. Они сами уже начали понимать, потому что от этих прыжков и бизнес в шоке: не понимает, под какой курс подстраиваться..."

В общем все по методике Жириновского. Сначала абсолютно деструктивный бред, потом пара разумных фраз… и в итоге у читателя должно сохраниться впечатление от автора как о разумном и креативном персонаже.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал