SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сургутнефтегаз

Дивиденды Сургутнефтегаза за 2020 год превысят СДП и чистый процентный доход - Газпромбанк

- 13 апреля 2021, 21:59

- |

Прогноз результатов Сургутнефтегаза за 2П20/2020 по МСФО: ожидается рост выручки и EBITDA п/п на фоне улучшения конъюнктуры сырьевых цен. В конце апреля ожидается публикация результатов Сургутнефтегаза по МСФО за 2П20/2020. Повышение экспортных нетбэков на нефть и нефтепродукты, наряду с ослаблением рубля, должно улучшить финансовые результаты компании в 2П20. Ослабление рубля относительно доллара на 5% (на конец периода), приводящее к прибыли от курсовых разниц за счет накопительных долларовых депозитов, также окажет поддержку чистой прибыли. Примечательно, что прибыль от курсовых разниц внесет более значительный вклад в чистую прибыль в 2020 г., чем EBITDA.

Выручка Сургутнефтегаза, по прогнозам, вырастет на 11,4% п/п до 626 млрд руб. (8,4 млрд долл.), что будет также способствовать повышению EBITDA1 на 46,6% п/п до 133 млрд руб. (1,8 млрд долл.). Мы оцениваем прибыль от курсовых разниц за 2П20 в 202 млрд руб. против 415 млрд руб. в 1П20, когда рубль относительно доллара ослабел на 12%. Чистая прибыль акционерам за 2П20 должна составить 294 млрд руб. (3,9 млрд долл.), что на 33% меньше, чем в 1П20, из-за снижения размера прибыли от курсовых разниц.

Дивиденд на привилегированную акцию за 2020 г. ожидается на уровне 6,72 руб., на обыкновенную — 0,65 руб. Сургутнефтегаз уже опубликовал чистую прибыль по РСБУ за 2020 г.: она составила 730 млрд руб. Поскольку дивидендная политика предусматривает коэффициент дивидендных выплат по привилегированным акциям на уровне 7,1% чистой прибыли по РСБУ, мы оцениваем дивиденд по данному классу акций за 2020 г. на уровне 6,72 руб./акц. (дивидендная доходность — 15,8%). По обыкновенным акциям Сургутнефтегаз стабильно выплачивает 0,65 руб./акц., и это значение лежит в основе нашей оценки за 2020 г. (доходность — 1,9%).

Дышлюк Евгения

«Газпромбанк»

Отрицательный чистый долг Сургутнефтегаза составил 49,5 млрд долл. на конец 1П20 (против 50,4 млрд долл. на конец 2019 г.) и оценивается в 49,8 млрд долл. по итогам 2020 г.

Экспортные нетбэки на нефть и нефтепродукты выросли на ~25-27% п/п благодаря более высокой цене на нефть и ослаблению рубля. В 4К20 средняя цена на нефть Brent выросла на 3,5% кв/кв до 44,2 долл./барр., тогда как рубль немного ослаб. В совокупности с эффектом временного лага экспортных пошлин это улучшило экспортные нетбэки на нефть и нефтепродукты, которые в рублевом выражении увеличились на ~9-10% кв/кв.

В полугодовом сопоставлении экспортные нетбэки на нефть и нефтепродукты в рублевом выражении выросли в 2П20 на ~27% и 25% соответственно.

В 2020 г. средняя цена нефти Brent составила 41,6 долл./барр., снизившись на ~35%, в то время как рубль ослаб на 11,5%. Это привело к ~25%-ному снижению экспортных нетбэков на нефть и нефтепродукты в 2020 г.

Выручка Сургутнефтегаза, по прогнозам, вырастет на 11,4% п/п до 626 млрд руб. (8,4 млрд долл.), что будет также способствовать повышению EBITDA1 на 46,6% п/п до 133 млрд руб. (1,8 млрд долл.). Мы оцениваем прибыль от курсовых разниц за 2П20 в 202 млрд руб. против 415 млрд руб. в 1П20, когда рубль относительно доллара ослабел на 12%. Чистая прибыль акционерам за 2П20 должна составить 294 млрд руб. (3,9 млрд долл.), что на 33% меньше, чем в 1П20, из-за снижения размера прибыли от курсовых разниц.

Дивиденд на привилегированную акцию за 2020 г. ожидается на уровне 6,72 руб., на обыкновенную — 0,65 руб. Сургутнефтегаз уже опубликовал чистую прибыль по РСБУ за 2020 г.: она составила 730 млрд руб. Поскольку дивидендная политика предусматривает коэффициент дивидендных выплат по привилегированным акциям на уровне 7,1% чистой прибыли по РСБУ, мы оцениваем дивиденд по данному классу акций за 2020 г. на уровне 6,72 руб./акц. (дивидендная доходность — 15,8%). По обыкновенным акциям Сургутнефтегаз стабильно выплачивает 0,65 руб./акц., и это значение лежит в основе нашей оценки за 2020 г. (доходность — 1,9%).

СДП и чистый процентный доход меньше размера дивидендных выплат за 2020 г. Ожидаемая совокупная сумма дивидендных выплат за 2020 г. в 75 млрд руб., по нашим оценкам, не покрывается СДП и чистым процентным доходом. Компания сообщила о существенном отрицательном СДП в -103 млрд руб. (-1,5 млрд долл.) по итогам 1П20, и в 2П20 этот показатель снова ожидается отрицательным (-11 млрд руб., или -147 млн долл.). Поступления в виде чистых процентных платежей станут единственным крупным источником денежных средств в 2020 г., но их размера в 118 млрд руб., по нашим расчетам, будет недостаточно для сохранения практики накопления депозитов.Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк»

Отрицательный чистый долг Сургутнефтегаза составил 49,5 млрд долл. на конец 1П20 (против 50,4 млрд долл. на конец 2019 г.) и оценивается в 49,8 млрд долл. по итогам 2020 г.

Экспортные нетбэки на нефть и нефтепродукты выросли на ~25-27% п/п благодаря более высокой цене на нефть и ослаблению рубля. В 4К20 средняя цена на нефть Brent выросла на 3,5% кв/кв до 44,2 долл./барр., тогда как рубль немного ослаб. В совокупности с эффектом временного лага экспортных пошлин это улучшило экспортные нетбэки на нефть и нефтепродукты, которые в рублевом выражении увеличились на ~9-10% кв/кв.

В полугодовом сопоставлении экспортные нетбэки на нефть и нефтепродукты в рублевом выражении выросли в 2П20 на ~27% и 25% соответственно.

В 2020 г. средняя цена нефти Brent составила 41,6 долл./барр., снизившись на ~35%, в то время как рубль ослаб на 11,5%. Это привело к ~25%-ному снижению экспортных нетбэков на нефть и нефтепродукты в 2020 г.

Вою от обиды, что рост рынка проходит мимо меня

- 13 апреля 2021, 14:53

- |

Гляжу на этот рост, как растут металлурги, ГМК, Русал, ТМК и злюсь. Мимо меня рост идёт.

Неправильную ставку я сделал. Переложился и купил осенью Сургутнефтегаз преф, думая, что окажусь в числе самых догадливых, что намечается высокая дивидендная доходность, что котировки вырастут до 50, а то и до 60. И что же? Сейчас дивидендная доходность 16% годовых, а Сургутнефтегаз преф не растёт.

ТМК растёт с гораздо меньшими дивидендами, разные всякие другие бумаги с меньшей доходностью растут. Прямо обидно становится. Да и другие бумаги, что в портфеле, что-то особо и не растут.

Какой вижу от этого выход. Придётся начать покупать металлургов по любой цене. Да, пусть дорого, но иначе никак. Уже 18 месяцев инвестирую, мог бы, если правильно покупал дивидендные бумаги металлургов уже быть в большом плюсе, а всё проворонил.

Решил для себя, что с августа продолжу, как ранее и делал, покупки по рынку широким фронтом. Раньше не смогу, нет свободной наличности, доходов практически нет вне рынка. Подработка перестала приносить доход. Придётся осваивать смежную сферу деятельности, хоть чтобы немного в жизни быть на плаву.

( Читать дальше )

Неправильную ставку я сделал. Переложился и купил осенью Сургутнефтегаз преф, думая, что окажусь в числе самых догадливых, что намечается высокая дивидендная доходность, что котировки вырастут до 50, а то и до 60. И что же? Сейчас дивидендная доходность 16% годовых, а Сургутнефтегаз преф не растёт.

ТМК растёт с гораздо меньшими дивидендами, разные всякие другие бумаги с меньшей доходностью растут. Прямо обидно становится. Да и другие бумаги, что в портфеле, что-то особо и не растут.

Какой вижу от этого выход. Придётся начать покупать металлургов по любой цене. Да, пусть дорого, но иначе никак. Уже 18 месяцев инвестирую, мог бы, если правильно покупал дивидендные бумаги металлургов уже быть в большом плюсе, а всё проворонил.

Решил для себя, что с августа продолжу, как ранее и делал, покупки по рынку широким фронтом. Раньше не смогу, нет свободной наличности, доходов практически нет вне рынка. Подработка перестала приносить доход. Придётся осваивать смежную сферу деятельности, хоть чтобы немного в жизни быть на плаву.

( Читать дальше )

Привилегированные акции Сургутнефтегаза - защитный актив с целевым ориентиром 45 руб. за штуку - КИТ Финанс Брокер

- 12 апреля 2021, 18:00

- |

Описание компании: одна из крупнейших нефтегазовых компаний страны, стабильно входит в ТОП-3 российских компаний по объёму добычи углеводородов.

Денежная «кубышка» — страховка от девальвации: Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли Сургутнефтегаза. Таким образом, в условиях высокой турбулентности и низких цен на нефть, «префы» Сургутнефтегаза могут выступать защитным активом.

Комментарий: Выручка нефтяника за прошедший год сократилась на 32% по сравнению с 2019 г. – до 1062,2 млрд руб. на фоне снижения спроса и падения цен на нефть и нефтепродукты из-за влияния пандемии коронавируса и сделки ОПЕК+.

При этом, чистая прибыль ожидаемо выросла в 7 раз и составила 729,6 млрд руб. Такой значительный рост связан с положительной переоценкой многомиллиардных депозитов на фоне девальвации рубля.

Таким образом, по нашим расчётам, дивиденд по привилегированным акциям составит 6,72 руб. Текущая дивидендная доходность составляет 15,7%.

Денежная «кубышка» — страховка от девальвации: Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли Сургутнефтегаза. Таким образом, в условиях высокой турбулентности и низких цен на нефть, «префы» Сургутнефтегаза могут выступать защитным активом.

Комментарий: Выручка нефтяника за прошедший год сократилась на 32% по сравнению с 2019 г. – до 1062,2 млрд руб. на фоне снижения спроса и падения цен на нефть и нефтепродукты из-за влияния пандемии коронавируса и сделки ОПЕК+.

При этом, чистая прибыль ожидаемо выросла в 7 раз и составила 729,6 млрд руб. Такой значительный рост связан с положительной переоценкой многомиллиардных депозитов на фоне девальвации рубля.

Таким образом, по нашим расчётам, дивиденд по привилегированным акциям составит 6,72 руб. Текущая дивидендная доходность составляет 15,7%.

В связи с вышеперечисленным, сохраняем привилегированные акции Сургутнефтегаза, как защитный актив с целевым ориентиром 45 руб. за шутку.КИТ Финанс Брокер

Сургут преф

- 12 апреля 2021, 12:49

- |

Добрый день!

Сургутнефтегаз преф

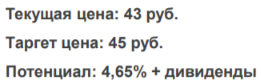

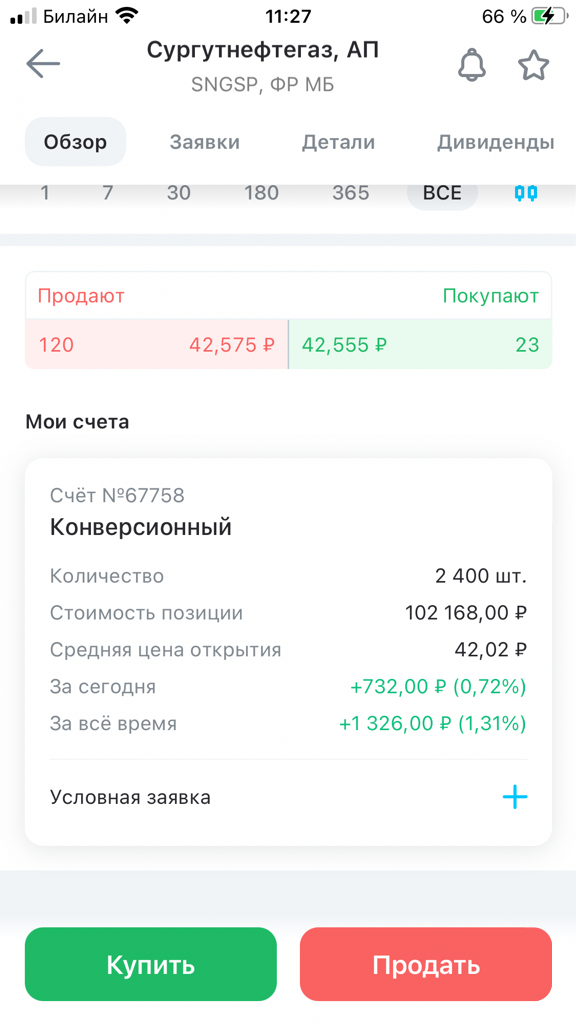

Докупили акции Сургут преф, у акции есть потенциал плюс возможен интересный дивиденд.

Как все знают, у компании огромная валютная подушка, более $30млрд, которые компании не использует для инвестиций, m&a.

Есть версия, что эти деньги как бы компании не принадлежат, а отложены для нужды текущего властного режима, а сама компания может использовать только %, но это лишь версия.

Сам рынок, мы видим, оценивают компанию, словно она не имеет такого запаса $ наличности на балансе. Тем не менее, возможно будет интересная дивидендая доходность + потенциал роста стоимости. Компания не имеет долга, идёт на 3-4 месте по добыче нефти и по-прежнему обладает приличными запасами, также у компании свои развитые подразделения по разработке и добыче месторождений, по сути своя дочерняя вертолётная компании Ютэйр, да и господин Богданов и топ менеджмент обладают огромным опытом в добыче и продаже сибирской нефти.

Сургутнефтегаз преф

Докупили акции Сургут преф, у акции есть потенциал плюс возможен интересный дивиденд.

Как все знают, у компании огромная валютная подушка, более $30млрд, которые компании не использует для инвестиций, m&a.

Есть версия, что эти деньги как бы компании не принадлежат, а отложены для нужды текущего властного режима, а сама компания может использовать только %, но это лишь версия.

Сам рынок, мы видим, оценивают компанию, словно она не имеет такого запаса $ наличности на балансе. Тем не менее, возможно будет интересная дивидендая доходность + потенциал роста стоимости. Компания не имеет долга, идёт на 3-4 месте по добыче нефти и по-прежнему обладает приличными запасами, также у компании свои развитые подразделения по разработке и добыче месторождений, по сути своя дочерняя вертолётная компании Ютэйр, да и господин Богданов и топ менеджмент обладают огромным опытом в добыче и продаже сибирской нефти.

ИНВЕСТОР - 18 месяц-междуплановое-1 (2021.04)_испугался...

- 09 апреля 2021, 21:33

- |

Вновь оказался слаб духом. Не выдержал давления от плечей. И почти всё по Сургутнефтегаз преф, где были плечи, распродал.

Оставил 240 лотов Сургутнефтегаза преф, лишь чисто символически оставшись в плечах Сургутнефтегаза.

Причина. Испугался. Сургутнефтегаз преф не вырос после новостей, а стал падать. Запас прочности очень малый, прибыль стала быстро теряться и чтобы не потерять всю заработанную прибыль, решил плечи зафиксировать.

Если бы вырос на процента 3-4 вверх после объявления бухгалтерской отчётности за год по РСБУ, то остался бы в позиции, несмотря ни на что. Но тут ещё фактор обострения на Донбассе сыграл. Кто знает, что может за выходные произойти. Что было перед 3 марта 2014 года, когда Путин попросил у Совета Федерации права на применение силы.

В тот день 3 марта 2014 года, пытался ловить ножи на второй нижней планке, или на третьей планке, уже забыл, но факт тот, что цена ещё ниже полетела, я психанул, закрылся, и цена наконец-то развернулась и начался мощный отскок. Лой поймать не удалось. Потом вроде в догонку стал покупать, что-то там отыграл, но по итогу дня убыток был вроде как.

( Читать дальше )

Оставил 240 лотов Сургутнефтегаза преф, лишь чисто символически оставшись в плечах Сургутнефтегаза.

Причина. Испугался. Сургутнефтегаз преф не вырос после новостей, а стал падать. Запас прочности очень малый, прибыль стала быстро теряться и чтобы не потерять всю заработанную прибыль, решил плечи зафиксировать.

Если бы вырос на процента 3-4 вверх после объявления бухгалтерской отчётности за год по РСБУ, то остался бы в позиции, несмотря ни на что. Но тут ещё фактор обострения на Донбассе сыграл. Кто знает, что может за выходные произойти. Что было перед 3 марта 2014 года, когда Путин попросил у Совета Федерации права на применение силы.

В тот день 3 марта 2014 года, пытался ловить ножи на второй нижней планке, или на третьей планке, уже забыл, но факт тот, что цена ещё ниже полетела, я психанул, закрылся, и цена наконец-то развернулась и начался мощный отскок. Лой поймать не удалось. Потом вроде в догонку стал покупать, что-то там отыграл, но по итогу дня убыток был вроде как.

( Читать дальше )

Сургутнефтегаз пр. и пугающий дивидендный гэп.

- 09 апреля 2021, 11:20

- |

Очень много нынче информации стало про пугающий дивидендный ГЭП и она подается таким образом, чтобы предостеречь от покупки данных акций, даже я бы сказал нагнать страха. Вспоминают даже ГЭП с падением после дивидендов в 2019 году аж на 28%.

Тогда действительно акции загнали на высокие уровни, в момент отсечки рубль сильно укрепился, а ключевая ставка была гораздо выше, чем сейчас, и соответственно доходности по облигациям. Но тогда от этого гэпа так сильно не предостерегали, хотя любому хорошему спекулянту он был очевиден. Из за сильного укрепления рубля, который обнулял годовую прибыль будущего года.

Сейчас же мы видим ситуацию иную, рубль продолжает ослабевать, принося сургуту прибыль от переоценки, цены на нефть растут, цены на заправках растут, размер кубышки и в связи с этим процентный доход растет. Операционка за первый квартал будет у него очень хорошая, а стоимость денег низкая.

Лично мое мнение, если акции загонят к дивидендам на уровень 50 рублей и выше, то дивидендный гэп будет и закрываться он будет достаточно продолжительный отрезок времени.

( Читать дальше )

Тогда действительно акции загнали на высокие уровни, в момент отсечки рубль сильно укрепился, а ключевая ставка была гораздо выше, чем сейчас, и соответственно доходности по облигациям. Но тогда от этого гэпа так сильно не предостерегали, хотя любому хорошему спекулянту он был очевиден. Из за сильного укрепления рубля, который обнулял годовую прибыль будущего года.

Сейчас же мы видим ситуацию иную, рубль продолжает ослабевать, принося сургуту прибыль от переоценки, цены на нефть растут, цены на заправках растут, размер кубышки и в связи с этим процентный доход растет. Операционка за первый квартал будет у него очень хорошая, а стоимость денег низкая.

Лично мое мнение, если акции загонят к дивидендам на уровень 50 рублей и выше, то дивидендный гэп будет и закрываться он будет достаточно продолжительный отрезок времени.

( Читать дальше )

Зачем нужен сургут в портфеле

- 08 апреля 2021, 16:29

- |

На волне постов так сказать.

Имхо, если и держать СНГ в портфеле то только для идеи о еще одной девальвации рубля как было в 2014-2016 годы.

Вся ценность СНГ в валютной переоценки от кубышки и довольно высоких % с ней.

Все прочие профильные результаты работы компании меркнут. В нефтегазовом секторе в частности и у экспортеров (и не только у экспортеров) есть истории явно получше.

А вот как хэдж на обесценивание рубля это отличная бумага, гораздо лучше чем и просто валюта и облиги (на примере 20-ти леток TLT).

( Читать дальше )

Имхо, если и держать СНГ в портфеле то только для идеи о еще одной девальвации рубля как было в 2014-2016 годы.

Вся ценность СНГ в валютной переоценки от кубышки и довольно высоких % с ней.

Все прочие профильные результаты работы компании меркнут. В нефтегазовом секторе в частности и у экспортеров (и не только у экспортеров) есть истории явно получше.

А вот как хэдж на обесценивание рубля это отличная бумага, гораздо лучше чем и просто валюта и облиги (на примере 20-ти леток TLT).

( Читать дальше )

Нефтегазовый сектор - ставка на нефть - Велес Капитал

- 07 апреля 2021, 19:18

- |

Нефтегазовый сектор РФ — один из двух секторов, который на данный момент еще не потерял ковид-дисконт к котировкам. Учитывая меры ОПЕК по сокращению предложения, а также то, что дивидендная доходность бумаг по итогам 2021 г. может составить порядка 10%, мы считаем данный дисконт несправедливым. Мы обновили макроэкономические предпосылки в наших моделях, а также обновили модели с учетом последней вышедшей финансовой отчетности.

ИК «Велес Капитал»

Динамика акций нефтегазового сектора РФ

«Роснефть» является нашим фаворитом в секторе. По нашему мнению, рост котировок компании в предыдущие месяцы был связан с ростом нефтяных цен, а не с осознанием рынком масштаба проекта Восток Ойл. В своей отчетности компания раскрыла стоимость приобретения проекта Паяха (входят Пайяхское, Иркинское и ряд менее крупных месторождений) – она составила 11 млрд долл. Ранее в модели мы консервативно закладывали, что стоимость сделки составит 40% от NPV проекта, в действительности она составила всего 11%. Мы обновили модель Роснефти с учетом обновленной доли, однако все же применяем дисконт в размере 50% в связи с информационной непрозрачностью проекта. Даже несмотря на данный дисконт, потенциал роста Роснефти согласно нашей обновленной модели на горизонте года составляет 30% (прогнозная цена – 745 руб., полная доходность – 36%), рекомендация – «Покупать».

( Читать дальше )

При средней цене Brent на уровне 62 доллара за баррель и среднем курсе доллара в 72,7 руб. мы устанавливаем рекомендацию «Покупать» для акций Роснефти, Башнефти, Сургутнефтегаза, Газпром нефти, Газпрома; «Держать» — для акций Лукойла и Новатэка.Евсин Игорь

ИК «Велес Капитал»

Динамика акций нефтегазового сектора РФ

«Роснефть» является нашим фаворитом в секторе. По нашему мнению, рост котировок компании в предыдущие месяцы был связан с ростом нефтяных цен, а не с осознанием рынком масштаба проекта Восток Ойл. В своей отчетности компания раскрыла стоимость приобретения проекта Паяха (входят Пайяхское, Иркинское и ряд менее крупных месторождений) – она составила 11 млрд долл. Ранее в модели мы консервативно закладывали, что стоимость сделки составит 40% от NPV проекта, в действительности она составила всего 11%. Мы обновили модель Роснефти с учетом обновленной доли, однако все же применяем дисконт в размере 50% в связи с информационной непрозрачностью проекта. Даже несмотря на данный дисконт, потенциал роста Роснефти согласно нашей обновленной модели на горизонте года составляет 30% (прогнозная цена – 745 руб., полная доходность – 36%), рекомендация – «Покупать».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал