ставка

Набиуллина о снижении инфляции и ставки. РЕАКЦИЯ: акции растут, но RGBI около 0

- 10 апреля 2024, 14:03

- |

Набиуллина о снижении инфляции и ставки.

Инфляция в РФ благодаря жесткой денежно-кредитной политике (ДКП) прошла свой пик.

«Мы уже видим первые результаты нашей политики: пик инфляции остался позади», — сказала она в среду.

«Если посмотреть на текущий рост цен, то есть от месяца к месяцу, то видно, что с июля по ноябрь этот показатель в пересчете на год был двузначным, инфляционное давление было очень сильным. В декабре-январе оно заметно снизилось и сейчас находится около 6%», — отметила глава ЦБ.

Без повышения ключевой ставки инфляция была бы выше, подчеркнула она.

«Если бы мы не повысили ключевую ставку, то инфляция была бы сильно больше тех 7,4%, которые мы получили по итогам прошлого года. Более того, она продолжила бы ускоряться и сейчас», — отметила Набиуллина.

Банк России приступил к повышению ключевой ставки в июле 2023 года, тогда она была увеличена на 100 базисных пунктов (б.п.) — до 8,5% годовых. На внеочередном заседании совета директоров в августе ЦБ принял решение повысить ключевую ставку сразу на 350 б.п. — до 12%. В сентябре Банк России увеличил ставку еще на 100 б.п. — до 13%, в октябре — на 200 б.п. — до 15%, в декабре — на 100 б.п. — до 16%. В феврале и марте 2024 года Цб сохранил ставку на уровне 16%. Очередное заседание совета директоров по ДКП пройдет 26 апреля.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Газпромбанк размещает облигации в юанях. Ставка купона - 5% годовых - Ъ

- 10 апреля 2024, 07:11

- |

Газпромбанк стал первой кредитной организацией после более чем годового перерыва, вышедшей на рынок классических облигаций в юанях. Обычно банки предпочитают получать в китайской валюте средства на депозиты, но размещение облигаций может сэкономить на скорости привлечения и операционных издержках.

Ставка купона по облигациям составила 5% годовых, что вызвало интерес состоятельных инвесторов банка. Однако низкая ликвидность может стать одним из рисков выпуска.

Планы Газпромбанка выйти на рынок стали известны в прошлом году, когда было зарегистрировано пять классических выпусков юаневых облигаций. Выпуски были ориентированы на широкий круг инвесторов, и их номинал составил 100 CNY.

Хотя ставка купона по облигациям Газпромбанка оказалась низкой, это выгодный способ привлечения валютной ликвидности, используемой для международных расчетов. Операция продлится до 28 июня, обеспечивая комфортные условия для инвестирования физических лиц.

Источник: www.kommersant.ru/doc/6635409?from=doc_lk

( Читать дальше )

Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

- 08 апреля 2024, 10:18

- |

www.interfax.ru/business/

❓ Бесконечный поток новых облигаций: как не купить кота в мешке? ❓

- 26 марта 2024, 12:59

- |

⏰ Всем желающим выгодно переложиться спешу напомнить, что заявленная эмитентом ставка купона не носит обязательного характера. Достаточно вспомнить, что произошло при первичном размещении тринадцатого выпуска облигаций ГК «Самолет»: даже несмотря на внушительный объем — 24,5 млрд. рублей — спрос на долговые бумаги оказался настолько велик, что за последние несколько часов перед закрытием книги заявок предполагаемую ставку в 16% укатали до итоговых 14,75%. Что уж говорить о туманных перспективах новых облигаций, объемы эмиссии которых в абсолютном большинстве случаев не составляют и трети от вышеупомянутого числа.

📌 Резонно будет отметить, что с момента размещения «Самолета» условия игры значительно изменились не в самую лучшую сторону: тогда, в феврале 2024-го, в сердцах многих из нас ещё теплился огонек надежды на скорый переход к циклу снижения ключевой ставки Центральным банком РФ.

( Читать дальше )

Лукойл разочаровал рынок, дивы - 12,9% VS ставка ЦБ 16%

- 22 марта 2024, 15:53

- |

СД ЛУКОЙЛ: ДИВИДЕНДЫ 2023Г = 498 РУБ/АКЦ, доха 6,7%

ГОСА — 26 апреля, запасное — 27 апреля

отсечка — 7 мая

Сегодня участников рынка разочаровали финальные дивиденды Лукойла в 498 рублей, суммарные дивы за 2023 год — 945 руб. на акцию, что от текущих 12,9% годовых. Что говорить, я и сам зафиксил позу около 7400 руб. за акцию, думаю будет откупить возможность дешевле или переложусь. Осталось лишь утешать себя возможным выкупом у нерезов, но опять же, если акции раздадут менеджменту — минорам ни горячо ни холодно (тем более стали зажимать денежный поток, возможно под ремонты НПЗ и под др. расходы перестраховка?), если погасят — другое дело, тогда позитив, поэтому продолжаем следить и держать руку на пульсе пока вне позы))

Ключевую ставку ЦБ оставил на уровне 16%, дивы Лука по текущим - 12,9%, длинные ОФЗ (26244, 26243 — основные размещения по ним, наибольшее давление) — 13,45% доха к погашению, 27 марта последнее размещение в этом квартале ОФЗ, но если МинФин продолжит размещать длинные ОФЗ с ПК, не будет их миксовать с ближними, с флоатерами и линкерами, например, то длинный конец останется под давлением, а остальные потихоньку будут подтягиваться по доходности, снижая тело.

( Читать дальше )

⚡️ЦБ РФ снова сохранил ставку на уровне 16%

- 22 марта 2024, 14:39

- |

В релизе регулятора уточняется, что инфляционное давление ослабевает, но остается высоким. Пока преждевременно судить о дальнейшей скорости дезинфляционных тенденций. Проводимая Банком России ДКП закрепит процесс дезинфляции в экономике

Возвращение инфляции к цели в 2024 году и ее дальнейшая стабилизация вблизи 4% предполагают продолжительный период поддержания жестких денежно-кредитных условий в экономике, отмечает регулятор.

Российская экономика в 1 квартале, судя по показателям, продолжает быстро расти. Потребительская активность остается высокой, как и инвестиционный спрос. Дефицит трудовых ресурсов — главное ограничение для расширения выпуска товаров и услуг. На среднесрочном горизонте баланс рисков для инфляции остается смещенным в сторону проинфляционных.

🚀Мнение аналитиков МР

Сигнал пресс-релиза, на наш взгляд, нейтральный. Он оставляет возможность ЦБ действовать в зависимости от поступающих данных.

( Читать дальше )

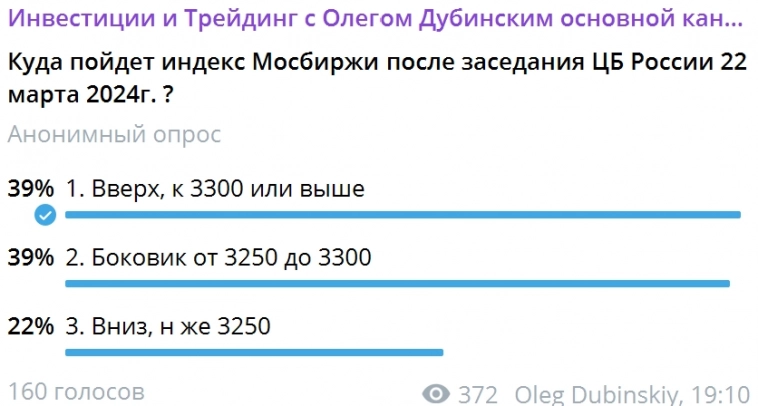

Куда сегодня пойдёт рынок после заседания ЦБ России

- 22 марта 2024, 08:17

- |

Сделал опрос в своём чате.

Большинство считают, что боковик или вверх.

Судя по падению ОФЗ на этой неделе,

часть участников рынка ждут повышение ставки.

Думаю, что ставку оставят 16% и, в этом случае, будет оптимизм и рост.

Проверим.

С уважением,

Олег

Минфин практически выполнил квартальный план по заимствованию

- 21 марта 2024, 09:40

- |

Вчера состоялся очередной аукцион по размещению ОФЗ. При предложении в 266,4 млрд рублей, спрос составил 113,7 млрд. () В общей сложности ведомство удовлетворило заявки на 95 млрд. Ставка по 10-летним бумагам составила 13,44%, что ниже ключевой ставки ЦБ в 16% даже при падении ОФЗ последних недель.

Разместив долговые бумаги, сумма привлеченных денежных средств Минфином в 1-м квартале 2024 г. составила 767,4 млрд рублей, что на 32,6 млрд меньше, чем план на январь-март. Учитывая, что на следующей неделе должен состояться еще один аукцион, можно предположить, что план будет выполнен.

В прошлом году, Минфину не удавалось соответствовать своим планам в течение 1-3 кварталов и к сентябрю разница между план-фактом составила уже около 400 млрд рублей. В этом году, пока таких проблем не намечается, что позитивно, как для бюджета, так и для рубля.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал