роснефть

Добыча нефти в России в апреле была несколько выше установленного плана в рамках ОПЕК+, страна готова компенсировать недовыполнение плана в перспективе — Минэнерго РФ

- 23 мая 2024, 10:45

- |

В ведомстве отметили, что добыча нефти в РФ в первом квартале 2024 года была ниже установленных квот."В апреле в рамках добровольных сокращений добыча нефти в России была немногим выше целевых уровней. Перепроизводство было связано с техническими особенностями сокращения добычи на значительный объём", — говорится в сообщении.

"Россия полностью привержена соглашениям ОПЕК+,планирует компенсировать недовыполнение планов по добыче и в скором времени представит в Секретариат ОПЕК свой план по покрытию небольшого отклонения от добровольных добычных уровней", — подчеркнули в Минэнерго РФ.

Официальная квота России по добыче нефти на 2024 год в рамках ОПЕК+ составляет 9,95 млн б/с. С учетом добровольного сокращения добычи, объявленного в апреле 2023 года на весь 2024 год, — 9,45 млн б/с.

www.interfax.ru/business/961869

- комментировать

- Комментарии ( 0 )

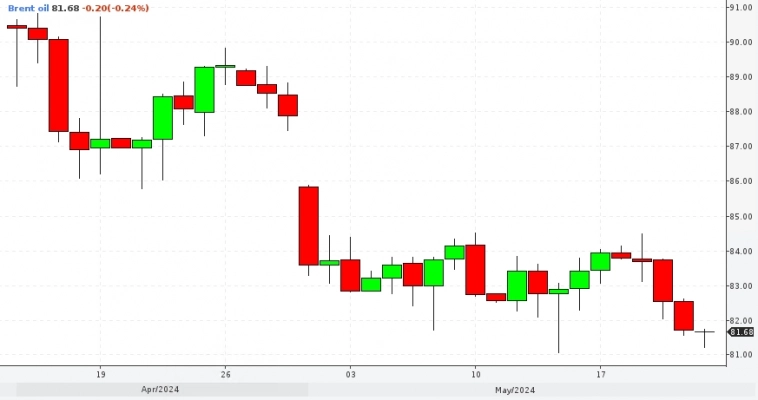

📉 Цены на нефть падают 4-й день подряд на фоне перспектив повышения ставки в США

- 23 мая 2024, 09:53

- |

Протокол заседания Федрезерва показал обсуждения дальнейшего повышения процентных ставок, если сохранится устойчивость инфляции. Такое решение может снизить спрос на нефть.

Фьючерсы на нефть марки Brent к 09:13 МСК снизились на 0,56% до $81,44 за баррель, марки WTI — подешевели на 0,7% до $77,03 за баррель. Оба контракта упали более чем на 1% в среду.

Опубликованный в среду протокол заседания ФРС от 30 апреля — 1 мая показал, что ответ центрального банка США на устойчивую инфляцию будет пока что заключаться в удержании ключевой ставки на нынешнем уровне, но также отразил обсуждение возможности ее повышения.

Также оказав давление на рынок, запасы нефти в США вопреки ожиданиям увеличились на 1,8 миллиона баррелей до 458,8 миллиона баррелей, показали данные EIA. Аналитики полагали, что запасы нефти снизятся на 2,5 миллиона баррелей.

Во всем мире на физические рынки нефти в последнее время давят низкий спрос на нефтепереработку и обильные запасы.

«Слабость рынка пришла вслед за более слабыми данными, включая растущие запасы нефти, слабый спрос и низкую маржу нефтепереработчиков, а также повышающийся риск сокращения переработки», — отметили в записке аналитики Citi.

( Читать дальше )

Роснефть просит правительство о продлении сроков и дополнительной поддержке для модернизации НПЗ - Ъ

- 23 мая 2024, 07:29

- |

В условиях западных санкций и роста расходов нефтяные компании опасаются потерять государственную поддержку по программе модернизации нефтеперерабатывающих заводов (НПЗ). «Роснефть» обратилась к правительству с просьбой отказаться от ряда условий выполнения инвестиционных соглашений и продлить на два года сроки получения инвестиционной надбавки к обратному акцизу на нефть. Компания также предлагает предоставить дополнительные налоговые льготы для компенсации расходов из-за атак беспилотников на НПЗ в России.

Основные просьбы «Роснефти»

Продление сроков получения инвестиционной надбавки:

- «Роснефть» просит продлить до 1 января 2033 года сроки получения инвестиционной надбавки к обратному акцизу на нефть.

- Инвестиционная надбавка в виде повышающего коэффициента 1,3 к обратному акцизу предоставляется НПЗ, которые заключили соглашения с Минэнерго о вводе новых установок углубленной переработки.

Отказ от промежуточных условий:

- Компания предлагает отказаться от условия инвестиций в НПЗ в 2019–2024 годах в размере не менее 30 млрд рублей.

( Читать дальше )

Что произошло с РФ рынком за прошедшую торговую сессию?

- 22 мая 2024, 18:40

- |

Среда, что было сегодня?

🥱 Сегодня был будто выходной на рынке. Первые два часа роста сменились боковиком.

Если же в целом смотреть на картину, то индекс буквально отскочил от уровня в воздухе. Вчера он дошел до 3409, что не является поддержкой и отскочил вверх. Это конечно хорошо, что индекс не бросают на коррекции, но факт того, что отскок был от воздуха смущает, ведь это так скажем точка опоры, а значит здание может не выдержать.

🤔 Поэтому Я бы хотел видеть небольшую коррекцию по индексу в зону тройного уровня поддержки, а именно до 3390 — 3400. Там уже можно будет спокойно закупаться, так как уровни сильные, а значит отскок будет с большой вероятностью. Этот вариант Я бы хотел увидеть и думаю, что именно он и будет.

🧠 Однако план Б тоже есть.) Как только индекс пробьет вверх 3500 тогда, как по мне можно будет набирать позиции, ведь скорее всего будет сильное движение выше.

Следовательно Мы с Вами готовы к любому исходу по индексу.

( Читать дальше )

💼 Роснефть определится с дивидендами

- 22 мая 2024, 18:07

- |

📆 23 мая, в четверг, компания проведет совет директоров по вопросу выплаты дивидендов за 2023 год.

✅ Ожидания аналитиков это 29 руб. на акцию.

Оценка основана на отчете компании по чистой прибыли в размере 1,267 трлн. руб.

Аналитики считают, что такой уровень выплат уже учтен в цене акций, и это значительно не повлияет на их цену.

Исключить нападения беспилотников невозможно, но механизмы защиты объектов совершенствуются — Новак

- 22 мая 2024, 15:12

- |

Безусловно, эта работа ведется, и не первый день, а давно она ведется: наши энергетические предприятия, есть соответствующее законодательство — безопасность объектов ТЭК, в рамках которого проводятся защитные меры безопасности. И, конечно, (на) 100% исключить (их) невозможно, иногда случаются ситуации, которые были, тем не менее идет и восстановление быстрыми темпами для того, чтобы обеспечивать работу предприятий в полном объеме, и продолжается работа, совершенствуются различные механизмы, технологии защиты объектов, эта работа идет в постоянном режиме

В 2024 году на нескольких нефте- и газоперерабатывающих заводах РФ произошли аварии из-за поломки оборудования и внешних атак, в результате чего НПЗ были полностью или частично остановлены.

fomag.ru/news-streem/novak_isklyuchit_napadeniya_bespilotnikov_nevozmozhno_no_mekhanizmy_zashchity_obektov_sovershenstvuyutsya/

Правительство изучает предложение Роснефти по обнулению топливного демпфера — замминфина Сазанов

- 22 мая 2024, 14:48

- |

«Окончательного решения правительства нет, окончательное решение будет за (вице-премьером Александром — ИФ) Новаком, за правительством», — отметил он.

Как сообщалось, Минфин не поддержал идею «Роснефти» отменить до конца сентября условия по обнулению топливного демпфера, а также расширить диапазон отклонения биржевых цен для получения нефтяниками демпферных выплат.

Сечин ранее пояснял, что мораторий на обнуление демпферных выплат необходим «на период стабилизации ситуации» на топливном рынке.

www.interfax.ru/business/961774

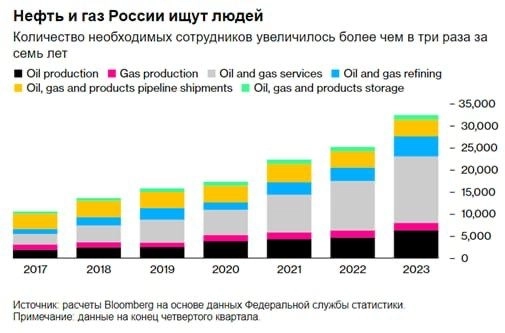

Нефть и газ ищут людей.

- 22 мая 2024, 12:21

- |

Российский нефтегаз «страдает» от нехватки рабочей силы.

По оценкам московской компании Kasatkin Consulting (бывш. Deloitte), в нефтегазовом секторе России в этом году не хватает около 40 000 сотрудников. Отрасль увеличила количество онлайн-объявлений о вакансиях в первом квартале на 24% по сравнению с годом ранее, ища не только квалифицированный персонал, но и низкоквалифицированных работников.

Не смотря на то, что нефтегазовый сектор один из самых высокооплачиваемых, почему то дефицит кадров тут растёт. Получается не всё решают деньги.

Ожидаем финальные дивиденды Роснефти за 2023 29 руб (д/д ~5%) - ПСБ

- 22 мая 2024, 11:39

- |

По финальным дивидендам за 2023 г., исходя из результатов по прибыли, стоит ориентироваться на 29 руб., доходность ~5%. Роснефть остается одной из интересных бумаг в секторе, по нашим оценкам. Компания четко работает над операционной эффективностью: за прошлый год удельные расходы на добычу сократились до 2,6 долл./бнэ.

В текущем году ждем запуска флагмана — Восток ойл. Достаточно хорошие результаты за 2023 г., стабильные выплаты дивидендов, открытая публикация поквартальных данных по МСФО, наличие операционных драйверов и эффективный контроль над затратами — основные факторы привлекательного инвесткейса Роснефти. Наш целевой ориентир по бумагам — 661 руб.

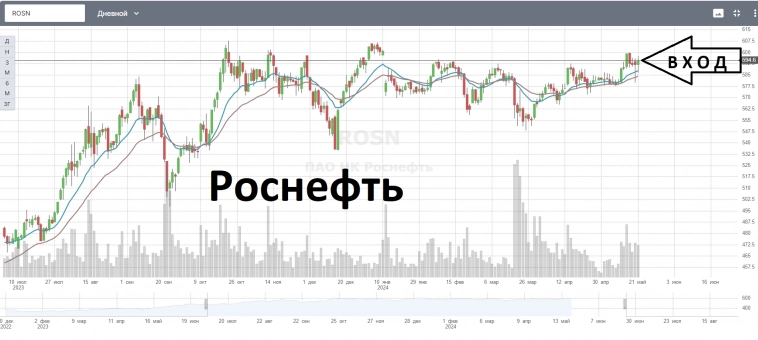

2-EMAшки покупка ROSN, спекулятивная сделка.

- 22 мая 2024, 06:52

- |

✅Акции компании Роснефть (ROSN) как правило растут в период с 22.05.- 20.06., в среднем на 3,84%. За последние 15 лет рост происходил в 13 случаях.

✅ 2-ЕМАшки дают добро на вход в сделку.

✅ Вход по цене открытия

✅ Выход по тейк профиту или 20.06.2024г.👍

✅ Есть telegram канал, подписывайтесь, всем профита.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал