роснефть

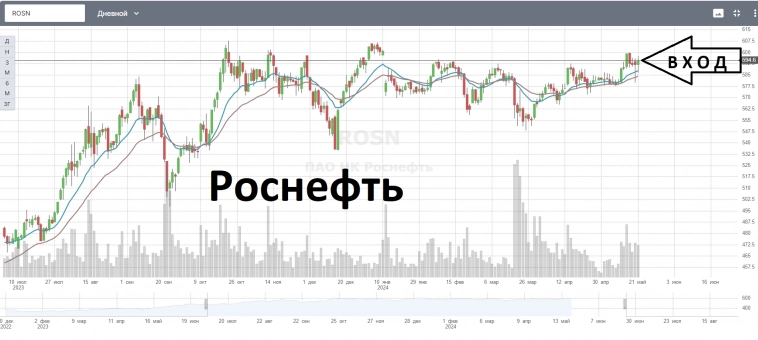

2-EMAшки покупка ROSN, спекулятивная сделка.

- 22 мая 2024, 06:52

- |

✅Акции компании Роснефть (ROSN) как правило растут в период с 22.05.- 20.06., в среднем на 3,84%. За последние 15 лет рост происходил в 13 случаях.

✅ 2-ЕМАшки дают добро на вход в сделку.

✅ Вход по цене открытия

✅ Выход по тейк профиту или 20.06.2024г.👍

✅ Есть telegram канал, подписывайтесь, всем профита.

- комментировать

- ★1

- Комментарии ( 0 )

"Теневой" флот танкеров от NY Times

- 21 мая 2024, 23:43

- |

Один из редакторов The New York Times пишет следующее на данный момент

(https://www.nytimes.com/2024/05/20/business/russia-oil-price-cap-policy.html):

«Целый ряд факторов позволил России продолжать получать значительные доходы от продажи нефти, в том числе мягкое регулирование предельных цен. Создание Россией обширного “теневого” флота танкеров позволило ей в значительной степени обойти эту политику»

Целый год с начала санкций многие наши нефти добытчики считали, что можно обойтись без трат на теневой флот. Хорошо, что наконец-то, такая здравая мысль пришла в головы и продолжает воплощаться в реальность.

«Поддержание поставок нефти было важным приоритетом для администрации Байдена, которая стремилась избежать резкого роста цен на бензин, который разозлил американских водителей два года назад»

( Читать дальше )

📰«НК «Роснефть» Проведение заседания совета директоров и его повестка дня

- 21 мая 2024, 18:08

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 20 мая 2024 года....

( Читать дальше )

23 мая 2024 года - «НК «Роснефть» - СД решит по дивидендам

- 21 мая 2024, 18:08

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=ZU8DJo3FJkmZCERVLa66dA-B-B

( Читать дальше )

⛽️ Роснефть. Консолидация длительностью в полгода.

- 21 мая 2024, 17:15

- |

Несмотря на затяжную реализацию плана и сделки, я на протяжении всего 2024 года наблюдала за уровнем консолидации в бумаге.

Все накопление происходило в диапазоне 564.50-593.55, а попытки выйти ниже быстро откупались. Сейчас цена консолидируется выше накопления, а указанный уровень является уже поддержкой.

🔹 Ниже 549.50 не жду, соответственно там стоп и закрытие.

🔹 Жду рост к 680.95, где и была ранее определена цель. Однако, движение к цели предстоит нам еще сопровождать.

Сделка по-прежнему актуальна, а в процессе реализации я себе брала дополнительный объем и буду набирать еще по мере формирования локальных коррекций.

Больше идей и готовых сигналов в ТелеграмИндия обратилась к своим государственным НПЗ с редкой просьбой совместно провести переговоры о долгосрочном соглашении о поставках с Россией — Bloomberg

- 21 мая 2024, 16:35

- |

Индия обратилась к своим государственным нефтеперерабатывающим компаниям и частному НЗП Reliance Industries Ltd. с редкой просьбой совместно провести переговоры о долгосрочном соглашении о поставках с Россией.

Правительство хочет, чтобы ее нефтеперерабатывающие предприятия фиксировали по крайней мере треть своих контрактных поставок из России с фиксированной скидкой, чтобы помочь защитить экономику страны от волатильных цен. Призыв объединить усилия был неофициальным.

( Читать дальше )

У Сбера дивидендов не будет!

- 21 мая 2024, 13:11

- |

Отчеты Сбера хорошие, прибыль есть.

Но в прибыль загнали переоценку активов. Точнее — недооценку убытков. ЦБ РФ разрешил особым образом учитывать в балансе валюту и госбумаги. Методика западная, от ФРС. Купили ОФЗ по 99, они упали до 75, а в балансе с разрешения регулятора учет по 99 или по 100. А что? Через 10-30 лет погасят по номиналу.

Плюс перекредитованные кредиты учитываются как новые. Подробности расскажут банковские аналитики.

Добавим схему экспортеров. Они не возвращают валюту в РФ, налоги платят из кредитов. И если 300 млрд. долларов этих невозвращенных долларов реквизируют в пользу ФРС, то кредиты экспортеров станут невозвратными.

Итого — в Сбере дыра 1,5-2 трлн. рублей. Надо только провести реальный учет активов. ЦБ РФ издаст пояснения к расчету нормативов и все!

Теперь главное, знают ли власти и ВВП, прежде всего, об этом? Конечно знают. И могут запретить дивиденды Сберу «директивой как у Газпрома».

Почему? Выплата дивидендов — это 50% в бюджет, 45% нерезидентам на счета «С», 5% физикам-юрикам. Зачем давать профит Блекроку и т.д.

( Читать дальше )

Акции нефтяных компаний остаются наиболее привлекательными для инвесторов, несмотря на то что налоговая нагрузка на отрасль почти втрое превышает нагрузку на металлургические компании — Ведомости

- 21 мая 2024, 11:48

- |

Государство изымает в бюджет в среднем 76% прибыли нефтяных компаний.

Наиболее высокая нагрузка среди нефтяных компаний у «Роснефти» – 79% от доналоговой прибыли (EBIT) и«Сургутнефтегаза» – 77%, другие компании сектора имеют сопоставимый показатель – 71–73%. На «Роснефть» пришлось 36% от совокупных налоговых выплат в нефтегазовом секторе, на «Газпром» (без учета «Газпромнефти») – 23%, на «Лукойл» – 16% и т. д.

Немного более низкую налоговую нагрузку «Татнефти», «Газпром нефти» и «Лукойла» эксперты объясняют более существенным вкладом в их прибыль сегмента переработки, где налоги снижаются за счет субсидий в виде обратного акциза и топливного демпфера.

( Читать дальше )

Самая высокая налоговая нагрузка в 2023г оказалась в сфере добычи топливно-энергетических полезных ископаемых — Известия со ссылкой на данные ФНС

- 21 мая 2024, 10:04

- |

Далее идетдобыча ископаемых (кроме топливно-энергетических) — 25,6%,операции с недвижимым имуществом (19,9%). Самая низкая нагрузка — в сфере производства и распределения газообразного топлива (3,3%).

ФНС рассчитывает показатель как отношение суммы налогов и сборов к обороту организации по данным Росстата, умноженное на 100%. По этому значению служба определяет, не уклоняется ли компания от уплаты налогов.

iz.ru/1699200/2024-05-20/nazvany-otrasli-rf-s-samoi-bolshoi-nalogovoi-nagruzkoi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал