рецессия

Кризис идет по стандартному сценарию.

- 14 марта 2023, 13:10

- |

Сейчас проблема с ликвидностью наблюдается в малых и средних банках, и если ФРС не понизит ставку «быстро», то они рискуют столкнуться с проблемами неплатежеспособности, поскольку бегства капитала будет не остановить.

Банковский кризис — ДОЛИНА ПИРАМИД..

( Читать дальше )

- комментировать

- 547

- Комментарии ( 11 )

Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.

- 13 марта 2023, 18:57

- |

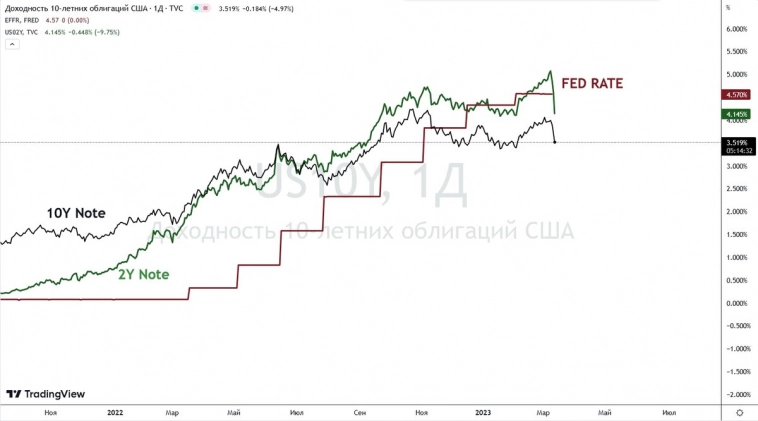

После краха Silicon Valley Bank (SVB) можно ожидать, что планы ФРС разрушены, и Пауэлл будет вынужден признать, что экономика не была подготовлена должным образам к растущим процентным ставкам, а значит цикл повышения ФРС к 5,5%-6% нужно отменять.

www.tradingview.com/x/SDtfBo6M/

www.tradingview.com/x/SDtfBo6M/Ставки уже закладывают снижение, а если падение составит более 100 б.п, то ФРС не в силах будет остановить рецессию.

Мудрая мысль: не верьте ответственным лицам из ЦБ и т. д., смотрите что делают богатые люди, и вы поймете, что происходит на рынках.

Причины по которой я так считаю, основываются на утверждении перехода рынка от роста, к стоимости, и благодаря этому переходу, ФРС всячески начал уделять внимание к «росту реальной заработной платы», что в свою очередь подтверждает ужесточение кредитно-денежной политики, направленное на подавление спекуляций, путем повышения процентной ставки.

Сегодня экономика, больше похожа, на середину 60-х, с ошибками политиков в 70-х, и проблемами в обслуживания долга, спекуляции, которые прямиком ведут к повторению 1929-х. Великая депрессия.

( Читать дальше )

Падение SVB создает возможность для покупки Золота.

- 11 марта 2023, 21:39

- |

ФРС проведет 13 марта срочное закрытое заседание.

Что произошло, есть ли в этом риск?

Если объяснить это более простым языком, то у банка есть клиенты, где депозиты до 250к USD (в России до 1,4 млн рублей) попадают под страхование вклада, (таких 106 тыс. 420 счетов) все что выше, а таких клиентов у Силиконового банк SVB согласно отчету за 3 кв. было 37.466 клиентов, в сумме 151 млрд. не застраховано, и 50 млрд. застраховано.

Когда банк имеет такую огромную непокрытую сумму, он вкладывает средства в ценные бумаги и удерживает их до погашения. Другими словами брал по дешевле, впаривал по дороже.

www.tradingview.com/x/1pehxOoW/

www.tradingview.com/x/1pehxOoW/Согласно отчету, за 3 квартал, банк SVB имел 161 млрд непокрытых клиентских средств по которым банк получал выплаты, но поскольку Банк применял двустороннюю стратегию, ему нужна была ликвидность которую он удерживал в облигациях с более коротким сроком, одновременно размещая средства в длинных облигациях удерживая их до погашения.

( Читать дальше )

Финансовый кризис начался. Готовимся к вероятному снижению ставки, остановке QT и падению рынков.

- 10 марта 2023, 17:20

- |

Ранее Егвген 100500 раз повторял, что рост ставки — это то, что всегда ведёт к сокращению ликвидности и обнажает тех, кто купался без трусов. То есть банки, финансовые учреждения и компании, которые жили с чрезмерным кредитным плечом. Но в момент стимулирующей политики такие компании могут существовать очень долго, так как бесконечная денежная эмиссия в финансовой системе не даст пузырям сдуться.

Когда ставка растёт (очень быстрыми темпами) и приходит медвежка, то проблемы необеспеченных кредитов всегда всплывут наружу. Сейчас это и происходит, но всё началось ЧАСТИЧНО с крипторынка ещё в прошлом году, когда криптокомпании рушились, как домино.

Вы уже знаете, что ЧАСТИЧНО криптобанк Silvergate рухнул из-за проблем связанных с чередой банкротств в крипте, так как повторю: на низких ставках и заливание экономики деньгами, компании не следили за финансовым здоровьем, а пытались урвать больше денег. Voyager, 3AC, Celsius, LUNA, FTX — некоторые компании вообще не вызывали каких-то опасений, а LUNA-UST я думал, что Terraform ГЕНИАЛЬНЫ и всё будет ОК. Про банкротство FTX я вообще молчу, так как это невозможно было спрогнозировать никому.

( Читать дальше )

Не радуйтесь росту безработицы: это знак начала рецессии и начала падения

- 09 марта 2023, 23:04

- |

Рынок труда остывает, и мы не должны радоваться. Напомню, что сегодня вышли данные по заявкам на пособие по безработице, которые оказались плохими. Но плохими не как раньше, то есть очень низкими, а растущими 210 тысяч при ожидании 195 тысяч.

Последнее время, мы привыкли бояться сильных данных, так как это означало бы более жёсткую ФРС США. Но игра меняется! Стимулирующие меры, связанные с пандемией, привели к искажению на рынках, где мы наблюдали необычное поведение рынков. Они не провалились в Ад из-за такого резкого роста ставки, а экономика США продолжила расширяться — виноваты стимулы, которые сохранили импульсный спрос до сегодняшнего момента.

Пока мы ждали ставку: никто не обращал внимания на реальный спрос, который стимулировал инвестиционную активность.

Количество открытых вакансий JOLTS провалился с 11,2 млн до 10,8 млн в январе, что говорит о сохранение конкурентного рынка труда, где 2 вакансии на одного безработного. Но замедление на рынке труда наконец-то началось и в завтрашних данных мы его увидим.

( Читать дальше )

Рецессия

- 18 февраля 2023, 15:22

- |

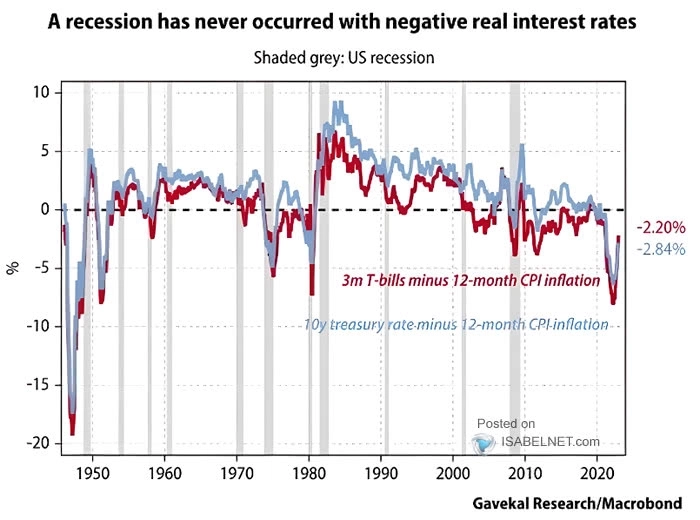

(Отрицательными могут быть реальные процентные ставки, когда номинальная ставка положительна и наблюдается снижение цен (дефляция). В этом случае в соответствии с уравнением Фишера реальная ставка будет меньше нуля, если темпы дефляции больше номинальной ставки.)

⚠️Таким образом, мы должны ждать, пока инфляция резко не упадет, чтобы иметь рецессию.

МВФ ждёт рецессии и просит центробанки продолжить бороться с инфляцией!

- 12 февраля 2023, 18:33

- |

🌐МВФ предупредил о переломном этапе экономики в этом году

💬 «Этот год может стать переломным для мировой экономики» — глава МВФ Кристалина Георгиева

📊По ее словам, рост мировой экономики сегодня остается слабым, в 2023 году он замедлится до 2,9% после роста на 3,4% в прошлом году.

🇺🇦Георгиева предупредила, что в случае обострения конфликта на Украине возможна дальнейшая рецессия мировой экономики.

🇨🇳Темпы роста зависят от восстановления китайской экономики, которая до сих пор не может преодолеть последствия пандемии.

❗️Правительствам глава МВФ рекомендовала сделать своей приоритетной задачей борьбу с инфляцией, которая в 2023 году составит 6,6%, а в следующем — 4,3%. Для большинства стран инфляция будет выше допандемийного уровня, подчеркнула она.

📉Для рынков её выступление скорее негативное, поскольку она напомнила о рисках рецессии, о которой уже начали забывать, а также призвала Центробанки продолжать активно бороться с инфляцией, что на практике означает рост ставок и негатив для рынков

США по-прежнему грозит дефолт по долгам - гендиректор BofA

- 08 февраля 2023, 07:25

- |

В понедельник глава второго по величине банка США сказал, что надеется, что правительство не допустит дефолта. Однако, предупредил он, «Это возможность, которая может потрясти рынки и экономику.»

«Мы должны быть готовы к этому не только в этой стране, но и в других странах мира», — предупредил Мойнихан. «Вы надеетесь, что этого не произойдет, но надежда — это не стратегия — поэтому вы готовитесь к ней, поэтому будьте к этому готовы».

Источник: markets.businessinsider.com/news/stocks/us-economic-outlook-recession-debt-default-bank-of-america-ceo-2023-2?_gl=1*2gcoy5*_ga*NjYxMDExNjQ1LjE2NzU2Njc5NDI.*_ga_E21CV80ZCZ*MTY3NTc2MTA5Ny40LjEuMTY3NTc2MTE5My4wLjAuMA

Ежемесячный обзор портфеля: центробанки замедляют темпы повышения ставок

- 06 февраля 2023, 20:38

- |

В течение прошедшего месяца мировые ЦБ, за исключением Банка Японии, продолжили повышать ставки. При этом НБК и Банк Японии оставили денежно-кредитную политику без изменений. ФРС, ЕЦБ и Банк Англии видят ослабление инфляции. А участники рынка ожидают, что центробанки остановятся на более низких уровнях ставок, чем ожидалось месяц назад. Вдохновленные верой в скорую стабилизацию ставок, игроки стали выкупать акции, а доходности облигаций пошли вниз.

Учитывая высокую закредитованность ряда стран и возросшую стоимость обслуживания долга, можно ожидать сокращения гос.расходов и даже увеличение налогов. Это едва ли пойдёт на пользу прибылям компаний. А также может спровоцировать долговой кризис в мировой экономике. Тем не менее безработица остаётся на исторически низких уровнях повсеместно, несмотря на сокращения в ряде технологических компаний. Важно то, что макро тренды не предсказуемы, нижнюю точку графика фондового индекса заранее никто не назовёт, в связи с чем постепенные покупки необходимы долгосрочным инвесторам, несмотря на сложные условия. Мы планируем в ближайшее время сделать несколько покупок в портфель, увеличив позиции в акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал