портфель

Есть две новости — одна хорошая и вторая еще лучше!

- 12 февраля 2025, 13:32

- |

Начнем по порядку.

Новость 1 — мои стратегии в Т-Инвестициях «Влад про деньги | Акции РФ» и «Акции РФ (легкий вход)» теперь доступны для ИИС. Можно подключиться с ИИС и получать налоговые вычеты на пополнения и доход.

Новость 2 — ВСЕ наши с вами стратегии обновили исторические максимумы.

✔️ Доходность Влад про деньги | Акции РФ в Т-Банке = +21,96% с 5 марта 2024;

Подключиться к стратегии можно по ссылке:

www.tinkoff.ru/invest/strategies/0fa0ff35-fb82-4924-8e08-48f5ee5f5bc7/

✔️ Доходность Влад про деньги | Акции РФ в БКС = +24,55% с 5 марта 2024;

Подключиться к стратегии можно по ссылке: s.bcs.ru/OBXqD

( Читать дальше )

- комментировать

- 6.7К

- Комментарии ( 9 )

Дочкин капитал

- 11 февраля 2025, 12:37

- |

Дочкин Портфель.

Дочке исполнилось 9 лет, я решил начать приобщать её к инвестициям. У меня сходу ничего не получилось. Она хлопала глазами и ничего толком не понимала. Но я решил создать ей портфель из бумаг. Постепенно пополнять его. Чтобы к окончанию школы был некоторый капитал для учёбы. А может быть и на другие цели. Когда есть деньги потратить их дело не хитрое )))

И вот, отталкиваясь от своего портфеля я стал формировать её портфель. Когда появлялись на рынке моменты снижения, я тут же вспоминал про дочкин портфель. Т.е. мой портфель был местом для экспериментов и рисков, а дочкин формировался на основе опыта, полученного от моего портфеля )))

Были годы, когда дочкин портфель серьёзно просаживался. Но так как капитал там был небольшой, а горизонт инвестирования 7-10 лет, я особо не переживал.

Сейчас, в моменте, портфель показывает хорошую доходность. Но скажу вам, что такая доходность не у всех, кто начинал в тот же момент как я. Всё таки он больше показательный. Т.к. я не вкладывал в него сломя голову.

( Читать дальше )

💼 Как распределять доли между акциями в портфеле?

- 10 февраля 2025, 14:11

- |

Как уже писал ранее, в рамках пересмотра состава портфеля акций решил заморочиться с математическим расчетом плановых долей под каждую компанию.

Кратко задачу можно сформулировать так:

👉 получить наиболее доходный и хорошо диверсифицированный портфель при наименьших рисках.

То есть на входе у нас есть некоторый список акций, которые мы уже отобрали для включения в свой портфель, а на выходе мы должны получить структуру портфеля с плановыми долями на каждую.

Подходы к решению этой задачи есть разные, и они отличаются друг от друга в том, что же именно понимается под терминами «наиболее доходный», «хорошо диверсифицированный», «наименьшие риски».

Я выделил три подхода:

- Портфельная теория Марковица

- Распределение долей пропорционально капитализации

- Распределение долей в зависимости от потенциальной доходности

Хотел написать краткое резюме по каждому пункту, но «Остапа понесло» уже на первом, поэтому разбил на серию публикаций.

Если Вы знаете какой-то подход, который нельзя считать разновидностью одного из пунктов выше, то пишите в комментах здесь, или в телеграме: https://t.me/rationalapp. Возможно, я что-то упустил.

( Читать дальше )

Состав портфеля по отраслям

- 10 февраля 2025, 13:05

- |

👛 Нефть и газ 47,24%

👛 Банки 15,11%

👛 Черная металлургия 9,28%

👛 Энергетика 6,12%

👛 Связь 4,79%

👛 Цветная металлургия 3,81%

👛 Горное дело 3,62%

👛 Химия 3,07%

👛 Технологии 2,99%

👛 Финансы 2,18%

👛 Транспорт 1,03%

👛 Деньги 0,77%

Невооружённым взглядом можно увидеть, что в моем дивидендном портфеле преобладает нефть и газ, и перекос весьма значительный.

Таковы реалии нашего фондового рынка. Так исторически сложилось, что одни из самых щедрых и стабильных дивидендов, платили именно нефтяники и газовики. Соответственно, их я активнее всего и приобретал.

С одной стороны, я понимаю, что такой подход — не совсем правильный с точки зрения отраслевой диверсификации (согласно иностранных учебников). Хотел бы уменьшить эти перекосы, но есть большие проблемы с наличием хороших публичных компаний, которые ещё и платят дивиденды.

В общем, пока так, но мысленно стремлюсь.

А как у вас дела с отраслевой диверсификацией?!

10.02.2025 Станислав Райт — Русский Инвестор

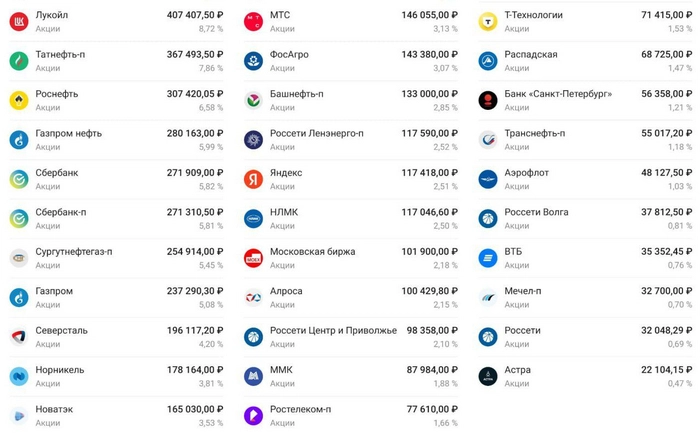

Мой дивидендный портфель на 4,7кк

- 10 февраля 2025, 12:57

- |

Мой инвестиционный дивидендный портфель по состоянию на 10.02.2025 (до начала торгов).

Лукойл 8,72% ср. 5460р

Татнефть-п 7,86% ср. 512р

Роснефть 6,58% ср. 436р

Газпром нефть 5,99% ср. 445р

Сбербанк 5,82% ср. 220р

Сбербанк-п 5,81% ср. 215р

Сургутнефтегаз-п 5,45% ср. 38р

Газпром 5,08% ср. 205р

Северсталь 4,2% ср. 1117р

Норникель 3,81% ср. 154р

Новатэк 3,53% ср. 998р

МТС 3,13% ср. 271р

ФосАгро 3,07% ср. 5488р

Башнефть-п 2,85% ср. 1263р

Ленэнерго-п 2,52% ср. 127р

Яндекс 2,51% ср. 3732р

НЛМК 2,5% ср. 168р

Мосбиржа 2,18% ср. 97,2р

Алроса 2,15% ср. 69,6р

Россети ЦП 2,10% ср. 0,27р

ММК 1,88% ср. 43,9р

Ростелеком-п 1,66% ср. 64р

Т-технологии 1,53% ср. 2503р

Распадская 1,47% ср. 183р

Банк СПБ 1,21% ср. 346р

Транснефть-п 1,18% ср. 1208р

Аэрофлот 1,03% ср. 73,8р

Россети Волга 0,81% ср. 0,092р

ВТБ 0,76% ср. 172р

Мечел-п 0,70% ср. 147р

Россети 0,69% ср. 0,16р

( Читать дальше )

Торговый дневник MOEX. 2025: неделя 6

- 08 февраля 2025, 09:33

- |

1. Наступило время удивительных годовых отчетов и открытых ртов у тех, кто оценивал компании как дешевые по неким прежним историческим мультам. Добро пожаловать в реальность.

Первой по МСФО 2024 отчиталась Северсталь (#CHMF). По результатам анализа вышедшей отчетности компания не представляет для меня интереса. Дорого для показанных цифр и ставки 21%.

ТЗА (#TUZA) отчитался по РСБУ 2024. Эту форму можно использовать для оценки дел в компании, хотя МСФО лучше. Неверно вбил вначале цифры в систему, на экране показало что-то ужасное, а котировка уже летела вниз… И я нажал продать все. Удалось даже зафиксировать некоторую прибыль.

Но потом разобрался более подробно в циферках. Отчетность, конечно, вышла хуже ожиданий. Планы не выполнены, маржинальность падает. Однако и вышедших показателей хватает для прохождения в портфель при ставке в 21%. Поэтому откупил компанию обратно, получилось немного дешевле даже. Но взял назад в меньшем количестве. Компания остается в портфеле, однако ее потенциал (балл и вес относительно других компаний) значительно снизился: примерно в три раза.

( Читать дальше )

НА РЫНКЕ БОКОВИК! Че купил на этой неделе? 😎 Мой инвест-марафон

- 08 февраля 2025, 09:28

- |

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я прокомментировал обновленный ТОП-10 акций России по версии ВТБ, рассказал что инфляция в РФ с начала нового века превысила 700%, назвал лучшие фонды денежного рынка в 2025 году, честно показал куда потратил 312 тыс. ₽ в январе и написал про то, куда инвестировали 3,8 млн инвесторов на Мосбирже в прошлом месяце.

🎯А ещё я подготовил качественные авторские обзоры на новые интересные облигации (классические бонды от Биннофарм, ЕвроТранс, ГТЛК, Делимобиль, АПРИ, долларовый выпуск НОВАТЭК и ещё кучу других выпусков). Вот такой я молодец😎

( Читать дальше )

Социальные расходы через философию трейдинга

- 07 февраля 2025, 13:38

- |

"… это создаёт иллюзию бесплатности", - коллега PivnoiBob

Это не иллюзия бесплатности, это перераспределение ресурсов нестационарной системы в пространстве волатильной энтропии. Вся незадача в том, что вола в обществе имеет волны разных периодов с продолжительностью для некоторых процессов превышающей период жизни поколения.

Поюзайте модель Ergodicity, Animated, там в один клик. Там для группы и для одиночки.

Очень поучительно, особенно для трейдунов!

squidarth.com/math/2019/04/13/ergodicity-animated.html

Собирайте портфели, парни.

Хоть какая-то надежда. У поэта Гинзберга есть интерпретация Законов термодинамики (с 0 по 3).

— ты уже в игре;

— ты не можешь выиграть;

— ты не можешь сыграть в ничью;

— ты не можешь даже выйти из игры.

P.S. Был когда-то такой конкурс концепций на смартике «Филисофия трейдинга».

( Читать дальше )

Потратил 312 000 рублей на фондовом рынке в январе! Куда ушли деньги?😳

- 05 февраля 2025, 19:05

- |

⚡В январе Дональд Трамп официально вступил в должность президента во 2-й раз, Александр Лукашенко переизбрался в 7-й, китайский DeepSeek пошатнул гегемонию OpenAI, российский фондовый рынок залёг в боковик после бурного роста, ну а я вбухал в покупки на Мосбирже 312 ТЫЩ.

Чтобы следить за моими тратами было ещё удобнее, обязательно подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором!

🛒Тактика покупок

Напомню, что у меня есть какая-то тактика и я её придерживаюсь. Каждую неделю (обычно в пятницу, но могу и раньше) я иду на биржу и покупаю активы — акции, облигации, БПИФы, драгметаллы, валютные инструменты.

Распределение долей активов при покупках в каждую конкретную неделю зависит от текущего поведения рынка, балансового состояния портфеля, моего настроения и иногда — количества выпитого.

🤷♂️Инвестировать для меня — это такая же привычка, как чистить зубы 2 раза в день. Покупаю, невзирая на цены на рынке, погоду за окном, новости по ТВ. Но при этом гибко управляю суммами покупок и распределением этих сумм по классам активов в зависимости от ситуации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал