опционы

Андрей Зубков: Пружина сжимается, возможен вынос

- 24 марта 2015, 13:53

- |

Утренняя программа «Торговый план» на видеопортале трейдеров YouTrade.TV от 24 марта 2015 г.

- комментировать

- 8

- Комментарии ( 2 )

Нужно приготовиться к коррекции рынка.

- 24 марта 2015, 13:15

- |

О предстоящей коррекции рынка США и, разумеется, всех других рынков, уже устали говорить. Над пишущими о коррекции потешаются все, кому не лень. Это делает предстоящую коррекцию более драматичной, потому что ожидаемой, и в то же время, неожиданной. Точно так же, как когда мальчик кричал «Волк! Волк!», но волка все не было, это снижало будущую ответную реакцию населения на раздражитель, но повышало возможный панический ущерб от реального события. В теории рефлексов это называется торможением.

Но волк реально существовал и он однажды пришел. Так и коррекция рынка: вы привыкли, что о ней кричат и пишут, но рынок словно ванька-встанька, возвращается к росту снова и снова, и поэтому торгуете, расслабившись, с верой в тренд, с верой в рост. Но когда придет «волк»-коррекция, вы его первоначально не узнаете и будете продложать покупать на снижениях цен в надежде получить прибыль от возврата цен вверх… Потом в какой-то момент вы увидите, что возврата нет. Вы скажете себе: «возврат будет завтра» и станете пересиживать убытки. На завтра цены пойдут еще ниже. Вас охватит тревога, но вы успокоите себя: «Так уже было, было и еще было, и цена всегда возвращалась вверх», а потом добавите: «Ведь нет никаких поводов для снижения цен, все же по-прежнему, ничего не изменилось». Но попытки роста будут хилыми и даже они будут использоваться для новых и новых продаж… Когда вам скажут аналитики, что коррекция началась, что тренд развернулся, убытки ваши уже могут быть гораздо больше 30%.

Вопрос в том, что вы делаете, чтобы не истерить, когда это случится, а тихо и радостно считать свои доходы от падения рынка?

Деривативы вам в помощь!

В настоящий момент рынок находится в ожидании тестирования уровней сопротивления, близких к историческим максимумам. По индексу S&P 500 это 2120, и если этот уровень будет пробит, то есть вероятность выхода на уровень 2130. Можно работать с фьючерсом S&P500 mini в сочетании с фьючерсными опционами. А можно работать с ETF SPY, который отражает динамику движений индекса, но при этом стоит дешевле, имеет высокую ликвидность, высокую ликвидность и большие опционные объемы, следовательно, его опционы имеют минимальный ценовой спрэд и чем позволяют использовать самый тонкий инструмент для работы с рынком.

( Читать дальше )

Мои впечатления от опционной конференции 21 марта 2015

- 24 марта 2015, 10:09

- |

Доклады

1) Круглый стол в формате «Все vs биржа в лице Кирилла Пестова»

Темы стандартные — надо комиссию поменьше, маркетмейкеров побольше, ГО поменьше; надо, чтобы кроме Si и Ri, были и другие живые опционы; надо развить MX вместо (вместе с?) Ri

2) Обсуждение фьючерса на RVI (на нем скоро снизят ГО, что (возможно) повысит интерес к его использованию для хеджа). Тема сальдирования ГО на RVI с ГО на позицию по Ri не обсуждалась

3) Кулешов, арбитраж улыбки на американских индексах — большинство присутствующих не торгуют на Америке, поэтому несколько оторвано от жизни

4) Кузнецов, американские commodity options — смотрел видео Андрея и раньше, смысл такой — его компания предлагает себя как эксперта в commodity рынках, кому интересно, могут выйти на эти рынки через них или дать в ДУ.

5) Коровин о валютном хедже. В кратком выступлении Илья объяснил методы валютного хеджа в условиях девальвации, для опытных участников новой информации не было, но подан материал просто и понятно.

( Читать дальше )

Реально ли зарабатывать на продаже опционов 20% в месяц с учетом реинвестирования?

- 24 марта 2015, 04:26

- |

Возьмем среднюю доходность 20% в месяц с учетом реинвестирования

Начальный капитал: 200 000 руб.

Через 12 месяцев — 1783220 руб.(без вычета НДФЛа)

Через 24 месяца — 15899369 руб. (без вычета НДФЛа)

Как на Ваш взгляд реально ли делать 20% в месяц с учетом реинвестирования на продаже опционов (с загрузкой ГО денежными стредствами счета в размере от 50 до 100%).

Сам принцип торговли подразумевает постоянный мониторинг ТА, внешнего фона, новостей и т.п. (не то что ушел от монитора и забыл)

Какие Ваши мнения?

*По поводу 3-ого марта судить сложно — т.к. можно прибегать к хеджированию позиции (единственный минус — что за любой хедж всегда приходится платить)

Вопрос к Опционщикам)

- 23 марта 2015, 19:22

- |

Имея наверное плозую привычку обращать внимание на многие детали и подробно их описывать, для тех, кому не охото до конца читать описание моей ситуации вопрос пишу сдесь:

Торговали ли вы синтетикой? насколько велик риск экспира опциона если продаешь ITM опцион? былил ли у кого нибудь опыт экспираци внеплановой?

А теперь пару слов о моей позиции и непосредственно проблемме сподвигшей меня задать его:

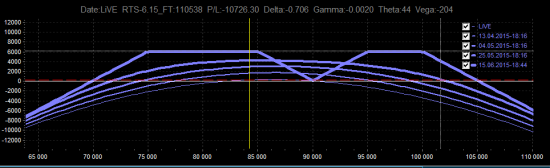

Я недавно начал торговать опционами (до этого был опыт на спот рынке, но решил перейти на срочку) сейчас стою в позиции, которую позже вполне возможно придется роллировать. позиция следующая, проданый стренгл и смещенная точка безубыточности вверх (смоделировал возможное движение цен мо АРИМА модели (как раз думаю на жту тему написать пост) и моделирование показало возможное движение цен вверх.

( Читать дальше )

Московская опционная конференция трейдеров в фотографиях. Часть 2.

- 23 марта 2015, 13:34

- |

#1

( Читать дальше )

Перспективы и результаты.

- 22 марта 2015, 19:39

- |

«Тогда цена была около $33, сейчас цена $79.36 и выглядит готовой обновить максимум $82.17.»

Это было 18 марта, три торговых сессии назад. За это время цена выросла больше чем на $5 и обновила свой исторический максимум в $84.60. Аналитики готовятся обновить свои цели по акции, исходя и возможного роста продаж рекламы в соцсети и доходов от применения компанией новых возможностей, свяханных с анонсированными услугами по переводу денежных средств между пользователями

Однако на данном уровне возможна коррекция цены, которая достигла уровня сопротивления на $84.60. Коррекция возможна до $82.5 и ниже — до $82.

Поэтому можно рассчитать покупку опциона FB Mar 15 Wk 4 Put 86, когда цена акции на открытии достигнет 84.5 по цене от 2.20. Направленная торговля опционами — это работа на высоком риске. Ведь цена акции может расти дальше на энтузиазме покупателей. Поэтому, чтобы заработать на возможном снижении цены, на коррекции, можно вместо «голой» покупки

( Читать дальше )

Сравнение Системы Микрокредитов Lending Club vs Webtransfer

- 22 марта 2015, 14:58

- |

Исследование стратегии, покупка стрэдла. Внутридневный срез волатильности.

- 22 марта 2015, 14:19

- |

Теснее всего данная статья переплитается со статьей 4.

В этой статье я попробую ответить на вопрос (для себя в первую очередь), во сколько более оптимально покупать или продавать стредл или проводить всевозможные изменения моей позиции.

Для этого я скачал с КВИК историю часовых свечек на индекс RTSVX. У меня получилась история только с мая 2014, к сожалению КВИК более глубокую историю часовиков мне не дал. Далее написал макрос, который сделал выборку по дню недели и часу.

Я считал срез волатильности, следующим образом.

x=a1-a2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал