опционы

TSLab как рисуется профиль

- 11 апреля 2016, 15:57

- |

Все равно остались вопросы — решил сделать топик, чтобы все разъяснения получить в одном месте.

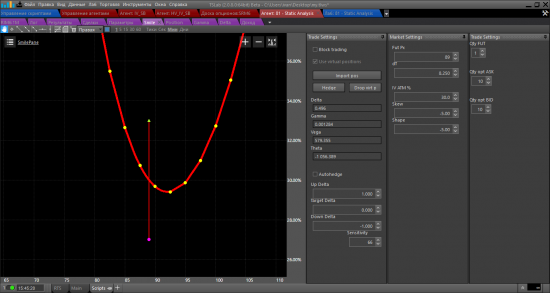

Вот суть проблемы — в TSLAB имеется определенная позиция, по которой считается профиль.

Механика построения профиля: «При построении профиля позиции рисуется „оценка позиции как функция цены БА“.

Иными словами „что будет, если цена прямо сейчас окажется где-то в другом месте“.

При этом при выполнении данной оценки мы, естественно, сдвигаем улыбку вслед за БА.» (С форума TSlab).

Т.е. если зафиксировать все параметры, кроме цены БА — мы должны скользить по профилю вслед за изменением цены.

Я взял модуль Static Analysis, зафиксировал все параметры, и изменил только цену БА (улыбка, соответственно также сдвигалась).

И вот что получилось:

БА 89000

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Торговые идеи на эту неделю 11 апреля 2016. Сделка недели.

- 11 апреля 2016, 13:36

- |

Сделка недели.

Сделка по фьючерсу нефти $CLK6, вход на уровне 37.20, в конце американской сессии 7 апреля. Торговую идею можно было отрабатывать, как всегда, покупкой БА (фьючерса) или покупкой опциона на деньгах (37.5 Call на 15 апреля). После консолидации в районе 38, мощно ушли вверх и уже к обеду пятницы 8 апреля, выполнили ТР1+, с началом американской сессии импульс продолжился и были достигнуты ТР2 и ТР3. Мы покупали опционы, прибыль зафиксировали на уровне 38.55, но несколько наших коллег(клиентов) высидели сделку до ТР3. За мощность импульса и практически безоткатное движение, эта сделка, для нас, стала сделкой недели!

При торговле 1 контрактом прибыль от сделки при торговле БА (фьючерсом) составила на

ТР1= 1005$

( Читать дальше )

Свежая опцемысль ))

- 10 апреля 2016, 16:12

- |

Меня тут мысль посетила после работы с улыбкой, может для кого-то это покажется тривиальным, но для меня было своего рода откровением (каждый раз удивляюсь, что это происходит, вроде не новичек в опционах).

В стратегиях продаж опционов ты всегда работаешь с усреднениями, своего рода мини мартингейл; и ты обязательно работаешь с ММ, чтобы тебе хватило денег для усреднения до экспирации. Экспирация твой спасительный финиш, все греки = 0.

Конечно ты можешь усредняться и в покупках, а зарабатывать продажами на неэфективностях рынка, но все-таки более оптимально делать это через усреднение в продажах и монетизировать неэффективности через покупки опционов.

И вот когда ты усредняешься, покупки это твой хедж от аномалий, неэфективностей рынка, которых ты не знаешь или не можешь описать своими правилами, а когда твоя стратегия покупать используя неэффективности, то продажи это твой хедж от того что эти неэффективности пропадут или не отработают по твоим правилам...

Такие мысли ...

Почему в Квике волатильность опциона отображается только за последнюю торговую сессию? Т.е. история волатильности не сохраняется на графике.

- 10 апреля 2016, 14:48

- |

Самое крутое выступление на МОК-2: Алексей Морозов

- 10 апреля 2016, 10:55

- |

Следующая наша конференция 14 мая!

Какой нужен счет, чтобы 'пощупать' опционы?

- 09 апреля 2016, 23:49

- |

Периодически задают один и тот же вопрос:

"Можно ли торговать опционами со счетом 100 тыр?" или "какой нужен счет, чтобы начать торговать опционы?".

Отвечаю сразу всем: если у Вас на руках от 100 тыр и Вы хотите попробовать опционы — Ваш выбор Сбербанк. Там достаточно плотно стоят маркет-мейкеры и нормальная улыбка. Плюс в Сбере не слишком большая волатильность и Вы можете успеть «позвонить другу» и решить, что сделать с позой.

Для опционов на РИ и СИ более адекватен размер счета в районе 500 и выше. Может быть даже лучше быть ближе к 1000 тыр.

Поясню: чтобы начали проявляться нелинейные опционные эффекты (ради которых всё и затевается) нужно набрать приличную позицию с приличной гаммой. Но если Вы новичек и только начинаете — высока вероятность получить кучу проблем с Вашими первыми позами. И если у Вас маленький счет — эти потери окажутся для него либо смертельными, либо трудновосполнимыми.

Добрый день, Ребята, подскажите плиз ночичку - если я хеджирую 1 фьюч на нефть, мне надо купить 10опционов, чтобы захеджировать такое же количество баррелей? или 1 опцион это 1фьюч? Спасибо.

- 09 апреля 2016, 19:46

- |

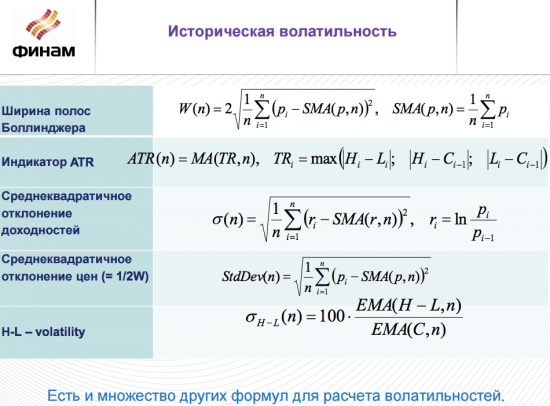

Презентация Владимира Твардовского: "Расчет реализованной волатильности на историческом промежутке времени"

- 09 апреля 2016, 17:12

- |

Один из слайдов, ссылка на полную презу внизу

https://vk.com/doc620047_437418022

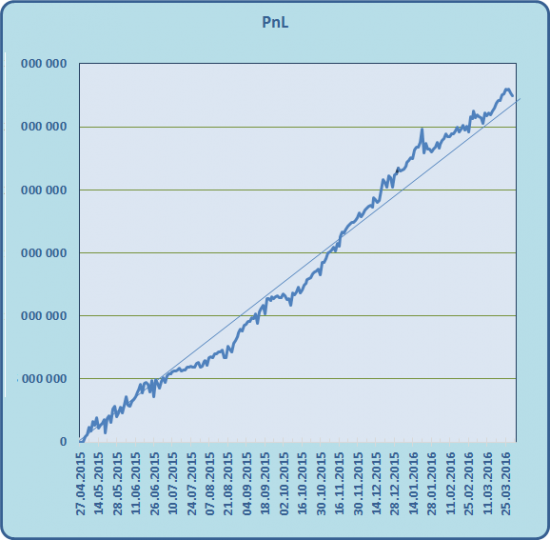

Владимир Витальевич кстати управляющий директор хедж-фонда Quantum Parity при Финаме, вот что он сегодня написал по результатам работы в 1-м квартале

Немного о прекрасном.

Наш маленький «хедж-фонд» Quantum Parity подвел таки итоги первого квартала 2016 года. Кратко ситуация выглядит так:

Активы растут, доходы тоже, а вот доходность, увы, падает.

Тому есть два объяснения: снижение средней волатильности по рынку, которое мы наблюдали в первом квартале против двух предыдущих и ограниченная капиталлоемкость наших арбитражных стратегий.

Если так дальше пойдет, придется оскоромиться направленными позициями и начать торговать фундаментал.

Либо ждать реального всплеска волатильности, от квадрата коей зависят наши доходности.

( Читать дальше )

Дар: итоги спекуляций за Q1

- 09 апреля 2016, 17:00

- |

Прошел первый квартал 2016 года. Сказать что он выдался спокойным — не сказать ничего. Мы имели и экстремальное падение рынка и безумную волатильность и практически беспрецедентный выкуп рынка в течении почти двух месяцев от наибольшего провала за последние 5 лет до практически исторических максимумов.Начинать новый проект в такое время — это проходить крещение огнем. Неимоверный стресс но зато сразу видно чего стоит и подход и ты сам. Все недостатки становятся сразу видны.

За первые 5 недель проекта на опционах была получена прибыль порядка 600 долларов из расчета базового портфеля в 10 000 долларов. Однако, позиции набирались постепенно и портфель был не загружен и наполовину.

Дальше начались катаклизмы и наши проданные стренглы, стреддлы и кондоры сначала просели по путам когда рынок продолжил сливаться, но сроллировав коллы ниже мы уменьшили риск, а потом — на стороне колов, когда рынок рванул вверх и продолжил шагать практически без отката два месяца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал