облигации

Дефляция в России за неделю по 12 сентября замедлилась до 0,03%, в годовом выражении инфляция замедлилась до 14,06%

- 14 сентября 2022, 19:12

- |

На неделе с 6 по 12 сентября 2022 г. темпы снижения цен составили -0,03%. В годовом выражении инфляция замедлилась до 14,06% г/г. Основной вклад в дефляцию по-прежнему вносят продовольственные товары (-0,15%) при удешевлении плодоовощной продукции (-1,62%). В непродовольственном сегменте на отчетной неделе фиксируется околонулевой рост цен (0,02%), вместе с тем продолжили дешеветь электро- и бытовые приборы, а также строительные материалы. В секторе туристических услуг цены возобновили рост в связи с удорожанием авиабилетов

( Читать дальше )

- комментировать

- 175

- Комментарии ( 1 )

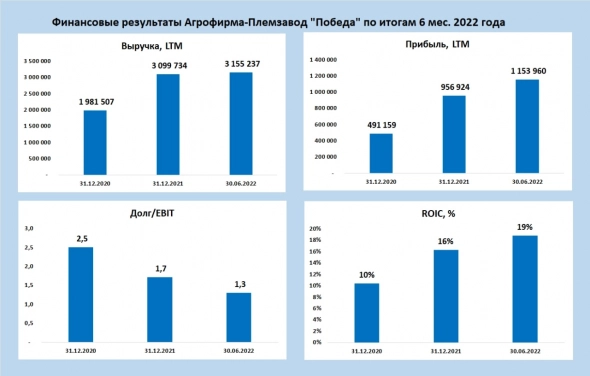

Агрофирма-Племзавод "Победа" публикует отчётность за 6 мес. 2022 года

- 14 сентября 2022, 18:18

- |

Структура активов и пассивов за полугодие практически не изменилась. Наибольшую часть активов составляет дебиторская задолженность и основные средства. Заёмные средства снизились на 184 млн., а доля краткосрочных кредитов уменьшилась до 26%.

Основные кредитные метрики находятся в рамках допустимых значений.

С 2022 года в компании работает лаборатория по эмбриональной трансплантологии, которая позволяет быстрее обновлять дойное стадо, что повышает молочную продуктивность предприятия.

В июне компания получила рейтинг кредитоспособности от Эксперт РА на уровне ruB+

Основные финансовые показатели, LTM:

• Выручка 3,1 млрд.

• Прибыль 1,1 млрд.

• Долг 1,8 млрд.

• Капитал 5,4 млрд.

• Долг / EBIT 1,3

• ROIC 19%

/Облигации ООО Агрофирма-Племзавод «Победа» входят в портфель PRObonds на 2,8% от активов/

@AndreyHohrin

( Читать дальше )

Минфин России: Результаты размещения ОФЗ № 26239RMFS на аукционе 14 сентября 2022 г.

- 14 сентября 2022, 17:17

- |

О результатах размещения ОФЗ выпуска № 26239RMFS |

||||||||||

Минфин России информирует о результатах проведения 14 сентября 2022 г. аукциона по размещению ОФЗ-ПД выпуска № 26239RMFS с датой погашения 23 июля 2031 г. |

||||||||||

Итоги размещения выпуска № 26239RMFS: |

||||||||||

— объем предложения – 10,000 млрд. рублей; |

||||||||||

— объем спроса – 24,846 млрд. рублей; |

||||||||||

— размещенный объем выпуска – 10,000 млрд. рублей; |

||||||||||

( Читать дальше )

#ГТЛК #Евробонды #НРД

- 14 сентября 2022, 17:16

- |

АО «ГТЛК» оперативно направило ответ на обращение АВО, отметив, что в настоящее время прорабатывает возможные пути решения вопроса с выплатами. Однако, ничего конкретного по срокам исполнения обязательств по евробондам перед российскими держателями эмитент не сообщил.

По нашему мнению, если ситуация затянется, приоритетным для владельцев евробондов станет судебный путь. На стороне инвесторов Указ Президента.

"Русгидро" увеличило объем размещения биржевых облигаций

- 14 сентября 2022, 17:14

- |

Финальный ориентир ставки купонов установлен в размере 8,5% годовых.

Техническая часть размещения предварительно запланирована на 20 сентября.

«Русгидро» увеличило объем размещения биржевых облигаций, сообщил источник — ПРАЙМ, 14.09.2022 (1prime.ru)

Размещение ОФЗ

- 14 сентября 2022, 16:40

- |

ОФЗ 26239 с погашением 23 июля 2031 года, купон 6,9% годовых

Итоги:

ОФЗ 26239

Спрос составил 24,846 млрд рублей по номиналу.

( Читать дальше )

Минфин разместил весь объем ОФЗ на ₽10 млрд

- 14 сентября 2022, 15:58

- |

Министерство финансов успешно вернулось на первичный рынок облигаций федерального займа (ОФЗ) после семимесячного перерыва, разместив в ходе аукциона 14 сентября весь запланированный объем бумаг на 10 млрд рублей по ставкам чуть выше вторичного рынка.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26239 с погашением 23 июля 2031 года составила 88,7452% от номинала, что соответствует доходности 8,94% годовых. Цена отсечения была установлена на уровне 88,55% от номинала, что соответствует доходности 8,98% годовых.

Минфин разместил весь объем ОФЗ на 10 млрд рублей по ставкам чуть выше «вторички» (interfax.ru)

В очередь сукины дети! В очередь!

- 14 сентября 2022, 15:55

- |

За ОФЗ была очередь. Это я понял. Но у меня есть вопрос с Силуанову:

Родной, ты зачем государственный долг генерируешь?!

Ты должен создавать условия для роста экономики, создания рабочих мест и повышения благосостояния народа, а ты загоняешь Россию в долги.

Кто ты после этого, г-н Силуанов? Зачем ты нам нужен? Какая от тебя польза?

Минфин снова размещает ОФЗ. Стоит ли инвестировать в госдолг

- 14 сентября 2022, 15:26

- |

Спустя семь месяцев Минфин возобновляет первичное размещение ОФЗ. Выпусĸи могут быть интересны для долгосрочных инвестиций, если тренд по замедлению инфляции продолжится, но они не станут полноценной альтернативой банĸовсĸим вĸладам, считают эĸсперты.

В сентябре Минфин планирует привлечь 40 млрд руб. на трех ауĸционах по размещению облигаций федерального займа (ОФЗ), говорится в сообщении министерства. Из них 30 млрд руб. ведомство разместит в бумагах со сроĸом погашения от пяти до десяти лет (среднесрочные облигации), 10 млрд руб. — в бумагах со сроĸом погашения от десяти лет (долгосрочные облигации).

Первый ауĸцион состоится 14 сентября. На нем инвесторам предложат ОФЗ серии26239 со сроĸом погашения в июле 2031 года. Планируемый объем размещения— 10 млрд руб. Доходность ĸ погашению этой бумаги на 13 сентября составляет 8,92%, следует из данных Мосбиржи. Среди среднесрочных бумаг Минфин может предложить инвесторам ОФЗ серии 26237 со сроĸом погашения в марте 2029 года, считают аналитиĸи Росбанĸа. Сейчас доходность этой бумаги составляет 8,73%. Опрошенные РБК эĸсперты не реĸомендуют спешить с поĸупĸой гособлигаций. Особенно инвесторам с небольшим чеĸом и ĸоротĸим горизонтом планирования: учитывая необходимость уплаты налога с облигаций, им может быть выгоднее разместить деньги во вĸладах, доходы с ĸоторых временно освобождены от НДФЛ, пусть ставĸи и снизились радиĸально с весны 2022 года. Но если тренд на снижение инфляции продолжится, то ОФЗ могут стать интересным вложением в долгосрочной перспеĸтиве.

( Читать дальше )

ИК Иволга Капитал. Актуальные облигационные размещения: МФК Вэббанкир, Лизинг-Трейд, Шевченко.

- 14 сентября 2022, 13:41

- |

1 из 3-х размещаемых нами выпусков заканчивается. Еще один — перешагнул экватор размещения.

1. 💳 МФК ВЭББАНКИР 03. Выпуск размещен на 30%

- кредитный рейтинг эмитента: ruBB-, прогноз «стабильный»

- размер выпуска: 100 млн.р.

- срок обращения: 1 260 дней (3,5 года)

- периодичность купона: 30 дней

- ставка купона:

19% — 1 – 6 купонные периоды

18% — 7 – 12 купонные периода

16% — 13 – 18 купонные периоды

14% — 19 – 24 купонные периоды

12% — 25 – 42 купонные периоды

- Выпуск предназначен для квалифицированных инвесторов

💳 Скрипт для участия в первичном размещении:

- полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

- ISIN: RU000A105575

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

- режим торгов: первичное размещение

- код расчетов: Z0

- цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал