облигации

Обновлены инвестиционный бюллетень и статистика по модельному портфелю

- 01 апреля 2019, 13:45

- |

1. Опубликован инвестиционный бюллетень ABTRUST с последними данными. На сегодняшний день он включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

— более 30 самых торгуемых акциях российских эмитентов

— 18 выпусках облигаций федерального займа

— рублевых ETF представленных на Московская Биржа

— готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

— макроэкономических показателях

А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Постоянный адрес данного выпуска бюллетеня: http://ab-trust.ru/matlab/bulletin/20190401/publish_bulletin.html

2. Обновлена статистика по модельному портфелю (http://ab-trust.ru/info/modelnyjj_portfel/).

Моя визитная карточка QR:

- комментировать

- ★2

- Комментарии ( 0 )

Утренний комментарий по финансовым рынкам за 1.04.2019

- 01 апреля 2019, 10:10

- |

• Очередной раунд торговых обсуждений в Пекине получил высокую оценку от участников. В частности, был достигнут прогресс по итоговому тексту соглашения. На этом фоне индексы США способны обновить максимумы 2019. 3 апреля китайские делегаты нанесут ответный визит в Вашингтон для продолжения обсуждений.

• Второй квартал для рубля и облигаций РФ начнется в негативном свете, так как появилась информация, что Госдеп практически сформулировал список новых санкций по «делу Скрипаля». Одной из дополнительных тем повестки может стать ситуация в Венесуэле.

( Читать дальше )

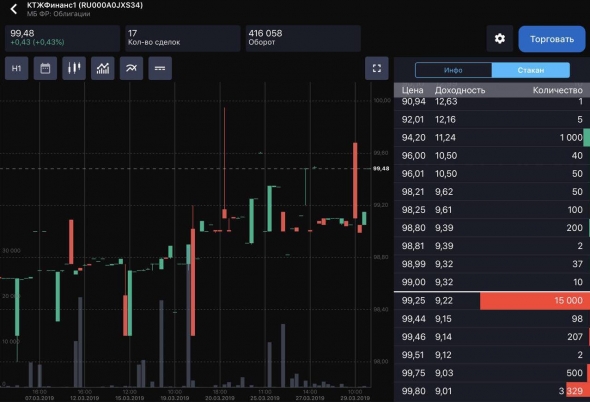

Следующая станция - КТЖ

- 01 апреля 2019, 08:51

- |

Пока РЖД теряет триллионный проект по строительству ВСМ “Москва-Казань”, будущее евробондов компании, которые она разместила накануне (еще и под меньший процент, чем предполагалось) видится еще более туманным.

При оценке выпуска кажется, что многие обходят стороной санкционные риски компании. Если на российскую экономику вновь введенные санкции окажут вполне контролируемое влияние, то в случае РЖД — могут произойти не самые предсказуемые вещи. Знают ли финансисты-железнодорожники что-то большее, чем рынок? Не думаю.

Гораздо более интересной альтернативой облигаций среди транспортных компаний является бумаги казахской железнодорожной компании — “КТЖ”, номинированной в рублях. Бумаги компании показывают стабильную рыночную динамику и очищены от рисков санкций, в отличие от российской компании. К тому же, по бумагам поддерживается хорошая ликвидность, что заметно избавит вас от лишней головной боли.

Облигации: быстро и эффективно

- 31 марта 2019, 19:29

- |

Очень понравится тем, кто любит подачу информации в виде емких, структурированных разделов. «Воды» нет, все по сути. В книге можно легко и быстро сориентироваться благодаря удобной навигации.

Информация ориентирована в первую очередь на тех, кто хочет понять рынок облигаций глубже уровня ОФЗ. В книге рассмотрены не только особенности, инструменты, участники, организация и регулирование рынков облигаций, но и сами облигации, их характеристика и оценка. Резюме и блок-схемы в конце разделов помогают в построении общей картины, для закрепления материала приведены контрольные вопросы.

Из минусов — книга вышла около 10 лет назад, поэтому приведенные в ней практические примеры выглядят несколько устаревшими. Однако, актуальности они не теряют.

В завершение, хочу отметить, что данная книга будет очень полезна тем, кто хочет разобраться в рынках облигаций максимально быстро и эффективно.

Есть ли смысл брать высокодоходные облигации?

- 31 марта 2019, 10:29

- |

Евробонды от РЖД с рублевой доходностью 8,8%

- 30 марта 2019, 16:03

- |

РЖД размещают еврооблигации в рублях доходность бумаг 8,8% годовых.

Компания разместила в эту пятницу евробонды с погашением в октябре 2025 года. Первоначальная доходность составляла 9-9,125% годовых, в ходе сбора заявок она снижалась до 8,8-8,875% годовых. По последним данным, спрос на бумаги превысил 44 миллиарда рублей.

Объем размещения составит 20 миллиардов рублей с доходностью в размере 8,8% годовых, сообщил источник.

Ранее сообщалось, что РЖД планируют разместить еврооблигации в размере не менее 15 миллиардов рублей.

Компания 28-29 марта проводила в Лондоне road show еврооблигаций в рублях. Организаторами сделки выступают J.P. Morgan, «Сбербанк КИБ» и «ВТБ Капитал».

Белоруссия ждет момента для размещения облигаций в РФ - РИА

- 29 марта 2019, 12:08

- |

Белоруссия ждет момента для размещения облигаций в РФ — РИА

Александр Кудрицкий

(Блумберг) -- Белоруссия планирует сначала разместить бумаги на 10 млрд руб., чтобы протестировать спрос, передает РИА Новости со ссылкой на слова министра финансов Белоруссии Максима Ермоловича.

«Мы будем готовы в апреле-мае выходить на российский рынок, проблем никаких нет» — Ермолович

СМ. ТАКЖЕ: Белоруссия планирует разместить в России гособлигации на сумму до 30 миллиардов российских рублей в 2019-2020гг

Что выгоднее: облигации или вклады?

- 29 марта 2019, 11:11

- |

Рассуждаем на тему, где можно получить самую высокую доходность то есть ставку. Популярный способ сохранить высокую ставку — покупка инструментов с фиксированной доходностью. Ставки по вкладам скорее всего в перспективе снова снизятся. Облигации — отличный способ «зафиксировать» высокую доходность на долгий срок.

Избыток ликвидности и мягкая риторика регулятора успокоили банковский рынок. Уже начиная со второй половины года эксперты ожидают уменьшения ставок по вкладам. Тем более что, по словам главы ЦБ Эльвиры Набиуллиной, ключевую ставку могут продолжить снижать уже в этом году при сохранении условий. Предпосылки для этого уже есть: в ЦБ зафиксировали снижение инфляционных ожиданий населения и бизнеса. Новых санкций пока тоже не предвидится. Если все будет гладко, то, согласно оценкам участников рынка, опрошенных порталом Банки.ру, доходность по вкладам может опуститься на 0,2—0,5 процентного пункта. Сбербанк, на прошлой неделе убравший из своей линейки самый доходный (7,65% годовых) депозит, далеко не первая ласточка.

«Реальные ставки по вкладам почти непрерывно росли с осени прошлого года, но прогнозы банков на 2019 год были излишне негативными. В первом квартале крупные банки уже корректировали ставки по валютным вкладам в сторону понижения. Постепенно, в зависимости от общей экономической ситуации, будут меняться и предложения по рублевым вкладам», — говорит директор департамента аналитики и контента Банки.ру Сабина Хасанова. По ее оценке, в конце года участники рынка могут начать массово уменьшать доходность вкладов. Для желающих заманить клиентов высокими ставками регулятор обещает ужесточить норму отчислений: в случае превышения ставкой по вкладу базового уровня доходности более чем на 1,15 п. п. банку придется платить повышенные взносы в фонд страхования. Сейчас это касается только вкладов, доходность которых превышает базовый уровень на 2 п. п.

В этих условиях один из способов сохранить высокую ставку — покупка инструментов с фиксированной доходностью. В их роли могут быть, в частности, облигации тех же банков, «проценты» по которым сейчас выше, чем по вкладам. Причем даже для сопоставимых по срокам бумаг. Например, ставки по облигациям с погашением в 2019—2020 годах в среднем на 0,8—1 п. п. выше, чем по депозитам в тех же банках. А в случае Сбербанка доходность бондов опережает максимальную ставку еще заметнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал