облигации

Инфляционные ожидания россиян РФ в декабре выросли до 13,9% с 13,4% в ноябре — ЦБ РФ

- 18 декабря 2024, 16:00

- |

ОПРОС ПО ЗАКАЗУ ЦБ РФ ПОКАЗАЛ РОСТ ИНФЛЯЦИОННЫХ ОЖИДАНИЙ НАСЕЛЕНИЯ ДО 13,9% С 13,4% В ПРЕДДВЕРИИ СОВЕТА ДИРЕКТОРОВ ПО КЛЮЧЕВОЙ СТАВКЕ — ИФ

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ РОССИЯН РФ В ДЕКАБРЕ ВЫРОСЛИ ДО 13,9% С 13,4% В НОЯБРЕ — ЦБ РФ — ТАСС

tass.ru/ekonomika/22705607

- комментировать

- Комментарии ( 0 )

«Магнит» 23 декабря проведет сбор заявок на облигации объемом от 5 млрд.₽

- 18 декабря 2024, 15:43

- |

ПАО «Магнит» — один из двух наиболее крупных игроков российского рынка розничной торговли. На конец 2023 года сеть Компании (включая магазины «ДИКСИ») насчитывала 29 165 магазинов, общая торговая площадь магазинов составила порядка 10 млн кв. м.

Сбор заявок 23 декабря

11:00-15:00

размещение 27 декабря

- Наименование: Магнит-005Р-01

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: КС+300 б.п. (ежемесячный)

- Срок обращения: 1.5 года

- Объем: от 5 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: БК «Регион»

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Взгляд экономиста: ожидаем повышения ставки до 23% на заседании ЦБ в пятницу

- 18 декабря 2024, 15:27

- |

Ключевая ставка, вероятно, будет повышена до 23% на заседании ЦБ в пятницу и останется на этом уровне в течение большей части I полугодия 2025 г. Согласно базовому прогнозу, к концу 2025 г. ставка снизится до 16%, если замедление экономики будет управляемым. Внешние и внутренние риски в I полугодии могут привести к более быстрому снижению ставки.

О том, что купить в ожидании решения ЦБ читайте в материале: 23% на подходе. Что делать инвесторам?

Главное

• Инфляционные ожидания снижают эффективность денежно-кредитной политики и заставляют ЦБ повышать ставку.

• Еще один повод повысить ставку — слабый рубль. Курс снижался из-за слабых продаж валютной выручки, при этом волатильность выросла.

• Федеральный бюджет на 2025 г. имеет дефицит в 0,5% ВВП против более чем 3% в 2024 г. Ускоренный рост тарифов добавит до 2 п.п. роста цен к уровню 2024 г.

• Считаем прогнозы роста экономики в 2025 г. до 2,5% оптимистичными и ожидаем его на уровне около нуля.

• Наш прогноз: ключевая ставка на уровне 23% в течение большей части I полугодия 2025 г. с последующим снижением до 16% на конец 2025 г.

( Читать дальше )

Группа «Озон Фармацевтика» начала клинические исследования седьмого биотехнологического препарата

- 18 декабря 2024, 14:46

- |

Биотехнологическая компания полного цикла «Мабскейл», входящая в Группу «Озон Фармацевтика», получила от Министерства Здравоохранения РФ разрешение на проведение сравнительного рандомизированного клинического исследования фармакокинетики и безопасности очередного биотехнологического препарата.

Всего на разных этапах разработки и регистрации в компании находятся 28 препаратов-биосимиляров (биоаналогов). Новый препарат, который будет использоваться для лечения ювенильного артрита, ревматоидного, псориатического артрита, стал седьмым, вышедшим в фазу клинических исследований.

( Читать дальше )

Самолёт собирается выкупить свои облигации на несколько миллиардов рублей, пользуясь тем, что они торгуются с 40% дисконтом

- 18 декабря 2024, 14:35

- |

— Наши бонды сейчас торгуются на бирже с дисконтом более 40% к номиналу, поэтому хотим попробовать такое решение. По итогам этой недели мы направим на обратный выкуп облигаций около 1 миллиарда рублей, а дальше будем смотреть, как цена себя будет вести. В целом мы готовы потратить на эти цели несколько миллиардов рублей в декабре, – отметила Анна Акиньшина.

Глава «Самолета» подчеркнула, что ликвидность для решения этой задачи у девелопера есть, поскольку в декабре застройщик раскрывает эскроу-счета на 18 миллиардов рублей.

realty.ria.ru/20241218/samolet-1989914415.html

Антихайп мнение. Ставку оставят на уровне 21 % ? часть 1.

- 18 декабря 2024, 14:22

- |

🔔Текущий уровень ставки уже достаточен для охлаждения экономического роста, и полагаем, что на заседании 20 декабря 2024 года Банк России сохранит ставку на прежнем уровне.

⚡️С января 2022 года по сентябрь 2024 года кредитный портфель юридических лиц вырос на 30,2 трлн руб. (на 360 млрд долларов США по среднему курсу за 2022-2024 годы). Портфель кредитов банков юридическим лицам в сентябре 2024 года составил 82,8 трлн руб.,

увеличившись на 57% c 2022 года. По некоторым оценкам, рост корпоративного кредитного портфеля,

возможно, стал основным проинфляционны фактором,

повлиявшим на рост денежных агрегатов.

📉Одним из факторов роста корпоративного кредитного портфеля могла стать программа заимствований

Минфина. Объем выпущенных ОФЗ с 2022 года вырос с 15,5 трлн руб. до 20,7 трлн руб.

🛑Объем выпущенных корпоративных облигаций составил 27,3 трлн руб., увеличившись на 10 трлн руб. с января 2022 года. Объем портфеля долговых ценных бумаг в банковском секторе вырос с 16,3 трлн руб. в январе 2022 года до 21 трлн руб. в сентябре 2024 года. Покупка ОФЗ и других облигаций из ломбардного списка Банка России дает возможность банкам отдать эти бумаги в РЕПО и увеличить кредитный портфель.

( Читать дальше )

Российский рынок облачных услуг продолжает расти. Мы вновь среди лидеров

- 18 декабря 2024, 14:22

- |

🏆 Согласно прогнозу аналитиков iKS-Consulting, в 2024 году Selectel войдет в топ-3 игроков по выручке в ключевом для себя сегменте IaaS с долей 8,1%. Важная часть рынка IaaS — выделенные серверы, которые подходят для приложений, требующих высокой производительности и минимального времени отклика на запросы. Чтобы укрепить свои позиции в этом направлении, недавно мы приобрели компанию «Единая сеть», занимающую третье место среди провайдеров услуг Bare Metal на российском рынке. Сделка призвана еще больше ускорить темпы роста Selectel.

⚡️ В своем отчете iKS-Consulting также рассмотрел рынок PaaS (аренда готовой программной среды), потенциал роста которого остается огромным. Со временем на фоне растущего спроса на гибкие и высокопроизводительные решения важность платформенных сервисов увеличится еще больше. При этом особенно популярными, по мнению аналитиков, будут решения для работы с искусственным интеллектом. По предварительным итогам 2024 года от аналитиков iKS-Consulting мы вошли в топ-10 ключевых PaaS-игроков в России.

( Читать дальше )

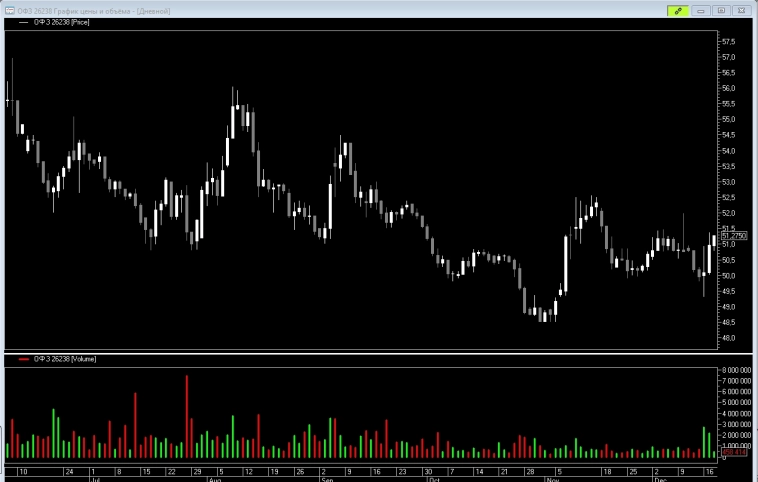

Минфин признал аукцион по продаже ОФЗ 52005 несостоявшимся из-за отсутствия заявок

- 18 декабря 2024, 14:17

- |

Министерство финансов России 18 декабря признало несостоявшимся аукцион по продаже ОФЗ-ИН серии 52005 в связи с отсутствием заявок по приемлемым уровням цен.

Облигации серии 52005 с погашением 11 мая 2033 года рассчитаны на 19 полугодовых купонных периодов и первый купонный период — 252 дня, дата выплаты 4-го купонного дохода — 21 мая 2025 года. Ставка купонного дохода на весь период обращения определена в размере 2,5% годовых (денежная величина купонов будет определяться по мере индексации номинала).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал