норникель

От ESG «на экспорт» к ESG «на районе»: эксперты оценили успехи «Норникеля» в области устойчивого развития

- 23 мая 2023, 20:08

- |

23 мая менеджмент горно-металлургического гиганта провел презентацию, в ходе которой представил основные результаты компании в сфере устойчивого развития за 2022 год. Достижения «Норникеля» прокомментировали представители регионов присутствия ГМК, а также научного и экспертного сообщества. Вопреки объективным экономическим и геополитическим трудностям последних двух лет компания продолжает следовать девизу, озвученному ранее Владимиром Потаниным — «Устойчивое развитие для «Норникеля» − это философия бизнеса».

Прежде всего на презентации прозвучало заявление о том, что «Норильский никель» полностью подтверждает все свои обязательства по анонсированным ранее социальным и экологическим инициативам. Руководство ГМК не считает возможным снимать с себя возложенную ответственность — даже в крайне непростых экономических условиях. «Несмотря на давление, которое испытывает наша финансовая модель, мы подтверждаем приоритет сохранения устойчивости, продолжаем двигаться по повестке устойчивого развития, которая сегодня очень недешевое удовольствие», — отметил в ходе презентации вице-президент «Норникеля» по работе с инвесторами и устойчивому развитию Владимир Жуков.

( Читать дальше )

- комментировать

- 241

- Комментарии ( 0 )

Норникель 24 мая разместит на Мосбирже пятилетние облигации на 60 млрд рублей - ТАСС

- 23 мая 2023, 07:16

- |

Компания выпустит 60 млн облигаций номинальной стоимостью 1 тыс. рублей каждая по открытой подписке.

Это новый размещаемый выпуск облигаций, дополняющий уже находящиеся в обращении два выпуска на 25 млрд рублей каждый.

Источник: tass.ru/ekonomika/17814929

Контрольный пакет Яндекса могут приобрести Владимир Потанин и Вагит Алекперов

- 19 мая 2023, 21:56

- |

«Яндекс» получил от владельца компании «Интеррос» и главы ГМК «Норильский никель» Владимира Потанина и основателя ЛУКОЙЛа Вагита Алекперова предложение о покупке контрольного пакета акций компании, 19 мая сообщило агентство Bloomberg. Собеседники издания оценивают российские активы компании примерно в $7–7,5 млрд. Как утверждают источники агентства, Владимир Потанин и Вагит Алекперов рассчитывают получить как минимум 51% акций «Яндекса». Уточняется, что правление расположенной в Нидерландах материнской компании Yandex N.V. обсудит это предложение на следующей неделе, во время встречи в Дубае. В «Яндексе», «Интерросе» и ЛУКОЙЛе отказались от комментариев.

( Читать дальше )

С осторожностью смотрим на перспективы Норникеля - Финам

- 17 мая 2023, 15:46

- |

Мы снижаем по акциям ГМК „Норникель“ целевую цену до уровня 14 534 руб. и рейтинг до уровня „Держать“. Апсайд на горизонте 12 мес. отсутствует.

ПАО „ГМК “Норильский никель» — диверсифицированная горно-металлургическая компания, крупнейший в мире производитель палладия и высокосортного никеля, ведущий производитель меди, платины, кобальта и родия.

( Читать дальше )

5 причин укрепления рубля и другие итоги недели с Максимом Шеиным

- 13 мая 2023, 16:04

- |

120 рублей за доллар были более чем реальной перспективой, однако в последние недели национальная валюта укрепляется. В чем причины и как долго это продлится, в очередном выпуске YouTube-шоу «Без плохих новостей» объясняет директор по работе с состоятельными клиентами УК БКС Максим Шеин.

Также в выпуске:

— сравнение народных портфелей в России и США;

— в рубрике Advisory — о том, как при оценке бизнеса учесть потенциал его роста;

— в рубрике «Гонконг» — разбор бизнеса мясного гиганта WH Group;

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

Кроме того, Максим Шеин как всегда подведет итоги конкурса и анонсирует новый. Хороших вам доходов!

Текстовая версия

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

( Читать дальше )

Первые minetoken, выпущенные на «Атомайз», ждут цифровых инвесторов из «Норникеля»

- 12 мая 2023, 11:12

- |

Корпоративная программа «Цифровой инвестор», о старте которой ГМК объявила два месяца назад, 11 мая получила свое логичное развитие: были эмитированы первые ЦФА для сотрудников компании. Их размещение на «Атомайз», первой официально зарегистрированной в России платформе-операторе информационных система, таких как ЦФА, осуществила компания «Цифровые активы».

Согласно условиям проекта, все сотрудники, работающие в «Норникеле» более года (по данным на 1 января — около 70 тысяч человек), получат от двух до десяти ЦФА — в зависимости от стажа. Причем получат совершенно бесплатно. Токены привязаны к стоимости акций «Норникеля» и дают право на периодические выплаты, равные дивидендам по акциям (на момент выпуска ЦФА). «Выпуск первых minetoken — важный шаг в развитии нашей инновационной корпоративной программы „Цифровой инвестор“. Программа набирает обороты, и уже её первые участники среди сотрудников успешно подали заявки на получение ЦФА.

( Читать дальше )

В этом году Норникель может возобновить дивидендные выплаты - Синара

- 02 мая 2023, 11:51

- |

1)растущие риски в области геополитики;

2)пик цикла капитальных затрат;

3)увеличение долга — производственная деятельность в 2021 г. обеспечивалась заемным финансированием.

Это первый случай за более чем 10 лет истории компании, когда она не объявляет дивиденды.

Мы прогнозировали дивиденд на акцию в 800 руб., что предполагало дивдоходность в 5%. Отметим, что менеджмент не исключает возможности выплаты промежуточных дивидендов уже в этом году в случае положительного денежного потока и комфортной долговой нагрузки. Мы ожидаем, что Норникель поменяет дивидендную политику, привязав дивиденды к FCF (и установив коэффициент выплаты в 75%) вместо EBITDA, и прогнозируем возобновление дивидендных выплат уже в этом году, с дивдоходностью около 5%. Наш рейтинг по акциям компании по-прежнему «Держать».Смолин Дмитрий

( Читать дальше )

Ожидаемая дивидендная доходность акций Норникеля в перспективе составит 5-6 % - Атон

- 02 мая 2023, 11:25

- |

Такое решение было принято впервые за 14 лет. Компания объяснила его возросшими геополитически рисками, которые оказали влияние на финансовые результаты и создали новые вызовы для ее операционной и сбытовой деятельности, а также реализацией стратегических проектов.

Решение вполне закономерно для компании, которая продолжает адаптироваться к новым макроэкономическим условиям и сохраняет сильный баланс. Тем не менее оно создаст неопределенность вокруг будущих дивидендных потоков, особенно в свете окончания действия акционерного соглашения и предыдущей дивидендной политики. Мы ожидаем, что дивидендная доходность акций Норникеля в перспективе составит 5-6%.Атон

Норникель отказался от выплаты дивидендов за 2022 год. Положение En+ и Русала под вопросом.

- 30 апреля 2023, 15:05

- |

➕ Совет директоров Норникеля рекомендовал не платить дивиденды за 2022 год. Миноритарии в шоке, они рассчитывали на выплату в районе 500-700₽ на акцию (столько «обещали» аналитики основываясь на том, что в прошлом году объем денежных средств на балансе Норникеля составил $1,8 млрд). Помимо этого менеджмент Норникеля ещё в января предложил направить на дивиденды за 2022 год $1,5 млрд (как вы понимаете предложение не поддержали), а с учётом того, что компания находиться не под санкциями, рынок сбыта остался почти прежним и рубль ослабевает по отношению к другим валютам, всё это давало надежды на выплату дивидендов.

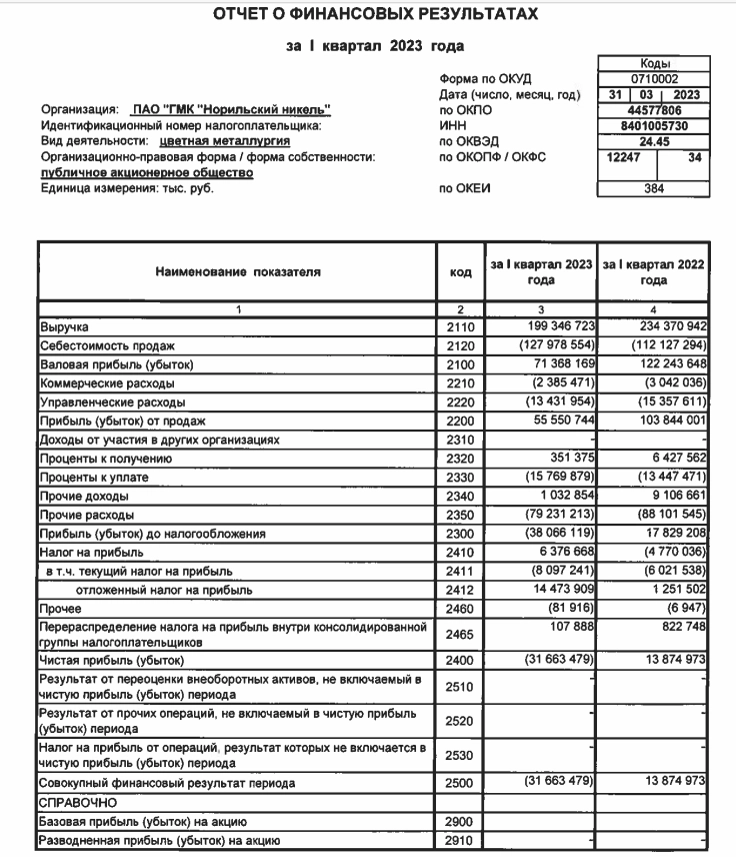

➖ С другой стороны, ещё в 2022 году Потанин дал интервью РБК, где чётко дал понять, что рад истекающему документу (дивидендная политика) в 2023 году обязывающему выплачивать дивиденды по EBITDA и намекнул, что дивидендные выплаты будут сокращены или вовсе прекращены (в некоторых случаях дивиденды платились в долг). Далее эмитент отчитывается по РСБУ за I квартал 2023 года, где выручка снизилась на 15%, составив 199,35₽ млрд, при этом Норникель получил чистый убыток 31,66₽ млрд против прибыли в 13,87₽ млрд годом ранее (уже необходимо было насторожиться).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал