норникель

Дивидендный монитор: на выплаты от каких компаний могут рассчитывать инвесторы

- 30 августа 2024, 09:53

- |

Период основных дивидендных выплат в 2024 г. закончился, однако до конца текущего года инвесторы могут рассчитывать на промежуточные дивиденды от ряда компаний.

Главное

• Представляем три бумаги с высокой вероятностью дивидендных выплат до конца года.

Газпром нефть — привлекательно в качестве промежуточных дивидендов на фоне остальных.

Преф и обычка Ростелекома — доходность в среднем выше, чем у других, так как выплачивают годовой дивиденд.

• Выплаты Норильского никеля, Х5 Group и HeadHunter все еще под вопросом.

В деталях

Дивидендный поток уменьшился, но не иссяк. Период основных дивидендных выплат закончился, однако на рынке все еще есть компании, которые до конца года могу заплатить промежуточные дивиденды. Впрочем, стоит отметить, что отдельные эмитенты планируют заплатить осенью годовой дивиденд — например, Ростелеком.

В нашу таблицу не попали компании, от которых инвесторы все еще ждут дивиденды:

• Х5 Group — сроки и размер выплаты могут зависеть от сроков завершения редомициляции, а также, на наш взгляд, от того, выкупит ли в процессе компания долю зарубежных акционеров.

( Читать дальше )

- комментировать

- 3.6К

- Комментарии ( 0 )

Как я заработал +100 000 руб. за 1 день на акциях Норильского никеля?

- 28 августа 2024, 15:46

- |

Акции Норильского никеля с начала прошлой неделе упали более чем 10%. Этому способствовали сразу несколько катализаторов, о которых я расскажу далее.

Норникель опубликовал ожидаемо слабую финансовую отчётность за I пол. 2024 г. по МСФО. Выручка уменьшилась на 8,1% год к году и составила 509,3 млрд руб. на фоне укрепления рубля и отрицательной динамики цен на производственные металлы.

Чистая прибыль снизилась всего на 6,5% по сравнению с аналогичным периодом прошлого года − до 76,8 млрд руб., несмотря на падение операционной прибыли на 38,1%. Такой результат обусловлен получением доходов по курсовым разницам.

Санкции США23 августа Норильский никель попал под санкции США. Тем не менее, в SDN лист попали только ряд сервисных компаний группы. Головная компания под санкции не попала, её спасает уникальное положение на мировом рынке металлов.

Однако, проблемы в связи с санкциями возникнут. Ряд европейских клиентов могут отказаться на прямую от сотрудничества, избегая возможных санкций. В результате это всё приведёт к снижению выручки и ещё большому росту логистических расходов.

( Читать дальше )

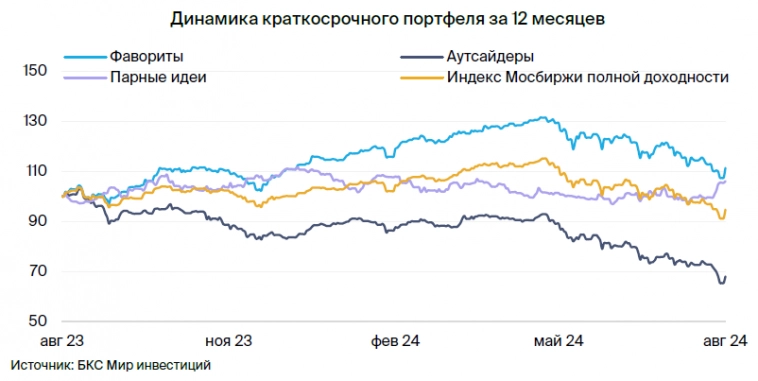

Портфели БКС. Аутсайдеры помогают зарабатывать

- 28 августа 2024, 15:10

- |

В долгосрочной перспективе текущие цены на акции многих компаний уже выглядят привлекательно, поэтому полагаем, что вскоре может активизироваться интерес со стороны долгосрочных инвесторов. Наши аутсайдеры — бумаги со ставкой на падение рынка — снизились на 24%, поддержав динамику нашего портфеля за последние 3 месяца.

Главное

• Краткосрочные идеи: без изменений в портфелях.

• Динамика портфеля за последние три месяца: фавориты упали на 14%, Индекс МосБиржи — на 15%, аутсайдеры — на 24%.

В деталях

• Сбер — сильная маржа и рентабельность, несмотря на рост процентных ставок.

• ТКС — рост бизнеса и клиентской базы отражается в сильных финансовых результатах, возврат к дивидендам.

• ЛУКОЙЛ / Газпром нефть — устойчивые финансовые показатели на фоне сильного баланса и бизнес-модели, высокие дивиденды в отрасли.

• Ozon — оценка привлекательнее после коррекции, претендент на лидерство в сфере онлайн-торговле.

• Мосбиржа — защитная история, поддержка высоких процентных ставок.

( Читать дальше )

Норильский никель: Финансовые результаты (1П24 МСФО)

- 27 августа 2024, 14:14

- |

Норникель представил ожидаемо слабые финансовые результаты за 1-е полугодие 2024 г. Компания попала в идеальный шторм, столкнувшись с низкими ценами на ключевые металлы, ростом расходов на обслуживание долга, логистическими и транзакционными трудностями. В результате Норникель был вынужден нарастить запасы металлов и дебиторскую задолженность, однако менеджмент рассчитывает на значительное высвобождение оборотного капитала к концу 2024 г. Также 23 августа некоторые структуры Норникеля оказались включены в SDN-лист, включая ГРК Быстринское, чей вклад в консолидированную выручку составляет не менее 10%. И хотя большинство попавших под санкции подразделений не имеют прямого отношения к операционной деятельности, ограничения могут ухудшить ситуацию с логистикой и денежными транзакциями. Мы считаем, что на горизонте нескольких месяцев бумаги Норникеля могут демонстрировать дальнейшее падение на фоне сохраняющегося воздействия вышеописанных негативных факторов. В то же время на горизонте нескольких лет разворот нисходящего тренда в ценах цветных металлов может привести к значительному росту котировок компании. Мы подтверждаем рекомендацию «Покупать» для бумаг Норникеля с целевой ценой 227 руб.

( Читать дальше )

ГМК Норникель MOEX:GMKN отчет МСФО 1 ПГ 2024 и SDN

- 27 августа 2024, 11:33

- |

Норникель в пятницу под вечер опубликовал финансовую отчетность за 6 месяцев 2024 года

Опер отчет ГМК за 1 полугодие 2024 мы разобрали в этом посте https://nztrusfond.com/category/obzory/gmk-nornikel-moex-gmkn-otchet-2-kv-2024/

Настало время обсудить итоги по МСФО и пакет санкций SDN, который прилетел синхронно с отчетом.

Если вкратце, то цифры в отчетности в купе с отсутствием ясных планов менеджмента в части реакции на санкции, планов по выплате дивидендов и капитальных затрат на строительство заводов за границей вызывают много вопросов, делая инвестиции в когда-то популярные у рынка акции ГМК малопривлекательными.

Если смотреть более подробно, то видим, что ГМК пишет нам про спад цен на металлы на горизонте года. В опер обзоре мы смотрели более длинный горизонт. И про макро для металлов мы писали большой пост, как раз по интервью представителя Норникеля. https://nztrusfond.com/category/obzory/makro-metally-gmk-nornikel/

( Читать дальше )

Финансовые результаты Норникеля раскрывают мрачные перспективы

- 26 августа 2024, 17:23

- |

📉 Выручка компании с января по июнь сократилась на -22% (г/г) до $5,6 млрд на фоне негативной ценовой конъюнктуры на рынке металлов, а также в связи с вынужденным накоплением запасов никеля и меди, что было вызвано ограничениями судоходства в Красном море из-за военных действий йеменских хуситов. На прошлой неделе, напомню, мы с вами размышляли о результатах компании, и уже тогда пришли к выводу о значительном снижении её доходов.

( Читать дальше )

Почему падают рынки и что делать инвестору

- 26 августа 2024, 15:53

- |

Направленное движение цены любого финансового актива — акции, облигации или валюты — рано или поздно прерывается и сменяется противоположной тенденцией. Такие движения на графике специалисты называют коррекцией.

Разберем это понятие.

Что такое коррекция

Коррекция может представлять собой волну падения котировок в восходящем тренде, так и наоборот — волну их роста в нисходящем. Но чаще этот термин применяется в первом случае.

Предположим, за год фондовый рынок вырос на 50%, а за пару месяцев растерял 15%, после чего вновь продолжил расти. Это и называют коррекцией: несмотря на временную активность продавцов, общий тренд сохраняется.

Важно уточнить, что коррекция происходит как по отдельным акциям, так и по рынку в целом.

В среднем коррекция длится около 3 месяцев. Ее глубина может быть разной. За последние 20 лет на российском рынке коррекции более чем на 20% случались 13 раз, после чего следовал существенный подъем.

Как долго может длиться коррекция

Согласно теории Эллиота, рынок растет и падает волнами. Основная динамика включает в себя пять больших волн, тогда как коррекционная фаза — три волны.

( Читать дальше )

Касательно блокирующих санкций США

- 26 августа 2024, 12:34

- |

Уважаемые инвесторы,

Производственные и сбытовые компании группы (ПАО «ГМК «Норильский никель», ее Заполярный филиал и дочерние структуры, Кольская ГМК и ее дочки) не были включены в санкционный список США от 23 августа 2024 года.

В санкционный список попал ряд сервисных компаний группы. Менеджмент компании проводит оценку влияния введенных санкций.

Ждем, что Норникель не будет платить дивиденды за 1П24 г. и откажется от дивидендов в обозримом будущем в принципе - ПСБ

- 26 августа 2024, 12:25

- |

Норникель представила ожидаемо слабую отчетность за I полугодие. Выручка снизилась на 2%, до 5,6 млрд долл., EBITDA — на 30%, до 2,3 млрд долл., FCF — на 61%, до 525 млн долл.

Причина такого снижения — падение цен на медь, никель и палладий. Кроме этого, компания нарастила запасы на фоне проблем с реализацией, а дополнительное давление оказывают санкции США. При этом отношение Чистый долг/EBITDA достигло максимума с 2017 г. — 1,7x.

Ждем, что Норникель не будет платить дивиденды за I полугодие и откажется от дивидендов в обозримом будущем в принципе. Акции сейчас находятся на справедливом уровне.

Обзор Норникеля — прибыль падает, долги растут. Почему еще рано покупать его акции?

- 25 августа 2024, 15:50

- |

Компания ожидаемо слабо отчиталась за 1 полугодие 2024 года. Разбираю результаты для вас.

Финансовые результаты за 1 полугодие 2024 года

• Скорректированная чистая прибыль = 104,2 млрд руб. (за 1 пол. 2023 = 153,8 млрд руб.; за 2 пол. 2023 = 202,1 млрд руб.)

Сказать, что результат плохой — почти ничего не сказать. Скорректированная прибыль Норникеля на уровне 2017-2018 годов.

⚠️ Проблемы компании:

1️⃣ Низкие цены на металлы

❌ Цены на палладий:

2023 = 1 341 $ / унция

2024 (1 пол.) = 980 $ / унция

2024 (сейчас) = 945 $ / унция

❌ Цены на никель:

2023 = 21 688 $ / тонна

2024 (1 пол.) = 17 741 $ / тонна

2024 (сейчас) = 16 737 $ / тонна

✔️ Цены на медь:

2023 = 8 523 $ / тонна

2024 (1 пол.) = 9 201 $ / тонна

2024 (сейчас) = 9 307 $ / тонна

Хорошие цены только на медь. При том, что она дает только 20% всех доходов. Палладий дает 40%, никель еще 20%. Цены на них – плохие для Норникеля. И сейчас они даже хуже, чем в 1-м полугодии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал