норникель

Интрига по дивидендам Норникеля сохраняется - Финам

- 24 апреля 2023, 20:15

- |

В принципе, рынок уже примирился с тем, что после истечения срока действия акционерного соглашения дивидендная доходность акций «Норникеля» упадет, что отражено в текущих котировках компании. Ранее на дивиденды распределялось 60% EBITDA. Однако после того как как действие акционерного соглашения закончилось и после того как «Норникель» значительно увеличил свою инвестиционную программу, этого уже не ждут. Иначе мы увидели бы взлет котировок на покупках инсайдеров.

В январе в СМИ распространились слухи, что рассматривается выплата на дивиденды по итогам 2022 года суммы порядка $1,5 млрд.

( Читать дальше )

- комментировать

- 675

- Комментарии ( 0 )

Рыночная конъюнктура Норникеля в 1 квартале ухудшилась - Ренессанс Капитал

- 24 апреля 2023, 14:57

- |

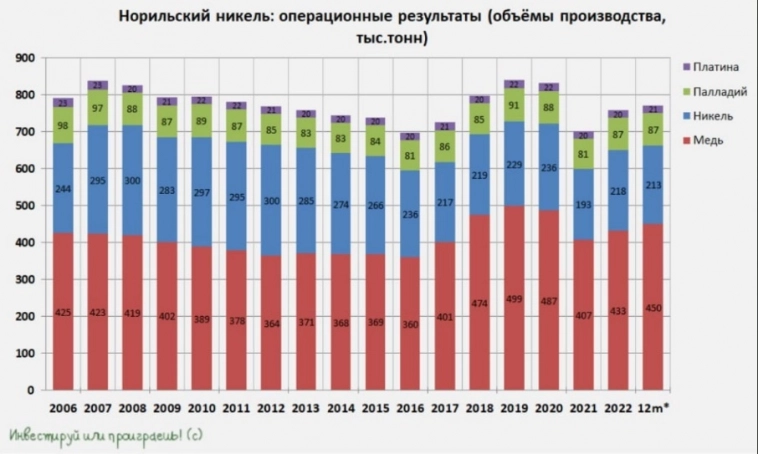

Норникель раскрыл производственные результаты за 1кв23, которые в целом соответствуют данному ранее плану производства на 2023 год. Так, производство никеля упало на 9% г/г из-за подготовки к началу ремонта на Надеждинском заводе, что слабее темпов падения в плане на весь 2023 год. Но при этом г/г динамика по палладию и меди была лучше плана.

Несмотря на возможное высвобождение запасов готовой продукции в 2023 году (объем продаж может превысить объем производства), отмечаем ухудшение внешней конъюнктуры в 1кв23 за счет падения цен на палладий и родий. По нашим оценкам (Commodity deck за 19 апрея 2023 ), компания торгуется с мультипликатором 8x EV/EBITDA на текущих ценах и курсе рубля, что превышает историческое значение.Синицын Борис

«Ренессанс Капитал»

ГМК Норникель: пока всё по плану!

- 24 апреля 2023, 14:20

- |

📓 ГМК Норникель в пятницу представил свои операционные результаты за 1 кв. 2023 года, которые оказались весьма неплохими. При этом, но обо всём по порядку:

🔸 Производство никеля снизилось на -9% (г/г) до 47 тыс. тонн, но по большей части такая негативная динамика связана с запланированным ремонтом части мощностей.

🔸 Производство меди выросло на +19% (г/г) до 109 тыс. тонн, из-за эффекта низкой базы прошлого года, когда на одном из заводов проходил ремонт печи.

🔸 Особенно убедительную динамику продемонстрировали металлы платиновой группы: производство палладия увеличилось на +2% (г/г) до 721 тыс. унций, платины — на +11% (г/г) до 180 тыс. унций.

👨⚕️ В пресс-релизе приводятся официальные комментарии производственного директора ГМК Норникель Сергея Степанова:

«По итогам 1Q2023 мы увеличили производство меди и металлов платиновой группы относительно аналогичного периода прошлого года. Снижение производства никеля было запланировано и носило временный характер, в связи с краткосрочной приостановкой печей на Надеждинском металлургическом заводе и мельницы на Талнахской обогатительной фабрике на плановый ремонт. Планово-предупредительные ремонты проводятся регулярно и нацелены на поддержание бесперебойной работы основных технологических агрегатов.

( Читать дальше )

28 апреля СД Норникеля может принять решение по дивидендам за 2022 год - Атон

- 24 апреля 2023, 10:42

- |

В 1К23 консолидированное производство никеля упало на 9% г/г до 47 тыс. т на фоне плановых ремонтных работ на Надеждинском металлургическом заводе и Талнахской обогатительной фабрике. Производство меди выросло на 19% г/г до 109 тыс. т из-за эффекта низкой базы 1К22. В сегменте МПГ производство палладия достигло 721 тыс. унций (+2% г/г), платины — 180 тыс. унц. (+11% г/г) в результате переработки металлов из незавершенного производства на Кольской ГМК, увеличения содержания металлов в руде, а также выхода Норильской обогатительной фабрики на проектную мощность в 4К22.

Прогноз по производству из российского сырья на 2023 год был подтвержден на уровне 204-214 тыс. т по Ni, 353-373 тыс. т по Cu, 2 407-2 562 тыс. тр. унц. по Pd и 604-643 тыс. тр. унц. по Pt. Результаты за 1К23 предполагают прогресс относительно середины прогнозного диапазона 22% по никелю, 30% по меди, 29% по палладию и 29% по платине. Снижение выпуска никеля было связано с плановым краткосрочным ремонтом. Норникель также отметил существенное улучшение качества производимых Кольским дивизионом никелевых катодов в 1К23 в связи с ростом операционной эффективности. Отдельной строкой — 28 апреля совет директоров компании может принять решение по дивидендам за 2022. У нас нет официального рейтинга по компании.Атон

Windfall Tax — налог на сверхприбыль. Его параметры, условия и какие компании заплатят Минфину.

- 24 апреля 2023, 08:01

- |

🟡 Многие понимают, что наш бюджет испытывает трудности и его необходимо наполнять всевозможными способами. Минфин использует различные финансовые рычаги (выход на долговой рынок — ОФЗ, продажа золота и юаней из ФНБ), но одним из главных является налоговый. Как вы могли заметить, повышение НДПИ (налог на добычу полезных ископаемых) для различных отраслей в этом году уже состоялось (причём некоторые заплатили разовый уже в прошлом и будут платить в этом: Газпром, Алроса), это не считая того, что повысили процент на акцизы, штрафы, пошлины, тарифы и сборы. Windfall Tax — совсем другая история.

📄 Законопроект по налогу пока ещё не опубликован, но у заинтересованных лиц он уже есть на руках, его обсуждают различные издания и комментируют известные личности в финансовых кругах. Налоговой базой для Windfall Tax будет превышение средней арифметической величины прибыли за 2021 год и за 2022 год над прибылью за 2018 и за 2019 годы. К плательщикам налога отнесены российские компании, а также иностранные, которые ведут деятельность в России. Конечно, есть исключения, не будут платить:

( Читать дальше )

Рубль, Сбер, ГП, ВТБ, ГМК, Ара, Яндекс, ВК, ЛСР

- 23 апреля 2023, 00:10

- |

ВТБ 00:10:58, ГМК 00:13:24, Аэрофлот 00:15:42,

ЛСР 00:19:04, Яндекс 00:19:31 ВК 00:24:32

Дивидендная неделя на российском рынке: Сбер, Лукойл, Норникель, ТМК / Новости финансового рынка

- 22 апреля 2023, 16:35

- |

Россия осталась крупнейшим поставщиком газа Китай. Что будет с ключевой ставкой? Прибыль банковского сектора России в марте 2023г.

Ожидается снижение дивидендов Норникеля по сравнению с прошлыми годами - СберИнвестиции

- 21 апреля 2023, 19:37

- |

Производство никеля ожидаемо упало на 9% год к году из-за плановых ремонтов на заводах компании. Однако выпуск меди вырос на 19% год к году, а металлов платиновой группы (МПГ) — палладия и платины — на 4%. Рост производства меди объясняется низкой базой первого квартала 2022 года. Выпуск МПГ увеличился за счёт переработки из незавершённого производства, увеличения содержания МПГ в добытой руде и выхода Норильской обогатительной фабрики на проектную мощность.

Норникель подтвердил производственные планы на этот год. Компания ждёт, что производство никеля снизится примерно на 5%, а палладия — на 11%.

На наш взгляд, операционные результаты Норникеля существенно не повлияют на котировки. Важным событием для компании станет решение совета директоров по дивидендам за прошлый год. Учитывая опыт прошлых лет, мы полагаем, что это произойдёт до конца апреля. Мы ждём существенного снижения дивидендов по сравнению с прошлыми годами и сохраняем нейтральный взгляд на акции компании.СберИнвестиции

❗❗❗ КАК ИЗМЕНИЛСЯ НАРОДНЫЙ ПОРТФЕЛЬ В МАРТЕ?

- 21 апреля 2023, 19:29

- |

Предыдущие части прожарки Народного портфеля за февраль:

Отметим общую тенденцию: на фоне роста доли Сбербанка в портфелях российских инвесторов, доли других компаний заметно упали!

🏦 Сбербанк (#SBER)

Доля увеличилась с 35,5% до 40,4% (с учетом Сбербанк АП)

Сегодня еще налили позитива: доля нерезидентов в акциях Сбербанка снизилась до 1/3, а Греф ожидает рекордные дивиденды в 2023 году.

В целом, все так, как мы и писали до этого! Зеленый молодец!

⛽ Газпром (#GAZP)

Доля упала с 22% до 20,6%

Газпром сейчас под давлением газовой конъюнктуры. Мы писали об этом в прошлый раз. Видимо, инвесторы нас услышали и занесли деньги в Сбер вместо Газпрома

⛽ Лукойл (#LKOH)

Доля упала с 10,2% до 9,5%

Лучок как был топом, так и остался! Дивиденды огонь!

💿 Норникель (#GMKN)

Доля упала с 9% до 8%

Основные тезисы по компании прописали в нашем недавнем аналитическом обзоре! Наслаждайтесь глубокой аналитикой Ranks!

( Читать дальше )

Объем дивидендов Норникеля может расстроить инвесторов - Синара

- 21 апреля 2023, 18:27

- |

При этом увеличилось производство металлов платиновой группы: палладия — на 9% к/к до 721 тыс. унций, платины — на 13% к/к до 180 тыс. унций на фоне переработки накопленных запасов, увеличения содержания МПГ в добытой руде и выхода Норильской обогатительной фабрики на проектные показатели после окончания ремонта в 4К22.

Руководство подтвердило производственный план на 2023 г., согласно которому производство никеля и палладия из-за продолжающейся модернизации активов и программы ремонта сократится по сравнению с прошлым годом на 5% и 11% соответственно. Компания рассчитывает выпустить 209 тыс. т никеля и 2485 тыс. унций палладия.

Результаты нам представляются нейтральными для котировок, так как план на 2023 г. изменений не претерпел. В скором времени ожидаем от «Норильского никеля» объявления дивидендов за 2022 г. в размере 660 руб. на акцию (дивидендная доходность составит 4%), который может разочаровать инвесторов. Наш рейтинг по акциям эмитента — «Держать».Смолин Дмитрий

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал