мтс

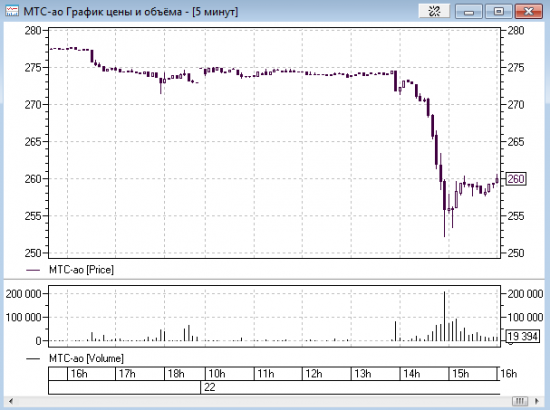

Акции Системы и МТС рухнули на заявления о санкциях Евтушенкову

- 22 июня 2018, 16:07

- |

Сами представители компании ничего подобного не получали.

Меж тем 5 июля последний день для получения дивидендов по МТС, размер которого определен в 23,4 рублей на 1 акцию или 9% доход на акцию.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

АФК Система, МТС - конгрессмены США попросили ввести санкции против Евтушенкова

- 22 июня 2018, 13:59

- |

В запросе отмечается, что Евтушенков был упомянут в представленном в конце января 2018 года «кремлевском докладе» наряду с остальными российскими миллиардерами, а акции подконтрольного АФК «Система» сотового оператора МТС торгуются на Нью-Йорскской фондовой бирже.

Мы настоятельно призываем Министерство финансов и Государственный департамент при содействии остальных органов исполнительной власти оперативно провести расследование деятельности Владимира Евтушенкова, холдинга АФК «Система» и МТС и — если это будет признано необходимым — ввести против них

( Читать дальше )

Рынок нефти закладывает промежуточное решение ОПЕК

- 22 июня 2018, 11:53

- |

В США торги закончились новым снижением, но это скорее выглядит как продолжение боковой динамики. В Азии в плюсе Гонконг и китайские материковые индексы. Япония снижается, утренние данные по инфляции показали стабильные 0,7%.

На долговых рынках стабилизация, среди европейских бумаг покупки в «периферийных» бумагах, доходности по американским 10-леткам немного сократились, подойдя к 2,91%.

Нефть продолжает радовать волатильностью, резко уйдя к $74 за баррель Brent. Встреча ОПЕК+, судя по всему, принесёт увеличение добычи не более чем на 500-600 барр/сутки и это начинает закладываться рынком.

Драгметаллы остановили снижение, в платине и серебре технические уровни чрезвычайно благоприятны для среднесрочной покупки.

Промышленные металлы в смешанной динамике.

Продовольствие в смешанной динамике: сегодня колониальные товары в минусе, зато в плюсе соевые и кукуруза.

Важной статистики сегодня мало, отметим только данные по индексам деловой активности в сфере услуг и производстве в Германии и в целом по еврозоне.

( Читать дальше )

Ленивый инвестор: МТС

- 21 июня 2018, 18:32

- |

Добрый день!

Покупка МТС (MTSS), 274 руб, 5% от портфеля

Телеграмм-канал: tlgg.ru/investp

Группа Вконтакте: vk.com/investp

Портфель «Ленивый инвестор» в реальном времени:

intelinvest.ru/public-portfolio/9143/?ref=17237 (самая полная картина)

smart-lab.ru/q/watchlist/Stels/2345/ (без облигаций, купонов, дивидендов и закрытых сделок)

Пост для «Новичков Ленивого инвестора»

smart-lab.ru/blog/445717.php (это важно)

P.s.

Стратегия рассчитана на долгосрочного инвестора с горизонтом инвестирования от 5 лет. Ожидаемая долгосрочная среднегодовая доходность от 15%.

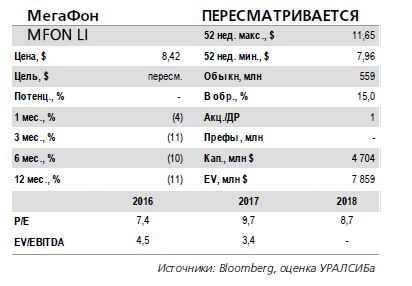

Финансовые показатели МегаФона находятся под давлением последние кварталы

- 21 июня 2018, 17:38

- |

На момент выхода отчетности «МегаФон» продолжал консолидировать результаты Mail.Ru Group на основании владения 63,8% ее голосующих акций. С учетом этого совокупная выручка объединенной компании выросла на 6,1% (г/г) до 91,5 млрд руб. Маржа на уровне OIBDA по выручке снизилась на 2,5 п.п. и составила 34,7%.

Тем не менее экономический интерес «МегаФона» в Mail.Ru Group составляет лишь 15,2%, и сводные данные отчетности по-прежнему нерепрезентативны. При анализе инвестиционной привлекательности компании мы по-прежнему ориентируемся отдельно на рыночную стоимость пакета в Mail.Ru и результаты телеком-сегмента «МегаФона».Выручка непосредственно телеком-сегмента «Мегафона» прибавила 2,6% (г/г) до 76,5 млрд руб.

Выручка телеком-сегмента «Мегафона» в России, в свою очередь, прибавила 2,6% (г/г), до 75,4 млрд руб. Выручка «МегаФона» от предоставления услуг мобильной связи в России прибавила 2,6% (г/г) до 63,3 млрд руб., при сокращении мобильной абонентской базы на 1,4% (г/г) до 74,5 млн. Выручка «МегаФона» от продажи оборудования и аксессуаров в России снизилась на 1,4% (г/г) до 5,6 млрд руб., а от услуг фиксированной связи выросла на 6,2% (г/г) до 6,4 млрд руб.

Маржа OIBDA всего телеком-сегмента «Мегафона» прибавила 1 процентный пункт (г/г) до 40% (сам показатель вырос на 5,3% (г/г) 30,6 млрд руб.). Улучшение маржи, как и у основных конкурентов оператора, в значительной мере связано с изменениями в стандартах МСФО (к примеру, на фоне капитализации расходов на привлечение абонентов). Без учета новых стандартов маржа OIBDA «Мегафона» прибавила бы лишь 0,2 процентных пункта год к году.

Долговая нагрузка телеком-сегмента «Мегафона» в терминах Чистый долг/12 мес. OIBDA сократилась с 1,91 до 1,88 (г/г). Компания не платит дивиденды и постепенно распродает непрофильные активы, что позволяет снижать долг. Оператор сообщил, что в ближайшее время через цепочку сделок продаст часть пакета Mail.Ru (11 500 100 акций класса «А», составляющих 5,23% экономической доли и дающих 58,87% голосов) за $247,5 млн и потеряет контроль над интернет-компанией. Вырученные средства – примерно полтора года инвестиций в рамках исполнения закона Яровой.

Прогнозы менеджмента на 2018 год остались неизменными: стагнация или небольшой рост сервисной выручки, нулевая динамика OIBDA (121,9 млрд руб.) и CAPEX в размере 75-80 млрд руб. Формально, на фоне продажи непрофильных активов и накопления средств на счетах, компания может вернуться к выплате дивидендов по итогам 2018 года (то есть в 2019 году), но решение совета директоров в этом отношении после смены структуры собственников не очевидно.

Наши прогнозы и рекомендации

( Читать дальше )

Среди российских бумаг интересная картина наблюдается в МТС, "АЛРОСА" и "ФСК ЕЭС"

- 21 июня 2018, 13:50

- |

В США день вчера закончился разнонаправленным изменением основных индексов, в Азии с утра продажи продолжаются, но сравнительно небольшие. Эскалация торговых войн продолжает довлеть над рынками акций: ЕС и Россия вчера также ответили введением пошлин со своей стороны. Правда, в этих случаях цена вопроса меньше, чем в отношениях США и Китая, но главное в другом — старт войны пошлин как возможное начало эпохи протекционизма — очень плохой предвестник для мировой торговли и вызывает воспоминания о механизме запуска Великой Депрессии. Конечно, сейчас монетарная сфера выглядит существенно иначе, но и кризисные процессы могут найти другие ходы.

Среди российских бумаг интересная картина в МТС, «АЛРОСА» и «ФСК ЕЭС». Несмотря на то, что по МТС не исключена просадка к 260 руб., высокая и подтверждённая на ближайшую перспективу динамика дивидендных выплат делает набор длинной позиции целесообразным даже от текущих уровней.Люшин Андрей

«Локо-Банк»

Внутри диапазонов

- 21 июня 2018, 13:05

- |

В США торги закончились разнонаправленно. В Азии продажи – медведи снова в силе на фоне разворачивающихся торговых войн. В плюсе Япония, хорошая статистика по покупкам облигаций со стороны нерезидентов поддерживает оптимизм.

На долговых рынках умеренный негатив, доходности по американским 10-леткам растут, вновь практически вплотную подойдя к 3%.

Нефть после данных по запасам ушла ненадолго вниз, в соответствии с резко выросшими запасами нефтепродуктов, но затем после маленького подъёма снова резко провалилась глубже..Встреча ОПЕК+ формирует вокруг себя очень противоречивый фон, но, судя по всему, увеличение добычи более чем на 500-600 барр/сутки будет воспринято как повод для продаж и выход из канала вниз, а меньший рост квот – как повод для сохранения на текущих уровнях.

Драгметаллы умеренно просели, в платине технические уровни чрезвычайно благоприятны для среднесрочной покупки.

Промышленные металлы остаются в минусе.

Продовольствие в смешанной динамике: покупают колониальные товары.

( Читать дальше )

МегаФон. Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем достаточно хорошую динамику

- 19 июня 2018, 10:07

- |

Рентабельность по OIBDA в телекоммуникационномсегменте может составить 39,1%.

В четверг, 21 июня, МегаФон (MFON LI – рекомендация пересматривается) представит отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем достаточно сильную динамику с учетом опубликованных ранее хороших результатов других операторов «большой тройки»: МТС (MBT US – ПОКУПАТЬ) и Veon (VEON US – ПОКУПАТЬ). В частности, без учета консолидации операций Mail.Ru, но с учетом консолидации результатов Евросети (сделка с Veon была закрыта в конце февраля) мы ожидаем, что выручка МегаФона увеличится на 8% (здесь и далее – год к году) до 80,7 млрд руб. (1,4 млрд долл.), а OIBDA – на 9% до 31,6 млрд руб. (555 млн долл.), что предполагает незначительное (на 0,1 п.п.) увеличение рентабельности по OIBDA – до 39,1%. С учетом консолидации операций Mail.Ru мы прогнозируем выручку на уровне 97 млрд руб. (1,7 млрд долл.) и OIBDA в размере 35,8 млрд руб. (630 млн долл.).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 19 июня 2018, 09:17

- |

Долг компаний по бондам достиг рекордных 6,7 трлн рублей

Задолженность российских компаний по облигационным займам на конец I квартала 2018 г. достиг рекордных 6,7 трлн руб., говорится в аналитическом обзоре РАНХиГС и Института Гайдара. В январе-марте компании разместили бонды на 132 млрд руб., это на 34% больше, чем за аналогичный период прошлого года. В прошлом году российские компании-эмитенты разместили облигации на $43,3 млрд (около 2,5 трлн руб.), это рекордные объемы с 2013 г., когда компании выпустили бонды на $74,3 млрд (подсчеты Thomson Reuters). Большие заимствования обеспечили эмитенты из нефтегазового сектора: «Роснефть( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал