капитал

Капитал, который нельзя отнять

- 11 мая 2022, 12:21

- |

Идеальный путь достижения FIRE я представляю следующим образом: накопление финансовой подушки безопасности комфортного размера, поиск любимого дела (если такого ещё нет), постоянная работа над увеличением своих доходов и на фоне всего этого — формирование инвестиционного капитала.

Мне не очень нравится путь экстремально раннего достижения FIRE во что бы то ни стало, когда соглашаются на жутко нелюбимую, но высокооплачиваемую работу или когда ударяются в тотальную экономию, лишая себя комфортной жизни здесь и сейчас. Этот вариант плох тем, что если вдруг «черный лебедь» лишит разом всех накоплений или существенной их части, то будет очень обидно за скучно прожитые годы и отложенную на потом жизнь.

Я нахожу баланс в том, чтобы при увеличении своих доходов не увеличивать норму сбережений в % соотношении, а оставлять её на прежнем уровне. Такой подход уменьшит сожаления об упущенной возможности использовать свои сбережения в случае неблагоприятного исхода (потеря капитала или здоровья), но позволит достигнуть FIRE или иметь существенный денежный запас и комфортный уровень жизни в будущем, если всё будет хорошо.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 28 )

СТРИМ УЖЕ ЧЕРЕЗ ЧАС

- 06 мая 2022, 13:06

- |

Друзья, хотели бы напомнить вам, что в эту пятницу, 6 мая в 14.00 Мск здесь в нашем telegram-канале t.me/ricom_trast пройдёт традиционный Прямой эфир от ИК «РИКОМ-ТРАСТ».

В рамках эфира с Олегом Абелевым подведём итоги торговой недели на российском фондовом рынке, обсудим наиболее важные события и новости, поговорим о ближайших перспективах и, конечно, в завершении онлайн-мероприятия каждый слушатель сможет задать свой вопрос 🔥

Ссылка на вступление будет опубликована на канале за 5 минут до начала.

✔️Кстати, уже сейчас вы можете написать свои вопросы (ниже в комментариях), и мы зададим их Олегу в первую очередь.

Российские банки - Миноритарные Акционеры - МНОГОКРАТНОЕ РАЗМЫТИЕ

- 05 мая 2022, 11:09

- |

Распростренению российского капитала во всем мире будет поставлен запрет.

С одной стороны, это инициатива, так называемого, Запада по вполне понятным причинам.

Ukraine: EU agrees to exclude key Russian banks from SWIFT (europa.eu)

Ukraine-Related Sanctions Regulations, 31 C.F.R. part 589, and renaming the regulations the Ukraine-/Russia-Related Sanctions Regulations

Сбер, МКБ и Россельхозбанк без SWIFT – когда отключат все банки? Эмбарго на экспорт нефти и газа — YouTube

С друой стороны, на азиатских рынках Индия и Китай хотели бы видеть российский капитал в весьма ограниченных количествах.

( Читать дальше )

SWOT –анализ по ФосАгро

- 27 апреля 2022, 11:26

- |

Сильные стороны:

- ФосАгро — холдинг с крупной вертикально-интегрированной структурой, полного цикла производства фосфорсодержащих минеральных удобрений от добычи фосфатного сырья до конечных продуктов (удобрения, кормовые фосфаты, фосфорная кислота);

- Компания занимает первое место в Европе и третье в мире по производству фосфорсодержащих удобрений;

- Обладает самой широкой по региональному охвату и количеству пунктов присутствия сетью дистрибуции минеральных удобрений, к услугам которой обращаются аграрии из удаленных и труднодоступных районов России;

- Удельная себестоимость производства Фосагро – одна из самых низких в мире;

- Компания органически наращивает своё производств;

- Прозрачная и лояльная дивидендная политика (текущая ситуация как исключение).

( Читать дальше )

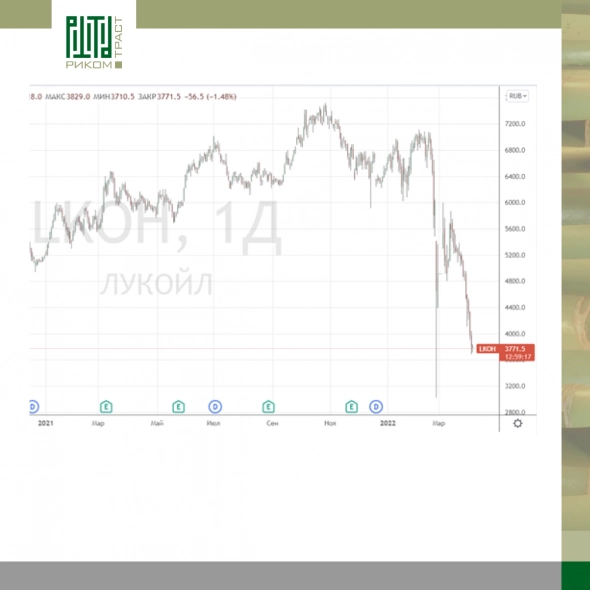

Лукойл: рост на 10-12% на горизонте нескольких месяцев

- 25 апреля 2022, 11:05

- |

#прогнозыриком

Отдельно стоит выделить бумаги Лукойла: несмотря на то, что бумаги по-прежнему находятся под давлением продавцов, а с начала апреля акции упали на 33% 🔥мы видим потенциал роста и покупки бумаги на локальном минимуме. Очевидно, что бумаги сейчас весьма сильно перепроданы. Без учета февральского снижения уровень технической перепроданности в бумагах ЛУКОЙЛа сейчас остается максимальным с момента старта пандемии в 2020 г.

Ясно, что ✔️одним из поводов для распродаж в последние дни стал уход Вагита Алекперов с поста президента компании, но в собственниках он остается, а уход связан сугубо с персональными санкциями и нежеланием мешать развитию Лукойла. По словам г-на Алекперова, он не собирается уезжать из России.

💼Мы видим вероятность роста на 10-12% на горизонте нескольких месяцев и рекомендуем наращивать свои позиции в бумагах ЛУКОЙЛа.

( Читать дальше )

Куда вложить?

- 25 апреля 2022, 06:08

- |

Добрый день! Прошу посоветовать более опытных товарищей в вопросах распоряжения финансовыми активами.

Коротко и по сути:

Инвестиционную деятельность только начал. Планы — долгосрок — 10-20 лет на пенсию/детям на подъем (сейчас 32 года). Доход стабильный ~80 тр/мес. Откладываю скромно 10-20 тр/мес. За 1,5 месяца своей инвестиционной деятельности в портфеле 55 тр. Ибо семья, ребенок и тд.

Из обязательств — ипотека 17,5 тр/мес. еще лет 17-18 платить. Для единовременного полного погашения надо 1,8 млн.

В июне-июле продам первую свою недвижимость на ~ 1,2- 1,5 млн. Продаю пока цены высокие, ипотека по ней почти погашена (примерно тыс 40-50 осталось)

Вопрос как распорядиться?

- Частично погасить текущую ипотеку с уменьшением срока — там до декабря 2023 полностью выплачиваю, возможно сентябрь-декабрь 2022 г еще получится поднять около 300-400 тыс до полного погашения.

- Деньги с продажи недвиги запустить в инвест портфель.

- Не продавать, оставить на сдачу в аренду.

( Читать дальше )

Кого кредитует РФ прямо сейчас?

- 21 апреля 2022, 13:14

- |

Накануне стало известно о том, что дружественные страны получили от России в марте более 81,5 млрд. рублей госкредитов. Получатели займов не раскрываются. По мнению экспертов, это могут быть Иран и Белоруссия, а также некоторые страны Африки или Венесуэла. По плану, опубликованному казначейством, в этом году Россия намерена выдать кредитов почти на 375 млрд. рублей.

Отметим, что выдача госкредита не зависит от текущей ситуации, как это ни странно. Есть кредитные линии, есть планы государственных заимствований и кредитования по программам, по кредитным линиям. Речь идет о дружественных странах, поэтому в их отношении Россия обязана соблюдать эти обязательства в рамках кредитных договоров. Плюс надо понимать, что выдача кредитов сегодня таким странам несет не только экономический, но и политико-идеологический характер.

Подробнее о валюте, в которой были произведены эти выплаты тут

Подорваное доверие к инвестициям

- 19 апреля 2022, 14:11

- |

Встретил на Смартлабе резонный вопрос:

«Почему когда рынок на хаях со всех утюгов слышится „даешь сбер по 600 руб к концу года, покупай — дешевле не будет“?

Если говоришь знакомым, что не инвестируешь, на тебя смотрят как на идиота.

А вот когда рынок на лоях и все дешево, со всех утюгов кричат „на хрен эти акции“

Когда говоришь, что покупаешь голубые фишки — на тебя смотрят как на идиота))».

Действительно, почему умолкли призывы к инвестициям, когда рынок упал на дно? Ведь это хорошее время для покупок. Идеальное. Такие возможности бывают раз в десятилетие.

Так как сам призывал к инвестициям и вкладывался, то отвечу на этот вопрос. Причина, по которой сейчас буду отговаривать людей от инвестиций, заключается в том, что подорвано доверие. Особенно это проявляется относительно зарубежных активов, европейских и американских. Эти люди учили нас жить, а на самом деле, они оказались теми самыми «жуликами и ворами», которых не там искал их воспитанник Навальный.

( Читать дальше )

Санкции против Сбера. каким будет максимальный эффект от потери дочек на Западе.

- 15 апреля 2022, 22:24

- |

Многие сейчас нагоняют жути, что банковский сектор потеряет половину капитала, но мы же понимаем их желание приобрести хороший актив по смешной цене. А может ценник и так слишком смешной? Мне было интересно какие потери Сбер может понести в связи с санкциями и заморозкой активов на Западе: США, Великобритания, ЕС, Япония, Украина ...

Что накопал? под санкции попали следующие активы:

1. Сбер ЕС активы = € 7 млрд (535 млрд.р !) со слов руководства Сбера — это менее 1,3% активов … как говорят бухгалтера бьет (общие активы банка 41 трлн.р).

2. Сбер CIB США + Великобритания (с головным офисом в Москве), бывший Диалог Тройка, как его называли отмывочная Российских капиталов, был куплен 1 млрд баков (80 млрд.р), как мы понимаем под раздачу он попадет частично.

3. Сбер Казахстан активы = 2,8 трлн тенге (500 млрд.р), капитал 260 млрд. тенге (46 млрд.р). Сбер в Казахстане распродает свои активы и уходит из страны. на часть активов уже есть покупатели.

( Читать дальше )

Инвестиции в зазеркалье

- 15 апреля 2022, 15:41

- |

Мир финансов ушел в зазеркалье.

Лучшей инвестицией по состоянию на апрель 2022 года признан, словами ведущего передачи «Поле Чудес» Леонида Якубовича, «АВТОМОБИЛЬ»!!!

Этот пассив, кошмар рационального инвестора обернулся двукратным ростом! Тогда, как вложения в акции в, особенности, в американский индекс SNP&500 обернулись для российского инвестора катастрофой. Зарубежные акции для российских инвесторов заморожены, а простыми словами «украдены».

Настоящими жуликами и ворами оказался западный мир. Мир зазеркалья, в котором борцы за правду, оказываются лжецами, Жулики спонсируют Навального на поиск местных жуликов, которые, в свою очередь, как Буратины закапывают деньги на западном «Поле Чудес». Они все нормальные?

Уже скоро слово «инвестиции» станет ругательным.

ETF заморожены под предлогом того, что нет моста между НРД и Euroclear. Сбербанк даже не дает никаких комментариев, что будет с их фондом SNP&500. Причем получается, что зарубежом заблокировали средства российских инвесторов, у нас заблокировали их счета. В итоге блокируют и забирают деньги одни люди с обоих сторон, а теряют другие! Вот это схемы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал