инфляция

Обвал на фондовых рынках. Причины и новые крупные ставки. Паники пока ждать не стоит.

- 11 октября 2018, 20:21

- |

- комментировать

- ★3

- Комментарии ( 13 )

В России резко подскочила инфляция что ждать до конца года?

- 07 октября 2018, 11:32

- |

Рост потребительских цен — инфляция — в России в сентябре резко ускорился — до 3.4 процента в годовом выражении и на 0.2 процента — в месячном, показали сегодняшние данные Росстата. Цифры на десятую долю процента превысили прогнозы экономистов. Базовая инфляция, то есть не учитывающая влияния административного регулирования и сезонных изменений, в сентябре ускорилась до 2.8 процента с 2.6 процента в августе, также превзойдя прогнозы аналитиков.

Продовольственная инфляция

Цены на продовольственные товары повысились на 2.5 процента после роста на 1.9 процента в августе. Без учета плодоовощной продукции продовольственные товары подорожали также на 2.5 процента против роста на 1.7 процента месяцем ранее. Так, морковь в сентябре подешевела на 27.2 процента, свекла – на 26 процентов, картофель – на 19.2 процента, лук – на 15.2 процента, яблоки и виноград – на 12.1 и 10.2 процента соответственно. Однако цены на апельсины подскочили на 12.1 процента, лимоны – на 4.7 процента, огурцы – на 4.5 процента. Пшено подорожало на 7.3 процента, свинина — на 3.0 процента. Отмечен рост и на другие виды мяса и мясных изделий.

( Читать дальше )

Готовьтесь к обвалу валют, акций и облигаций. Процесс начался.

- 04 октября 2018, 20:13

- |

( Читать дальше )

Кто оплачивает банкет в ОФЗ?

- 02 октября 2018, 10:05

- |

А что там у пиндосов, которые вот вот рухнут? По 10 летним трежерям доходность 3%, инфляция 2.3%, рост ВВП в последнем квартале аж 4%. Получается, занимая под 3%, пиндосы имеют положительный результат на 3.3% в год, против нашего убытка в 4%.

Моё предположение эти -4% оплачиваем мы падением курса рубля, копим потихоньку, а потом резко обесцениваем рублик под мантры санкций и общего ухудшения положения на развивающихся рынках.

Кто хорошо разбирается в этой теме, подскажите, расчёты верны или все эти показатели нельзя складывать и вычитать?

И главный вопрос — кто оплачивает банкет в ОФЗ?

Борьба с инфляцией вредит экономическому росту России

- 26 сентября 2018, 15:08

- |

Экономическая ситуация в стране остается стабильной, но роста как такого нет. Если банки не начнут увеличивать объемы кредитования, то в ближайшее время экспансию ВВП ждать не стоит.

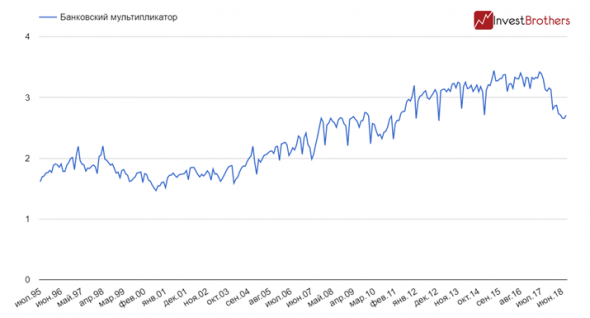

За последний год банковский мультипликатор в нашей стране заметно уменьшился. Если в июне 2017 г. он был равен 3,42, то к началу августа опустился до 2,7.

Напомним, что банковский мультипликатор характеризует степень роста количества денег благодаря кредитным организациям. Эмиссию наличных средств осуществляет в России Центральный банк, в дальнейшем коммерческие банки, получая эти средства, выдают на них кредиты, тем самым увеличивая денежную массу.

С начала 2018 г. денежная масса М2 выросла на 2,7 трлн рублей и составила 44 трлн, за это же время денежная база подросла на 1,5 трлн до 16,2 трлн. Основной рост денежной базы пришелся на вложения банков в купонные облигации Банка России.

Наличные средства с начала 2018 г. выросли лишь на 332 млрд рублей.

( Читать дальше )

Реальная инфляция и денежная масса

- 20 сентября 2018, 12:58

- |

Готовя материалы для своего инвестиционного бюллетеня по включению макроэкономических показателей, я вспомнил о такой прекрасной экономической мысли, как количественная теория денег. Хочу отметить, что принципы количественной теории разделяли многие поколения экономистов, например, Юм и Фридмен. Для общего понимания о ней хорошо написано в книге Грегори Мэнкью «Экономикс», я же ограничусь здесь простым написанием основного уравнения:

( Читать дальше )

Под другим углом.

- 16 сентября 2018, 17:12

- |

А давайте немного под другим углом взглянем на проблему инфляции. На самом-то деле так ли уж важно насколько официальная цифра инфляции отличается от реальной? Всё-таки инвестор ставит перед собой целью получение доходности, превышающей долгосрочную (накопленную) инфляцию. Для этого он в зависимости от уровня терпимости к риску, формирует портфель, где некоторая доля приходится на рисковые активы. Какая эта доля зависит от того, как инвестор переносит волатильность портфеля (риск в понимании портфельного инвестора).

А что же тогда важно? А важен инфляционный тренд. Именно он определяет многое, и главное он определяет отношение инвесторов к различным активам. А как проявляется это отношение на практике? Через изменение рыночных цен на активы, и их доходностей. Вот именно с этой точки зрения должен инвестор рассматривать инфляционную динамику: с точки зрения потенциальных потерь, и с точки зрения потенциальной прибыли. Вот что мы видим в настоящий момент времени? Мы видим усиление инфляции. Например когда я зимой-весной этого года дисконтировал денежные потоки компаний, взяв за основу ставки дисконтирования бескупонную доходность гос. облигаций, доходность пятилетних бумаг, или тех что должны были погашаться через пять лет, составляла 6,68 годовых. А вот недавно я с одним молодым человеком пробовал по его просьбе вычислить справедливую стоимость Ашинского метзавода (мы, кстати, так ещё и не собрались с духом завершить оценку компании), то доходность пятилеток составила уже 8,9%. Что это значит при оценки акций методом дисконтирования? Это значит, что при прочих равных фактор ставки будет влиять на итоговую оценку в сторону понижения справедливой стоимости компании. Как будет действовать ЦБ в случае усиления инфляции? Именно так как он действует в настоящее время, повышая ключевую ставку на 25 базисных пунктов. Как это отразится на рыночной стоимости уже обращающихся облигаций? В зависимости от срока, оставшегося до погашения. Более короткие бумаги будут реагировать не слишком остро, не слишком снижаясь в цене, а вот более длинные облигации довольно сильно подешевеют. Хотя инвесторы и требуют более высокой доходности на облигации конкретной страны в случае если они видят значительные страновые риски, тем не менее, если облигации эмитированы надёжным заёмщиком, то на котировки таких облигаций в большей степени будет влиять политика процентной ставки, реализуемая ЦБ. Если ЦБ реагирует на усиление инфляции повышением ключевой ставки, то как поведут в таком случае компании, желающие разместить облигационный заём, и потенциальные облигационеры? Компания будет размещать новый выпуск облигаций под более высокую ставку потому, что под более низкую покупатели в условиях более высокой инфляции покупать облигации не захотят. То есть эффективная (равновесная) процентная ставка будет уже другой. Что случится с ценой среднесрочных и долгосрочных облигаций, выпущенных раньше? Их цена начнёт снижаться потому, что часть инвесторов будет выходить из этих бумаг, и перекладываться в более доходные, новые выпуски, а цена на старые будет снижаться до тех пор, пока доходность по ним не сравняется с эффективной процентной ставкой. То есть на стоимость облигаций будут влиять не столько риски инвестирования в конкретный рынок, сколько политика процентных ставок ЦБ. Здесь более тесная взаимосвязь. Облигации котируются в зависимости от процентной политики регулирующего органа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал