деньги

Как заиметь большие деньги ! (пост 164)

- 28 июля 2021, 20:08

- |

Развитие информационных технологий открыло неограниченные возможности. для смердов Зарабатывать в сети может каждый – здесь представлено огромное количество способов и вариантов работы.

Но сначала анекдот:

Провели интернет в психушку. Через неделю в ней оказалось несколько известных блогеров!

Итак советы от Hamster как заработать первые n млн рублей! Ровно столько у меня крутится сегодня на бирже!

Чтобы их заработать, надо правильно себя вести и правильно мыслить! Об этом сейчас и поговорим:

1. Учитесь на чужих ошибках. И не повторяйте их. Кстати, на своих тоже учитесь и не повторяйте их.

Ошибка начинающего рублевого миллионера ( рублевого) состоит в том, что он хочет все и сразу. Но так не бывает. Или бывает, но вам надо нарушить УК РФ.

Лично я начал свой путь к 8 миллионам со сбора бутылок. Утром рано до работы на дядю я вставал и шел в лес с французским бульдогом. Мы обходили все злачные места и я набивал бутылками абалаковский рюкзак, с которым ранее ездил в горы за туманом. За туманом вам не советую ездить. Тогда было время романтики и был такой тренд, сейчас его нет. Вот это и была моя

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 28 )

Семейный бюджет - полезный инструмент или очередное "задротство"?! Готовая табличка с автоматической аналитикой.

- 28 июля 2021, 08:25

- |

Всем привет!

На работе выдались запарные 2 недели. Давненько не писал. Давайте это исправлять :)

Многие, проникнувшись идеей о формировании своего собственного капитала, начинают задаваться вопросом: «А с чего вообще стоит начать?!»:

- В каком банке лучше хранить свои сбережения?!

- Какого брокера выбрать?!

- В какие активы вкладываться: акции, облигации, ETF или еще что-то?!

- В какие рынки лучше вкладываться: отечественный или зарубежный?!

- И много других подобных вопросов.

Я же считаю, что перед тем, как броситься искать ответы на эти вопросы, необходимо для начала заложить фундамент вашего капитала — начать вести семейный бюджет.

( Читать дальше )

ПОТОКИ КАПИТАЛА И СТАВКИ

- 25 июля 2021, 14:07

- |

Давно уже высказал мысль о том, что США просто необходима высокая ставка, для привлечения мирового капитала

Предпосылка достаточно проста: «при демократах всегда расширяются социальные программы» — это нормальная политика для левых партий. К тому же, инфраструктурные проекты? намеченные администрацией Байдена также требует финансирования, пусть и в долгосрочной перспективе. Поэтому, уже сейчас сокращаются военные расходы (вывод войск из Афганистана, Ирака и т.д.), и внедряется план повышения налогов. Но этого все-равно мало, и часть будет финансироваться за счет долга, доходность по которому должна быть конкурентоспособной. Конечно, рост государственных расходов = рост внутренних заимствований, а это вытесняет внутренние сбережения, которые уже давно сильно ниже внутренних инвестиций, т.е. США стали зависимы от внешних займов.

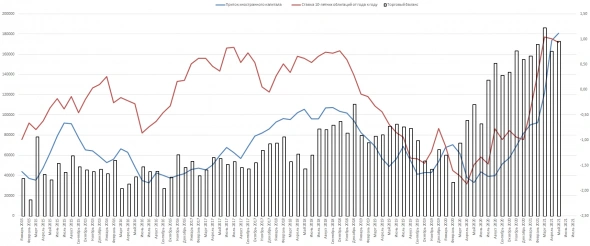

На картинке:

Синяя линия — нетто приток иностранного капитала, показатель нанесен кумулятивно, т.е. накопления от месяца к месяцу.

Красная линия — годовая динамика доходности 10-летних облигаций.

Столбики — дефицит торгового баланса, нанесен инверсионно (*-1) для наглядности корреляции.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 23 июля 2021, 10:36

- |

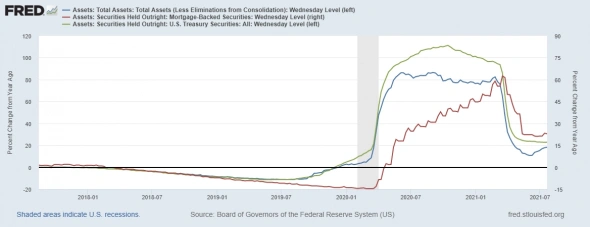

На неделе баланс ФРС вырос на 39 млрд долларов

Синяя линия — баланс ФРС от года к году.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Синяя линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним, и если в том году была необходимость, обусловленная пандемией, то откуда она берется сейчас. Продолжающийся выкуп ипотечных бумаг поддерживает рынок недвижимости.

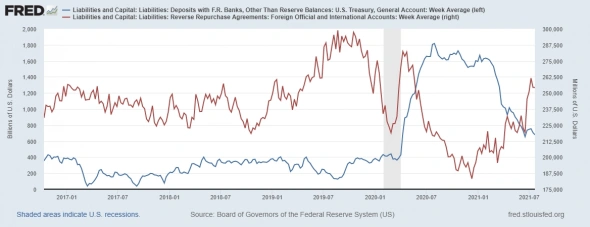

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Сею разумное доброе знание (пост 159)

- 18 июля 2021, 22:50

- |

Начальные классы, от 7 до 12 лет потребуется 300-500 тысяч рублей в год. Затраты на школу, на секции, на гаджеты, на эко еду, брендовые кроссовки, одежда и прочая амуниция. Из игр- квадроцикл, велосипед, поездки за границу в диснейленд ( или как он там называется).

В возрасте от 12- до 16 и старше — уже нужно как минимум миллион рублей в год. Сами понимаете, запросы растут, репетиторы, учителя, фитнесы, болезни, реабилитации, зубки, ставить прикус, очки, исправление зрения, секции и т.д.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 16 июля 2021, 14:27

- |

В «Бежевой книге» ФРС отметила уверенное восстановление деловой активности в США в мае-июне. Но отмечается, что присутствуют сбои предложения, т.е. нехватка материалов и рабочей силы, а также логистические сбои все еще тормозят деловую активность и оказывают инфляционное давление. Перспективы спроса остаются позитивными. Также ФРС отметило, что строительный сектор остывает, а кредитование хоть и выросло, но незначительно.

Стоит сказать, что данный отчет крайне важен для оценок дальнейших действий ФРС, и вот что пишут в отчете по поводу инфляции: «Цены в мае-июне росли быстрее среднего, ценовое давление было широким, т.к. начал оживать сектор услуг, особенно туризм, в котором наблюдается нехватка предложения. Цены в строительном секторе, а также в логистике оставались высокими. Теме нее, многие контакты считают, что цены временны (убедила ФРС), и ожидали большего роста цен (иррациональность)».

На мой взгляд, ситуация с инфляцией предложения начинает усиливаться инфляцией спроса, и ФРС продолжит ястребиную риторику, дабы сбить инфляционные ожидания.

( Читать дальше )

Кто не понял, тот поймёт Или гульден до цугундера доведёт.

- 16 июля 2021, 09:00

- |

--------------------

По уровню оптимизма бизнеса Россия заняла предпоследнее место. FORBS

--------------------

Оснащенный солнечными батареями электромобиль Lightyear One, передвигаясь постоянно со скоростью 85 км/ч, проехал 710 км на одной зарядке. В идеальных условиях электромобиль за час самостоятельно генерирует энергию, достаточную для преодоления 12 км.

--------------------

За полгода в России выдано 936 тыс. ипотечных кредитов (+44% гг) на общую сумму 2,69 трлн руб (+74% гг) — это самый высокий показатель за всю историю российского ипотечного рынка.

Frank RG

--------------------

Средняя сумма денежного перевода из-за рубежа в пользу физлиц в Россию за год выросла почти втрое: со 153 долларов до 420 долларов в мае этого года. Всего в пользу физлиц в Россию в мае этого года перевели 255 миллионов долларов.

( Читать дальше )

Как начать инвестировать? Инвестиции для начинающих? С чего начать инвестировать?

- 14 июля 2021, 15:24

- |

Кривая доходности.

- 13 июля 2021, 01:07

- |

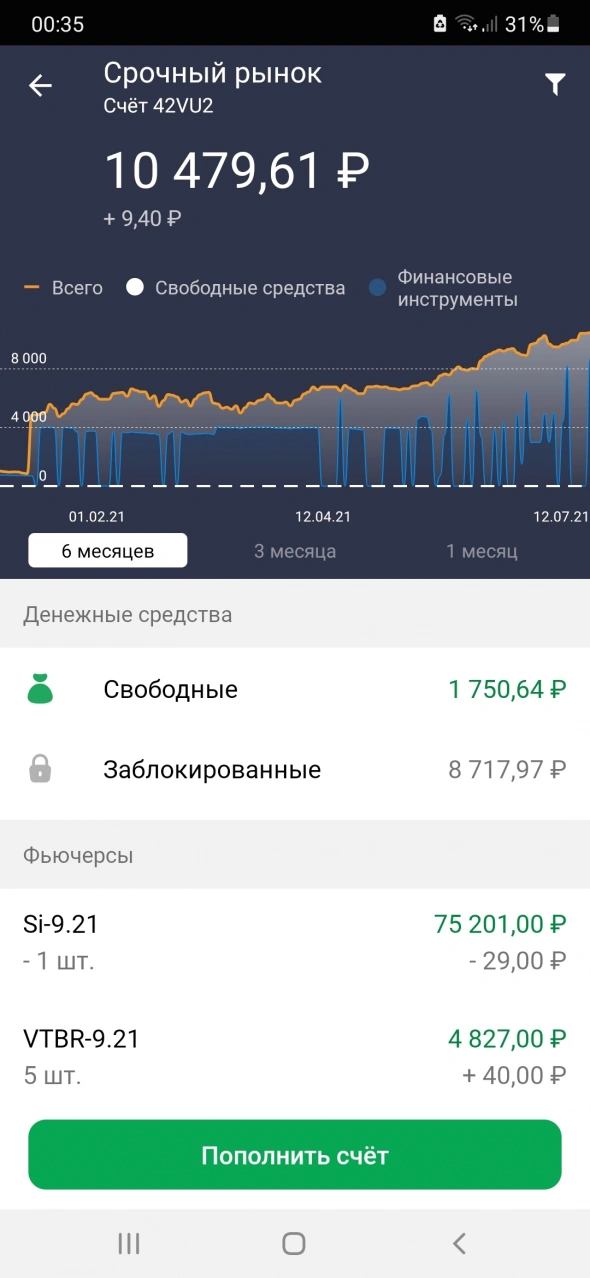

20 января кинул 4000. Было 800. Итого.4 800

Вообще я, конечно, осторожничаю. Очень не хочется обосраться. Так как рынок ломал мне пару раз рога(деньги были также маленькие, так что не обидно).

Ребя режим, убытки.

Р. S.

Прошу не путать с инвестициями.

Там всё Бейнч.

Обзор рекомендаций. Хомяки покупают $BTC. по РТС и USDRUB жду снижение.

- 11 июля 2021, 21:17

- |

#Рубль #РТС #Инвестиции

0:00 Вступление по рынку.

0:00 По фондовому рынку, что такое замедление, Дельта- Вирус в США.

2:05 Китая снижает норму резервов.

2:46 Малый бизнес уже в замедлении, но что его держит.

4:33 Шоу слив, дает советы на слив. Разберем замедление.

6:45 Все про биткоин.

8:13 Мой портфель, и направление трендов.

9:05 Все за рубль.

10:45 Ставки на рост доллара нет.

14:30 Йена в лонг… Свежий сигнал.

15:13 Кроссы с Чифом подвели, как выходить из ситуации.

16:30 Ценовое давление на Кукурузу.

20:50 Рынок РТС и 10% снижения.

22:48 Металлы, Платина, Серебро, Золото.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал