SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

волны Эллиотта

📅Доллар/Рубль (Si-6.24): еженедельное обновление

- 20 мая 2024, 22:41

- |

- комментировать

- 581

- Комментарии ( 3 )

Очередной банк стал банкротом.

- 20 мая 2024, 19:54

- |

Нет дыма без огня. Руководитель отдела глобальных исследований EWI — Мюррей Ганн показывает ключевой показатель, по обнаружению «дыма».

Еще один крах банка, еще одна низкая цена акций.

Базирующийся в Филадельфии Republic First Bank был закрыт в пятницу, а активы были проданы Fulton Bank. Republic First станет первым банкротством банка в 2024 году и явно не последним, учитывая наш прогноз волн Эллиотта для фондового рынка (так называемой экономики).

( Читать дальше )

Золото: как оценить «открытые позиции» инвесторов (перевод с elliottwave com)

- 20 мая 2024, 11:35

- |

Вот как недавние «открытые позиции» сопоставляется с предыдущими ралли золотаИнвесторы во всем мире задаются вопросом, есть ли у ралли золота еще запас энергии. Давайте рассмотрим недавние «открытые позиции» по золоту и то, как они сопоставляются с предыдущими подъемами цен.

Рост цен на золото был широким, то есть новые исторические максимумы были достигнуты не только в долларах США, но и в некоторых других валютах. Тем не менее, в начале года перспективы золота были мрачными, согласно этому заголовку (Reuters) от 5 января: «Золото ожидает недельное падение на фоне роста доллара и доходности». Ралли золота, начавшееся в начале октября, продолжалось на протяжении большей части января. Более того, даже в первой половине марта мнение о золоте оставалось негативным, что отражено в этих заголовках:

Рост цен на золото был широким, то есть новые исторические максимумы были достигнуты не только в долларах США, но и в некоторых других валютах. Тем не менее, в начале года перспективы золота были мрачными, согласно этому заголовку (Reuters) от 5 января: «Золото ожидает недельное падение на фоне роста доллара и доходности». Ралли золота, начавшееся в начале октября, продолжалось на протяжении большей части января. Более того, даже в первой половине марта мнение о золоте оставалось негативным, что отражено в этих заголовках:

Почему золото больше не является долгосрочной инвестицией (Seeking Alpha, 5 марта)Прощай, ралли цен на золото — вот что будет дальше (investing.com, 12 марта)

( Читать дальше )

Рост цен на золото был широким, то есть новые исторические максимумы были достигнуты не только в долларах США, но и в некоторых других валютах. Тем не менее, в начале года перспективы золота были мрачными, согласно этому заголовку (Reuters) от 5 января: «Золото ожидает недельное падение на фоне роста доллара и доходности». Ралли золота, начавшееся в начале октября, продолжалось на протяжении большей части января. Более того, даже в первой половине марта мнение о золоте оставалось негативным, что отражено в этих заголовках:

Рост цен на золото был широким, то есть новые исторические максимумы были достигнуты не только в долларах США, но и в некоторых других валютах. Тем не менее, в начале года перспективы золота были мрачными, согласно этому заголовку (Reuters) от 5 января: «Золото ожидает недельное падение на фоне роста доллара и доходности». Ралли золота, начавшееся в начале октября, продолжалось на протяжении большей части января. Более того, даже в первой половине марта мнение о золоте оставалось негативным, что отражено в этих заголовках:Почему золото больше не является долгосрочной инвестицией (Seeking Alpha, 5 марта)Прощай, ралли цен на золото — вот что будет дальше (investing.com, 12 марта)

( Читать дальше )

Если вы используете «фундаментальные рыночные показатели» для прогнозирования сырьевых товаров, остановитесь, выдохните и прочтите это прямо сейчас (перевод с elliottwave com)

- 17 мая 2024, 14:45

- |

В центре внимания: Многолетний бычий рынок живого скота был предсказуемым событием — если вы не использовали «фундаментальные показатели рынка», конечно.

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».

( Читать дальше )

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».( Читать дальше )

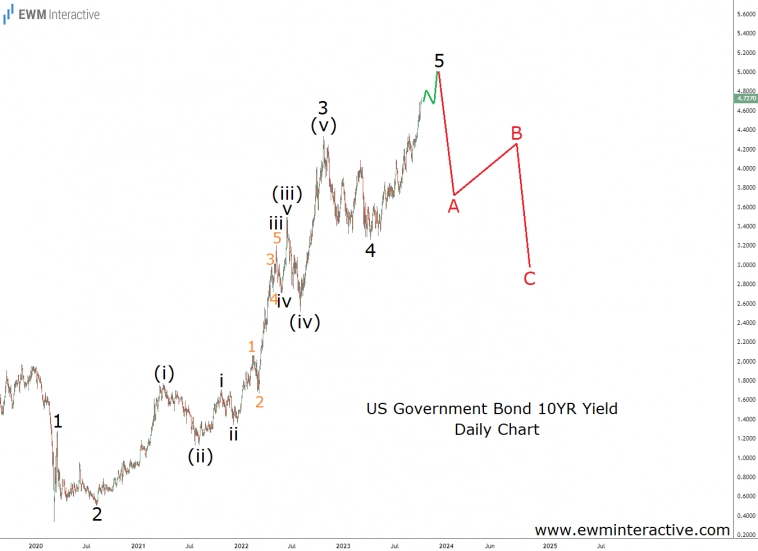

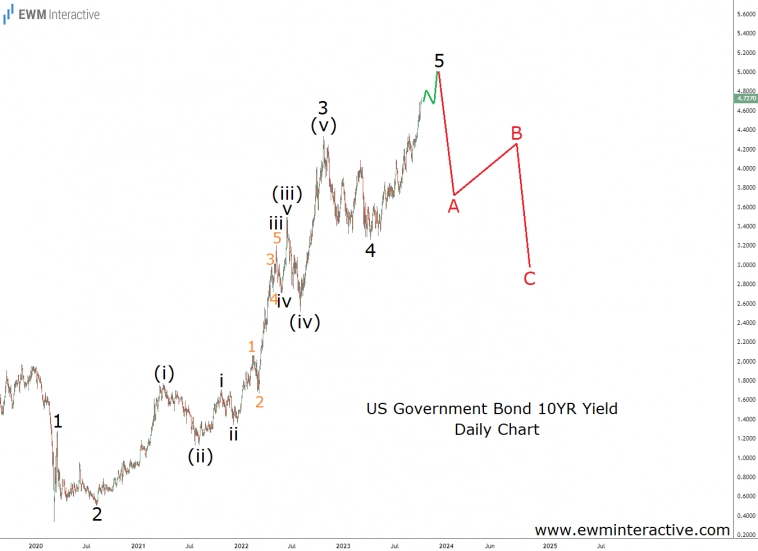

Медвежий прогноз доходности 10-летних облигаций США остается в силе (волновой анализ Эллиотта)

- 17 мая 2024, 10:49

- |

В начале октября 2023 года мы писали, что доходность 10-летних государственных облигаций США, скорее всего, достигнет пика в районе 5%, а затем опустится до 3%. Это предсказание не было основано на какой-то сложной интерпретации множества макроэкономических факторов, определяющих политику ФРС в отношении процентных ставок. Мы считаем такие попытки практически невозможными. Вместо этого наш анализ полностью основывался на приведенном ниже графике.

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

( Читать дальше )

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».( Читать дальше )

По Китаю ударили проблемы с недвижимостью и дефляция цен. Кто следующий?

- 17 мая 2024, 10:20

- |

Готовы к следующему финансовому кризису? История показывает, что они застают большинство людей врасплох. Один важный ключ к пониманию того, что может ожидать США впереди, разворачивается в Китае прямо сейчас. Вот о чем я говорю.

Несколько заголовков иллюстрируют развитие событий:

Потребительские цены в Китае переживают самое большое падение с 2009 года… (Рейтер, 7 февраля)

В Китае дефляция усиливает свою хватку (Wall Street Journal, 8 февраля)

Китай — единственная крупная экономика, переживающая дефляцию (Business Insider, 1 марта).

Да, в дополнение к мрачному виду сектора недвижимости и экономике в целом, которая потеряла часть своей жизнеспособности, Китай уже несколько месяцев сталкивается с падением потребительских цен.

Теоретик волн Эллиотта обратил внимание на это еще в феврале с помощью этого графика и краткого комментария:

( Читать дальше )

Время забирать прибыль.

- 16 мая 2024, 09:29

- |

В нашей предыдущей статье о Meta Platforms мы показали читателям, как еще в июне 2022 года анализ волн Эллиотта позволил нам опередить рост акций в 2023 году. Несмотря на недавнее падение прибыли после первого квартала, цена акций выросла еще на 34% в 2024 году и похоже, находится на пути к повторению прошлогодних показателей. Однако мы считаем, что экстраполяция недавнего прошлого в далекое будущее — опасная игра.

Когда в сентябре 2021 года акции Meta торговались выше 380 долларов за акцию, вряд ли кто-то ожидал, что она потеряет почти четыре пятых своей рыночной стоимости в течение следующих 14 месяцев. Увы, именно это и произошло. Точно так же люди теперь забывают, что заметное падение возможно даже в том случае, если акции находятся недалеко от своих рекордов. Но это возможно. Судя по графику, оно быстро приближается.

( Читать дальше )

Пандора удвоилась менее чем за год. Что теперь?

- 16 мая 2024, 09:28

- |

Когда мы писали о датском производителе ювелирных изделий Pandora A/S 8 июня 2023 года, мы сказали, что «не удивимся, если его объемы удвоятся в течение следующего года. Перенесемся в сегодняшний день: акции торгуются около 1150 датских крон, что на 109% выше цены в 550 датских крон на момент написания. Только сегодня акции выросли на 6% после того, как компания опубликовала очередной блестящий квартальный отчет о прибыли.

Благодаря сильному росту продаж Pandora противостоит недавней тенденции, когда компании, предоставляющие потребительские услуги по своему усмотрению, выпускают неутешительные прогнозы по доходам и предупреждения о прибылях. От Ulta Beauty, Lululemon и Nike до Starbucks, Yum! и даже Dollar General, компании делятся своими опасениями по поводу здоровья потребителей в США, одновременно снижая свои ожидания на предстоящий год.

Pandora c крупнейшим рынком куда входят Соединенные Штаты, ранее сегодня повысила прогноз органического роста с 6-9% до 8-10%.

( Читать дальше )

Эквивалент VIX европейского «индекса страха»: почему «тихо» означает «опасно»

- 15 мая 2024, 09:26

- |

Всего пару месяцев назад инвесторы фондовых рынков в США и Европе демонстрировали почти полное отсутствие беспокойства по поводу рисков. Однако по иронии судьбы, именно в такие моменты инвесторам следует быть наиболее осторожными. На сегодняшнем графике видно, когда наиболее вероятны всплески волатильности.

На первый взгляд, чрезвычайно низкая волатильность на финансовых рынках может показаться долгожданным событием для инвесторов.

Никаких мучительных торговых дней, бессонных ночей и т. д.

25 марта заголовок Wall Street Journal гласил:

Почему фондовый рынок в последнее время так спокоен?

В то время показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. И всего за несколько дней до этого заголовка индекс Доу-Джонса достиг рекордного уровня.

По иронии судьбы, как только крупное финансовое издание прокомментировало отсутствие волатильности, волатильность затем начала расти.

Вот более свежий заголовок («Marketwatch», 15 апреля):

Спрос на ставки на волатильность взлетел до шестилетнего максимума, поскольку «индикатор страха» Уолл-стрит достиг пика в 2024 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал