SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

волатильность

Наблюдения по рынку.

- 24 января 2014, 19:19

- |

Итак, рынок становится более интересным, мотивации смотреть за ним становится больше. Интерес прежде всего в том, что поднимается волатильность, растут размахи движений. Конечно, спекулянтам намного веселее, когда ДАКС падает на 2%, чем когда ходит туда сюда по полпроцента=).

Сразу скажу, что ничего уникального я не скажу, мои записи — это прежде всего для самого себя, чтобы оформить то, что сейчас происходит в целостную картинку в своей голове.

фртс — по-прежнему мертв. Вчера сходили на вечерке как следует, сегодня, как я и предполагал, нас выкупали через ММВБ. Однако обвал рубля не дал фьючерсу отскочить. Любопытно кстати наблюдение, что ри и си связаны линейной функцией в последние годы. В принципе, это совершенно логично, если учесть, что индекс ММВБ стоит на месте вокруг отметки 1400 пунктов. Это даже удивительно, насколько все факторы разошлись в разные стороны, которые заставляют ФРТС стоять на месте. Стоило рублю рухнуть, так индекс ММВБ начал переть вверх=))))

Сбер и тот намного лучше падает, чем фртс. Что происходит с Газпромом мне не совсем понятно, но очевидно такая его динамика «сдавливает» волатильность по фьючерсу. Сбергазовский спред в январе вообще разошелся на 10% уже почти, что, вероятно не очень нравится адептам арбитражно-корзиночных стратегий.

( Читать дальше )

Сразу скажу, что ничего уникального я не скажу, мои записи — это прежде всего для самого себя, чтобы оформить то, что сейчас происходит в целостную картинку в своей голове.

фртс — по-прежнему мертв. Вчера сходили на вечерке как следует, сегодня, как я и предполагал, нас выкупали через ММВБ. Однако обвал рубля не дал фьючерсу отскочить. Любопытно кстати наблюдение, что ри и си связаны линейной функцией в последние годы. В принципе, это совершенно логично, если учесть, что индекс ММВБ стоит на месте вокруг отметки 1400 пунктов. Это даже удивительно, насколько все факторы разошлись в разные стороны, которые заставляют ФРТС стоять на месте. Стоило рублю рухнуть, так индекс ММВБ начал переть вверх=))))

Сбер и тот намного лучше падает, чем фртс. Что происходит с Газпромом мне не совсем понятно, но очевидно такая его динамика «сдавливает» волатильность по фьючерсу. Сбергазовский спред в январе вообще разошелся на 10% уже почти, что, вероятно не очень нравится адептам арбитражно-корзиночных стратегий.

( Читать дальше )

- комментировать

- 98 | ★1

- Комментарии ( 22 )

Об оценке будущей волатильности

- 24 января 2014, 02:32

- |

В статье сравниваются различные методы предсказания будущей волатильности, приводится сравнительная табличка ошибки каждого метода, и делаются выводы о наиболее эффективных способах прогноза.

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Еще немного о волатильности на нашем рынке

- 21 января 2014, 13:17

- |

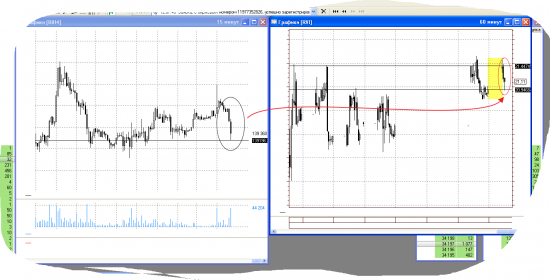

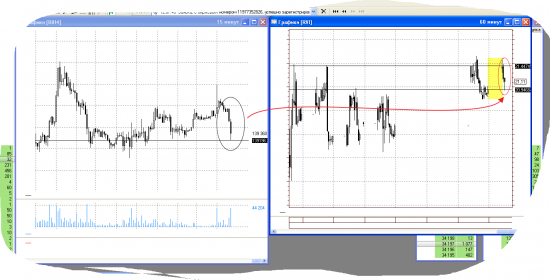

Вот еще один пример любопытной динамики волатильности на нашем рынке, при переходе через ночь с понедельника на вторник и последующих торгах. Мало того, что вола гепнула на открытии (т.е. ДО выноса РИ вверх), так еще и наблюдали ее снижение на последующем падении фьюча. Вот такая вот загадочная внутренняя жизнь у нашей рыночной волатильности… )

Как считать время до экспирации?

- 20 января 2014, 21:24

- |

Какие дни использовать в расчетах — календарные или рабочие? В пользу первого метода говорит тот факт, что биржа считает время как точное время до экспирации. Этот метод прост и понятен. В пользу второго метода свидетельствуют провалы волатильности перед выходными и праздниками.

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

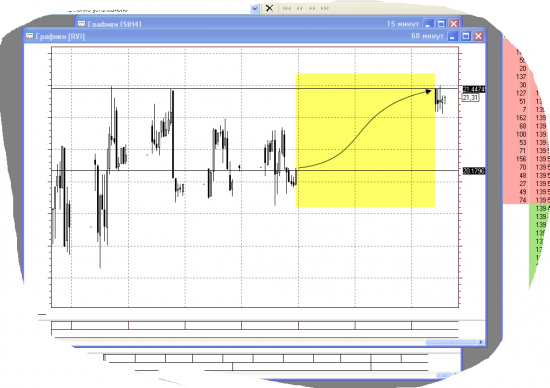

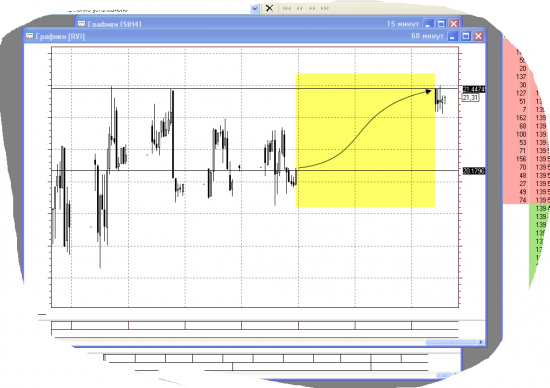

Индекс волатильности RVI, выходные и кукл. Паттерн детектед.

- 20 января 2014, 14:48

- |

Помнится Гном писал в одной из своих публикаций, что участники рынка несколько переоценивают скорость временного распада в неторговые часы и рыночное «время» в этот временной период течет медленнее. Однако, насколько верно мы оцениваем изменение волатильности в эти часы затишья? Анализ RVI (будем смотреть его, ибо он не является «вещью в себе») демонстрирует нам с завидной регулярностью повторяющийся паттерн гепа волатильности между концом текущей торговой недели (вечер пятницы) и началом следующей (утро понедельника)

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".

( Читать дальше )

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".( Читать дальше )

О волатильности

- 20 декабря 2013, 17:47

- |

Пару слов о «минимуме волы на все времена».

Вы что, не учитываете что впереди «здравствуй елка новый год»? По факту дней до экспирации сильно меньше. Это раз.

Прошлого года не ожидается, с его решениями по бюджету. Наша биржа будет вяло работать после НГ, рисков гэпа мало. Это два.

Продажа 140 пута и 145 колла дает минимум 2500п. То есть прибыльный рендж для продажи волы: 137.5 — 147.5. До 15 января. Думаете мало? Я так не думаю. Вполне можно продавать, на прицел с легким пирамидингом в случае выхода за диапазон.

Так что все нормально. Релакс энд тета )

Вы что, не учитываете что впереди «здравствуй елка новый год»? По факту дней до экспирации сильно меньше. Это раз.

Прошлого года не ожидается, с его решениями по бюджету. Наша биржа будет вяло работать после НГ, рисков гэпа мало. Это два.

Продажа 140 пута и 145 колла дает минимум 2500п. То есть прибыльный рендж для продажи волы: 137.5 — 147.5. До 15 января. Думаете мало? Я так не думаю. Вполне можно продавать, на прицел с легким пирамидингом в случае выхода за диапазон.

Так что все нормально. Релакс энд тета )

Ставки, опционы и Harley-Davidson...поговорим

- 18 декабря 2013, 10:58

- |

По этой ссылке мы регистрируемся http://www.ilearney.com/elearning/details.php?ID=26994

Поговорим про опционы и мотоциклы, а также покер и трейдинг

(прошу прощения за немного не точную картинку и дату)

Общаться будем в 19 00, 18 декабря 2013 будет интересно

Поговорим про опционы и мотоциклы, а также покер и трейдинг

(прошу прощения за немного не точную картинку и дату)

Общаться будем в 19 00, 18 декабря 2013 будет интересно

Улыбка недельных опционов

- 17 декабря 2013, 09:00

- |

Какая должна быть правильная форма улыбки? Продолжаю разбираться с этим вопросом, используя эмпирическое распределение. Как было показано в моих июньских постах, построенное по дням эмпирическое распределение не дает улыбку привычной рыночной формы. Вероятно, это связано с тем, что распределение не учитывает кластеризацию волатильности и коррелированность последовательных ежедневных приращений.

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

( Читать дальше )

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

( Читать дальше )

Трейлинг Стоп по волатильности,как рассчитать все?

- 12 декабря 2013, 22:02

- |

Допустим имеем дневной чистый график без всего.И нужно тянуть трейлинг стоп по волатильности, как вручную все рассчитать куда ставить стоп без всяких индюков?

Опционы: самое понятное объяснение на примере автомобильной страховки.

- 30 ноября 2013, 15:53

- |

Многим людям опционщики кажутся обладателями особой магии. Все дело в запутанных объяснениях и большом количестве терминов. На самом деле все параметры опциона крайне просты и осязаемы. Да-да, их можно пощупать. Удобнее всего это делать на примере автомобильной страховки.

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал