SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. broker25

Улыбка недельных опционов

- 17 декабря 2013, 09:00

- |

Какая должна быть правильная форма улыбки? Продолжаю разбираться с этим вопросом, используя эмпирическое распределение. Как было показано в моих июньских постах, построенное по дням эмпирическое распределение не дает улыбку привычной рыночной формы. Вероятно, это связано с тем, что распределение не учитывает кластеризацию волатильности и коррелированность последовательных ежедневных приращений.

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

Коррекцию на тренд делаю другим способом, чем в предыдущих постах. Напомню, что ранее коррекция производилась с расчетом волатильности приращений. Должен признаться, что предложенный способ хорош только для логнормального распределения. Свойства «логэмпирического» распределения другие. Здесь перестает действовать формула вывода матожидания через параметры распределения под знаком логарифма. Впрочем, для ежедневных приращений ошибка минимальна, и выводы предыдущих статей сохраняют силу. Но ошибка для недельных приращений выше уже на целый порядок, что, вероятно, связано с серьезным отходом от нормального распределения.

Теперь я беру распределение не из ряда логарифмов Ln (S(i)/S(i-1)), а из ряда отношений цены S(i)/S(i-1). Вычитая из этого ряда среднее, получаю необходимые характеристики распределения

E(S(i)/S(i-1)) =1 (1)

E(S(T)) = E(S(0)) (2)

Подобным же образом можно делать коррекцию тренда для повторяющихся интервалов, например для пяти недель. Свойство (2) сохранится, ведь матожидание произведения независимых величин равно произведению их матожиданий.

Начальной ценой для каждого эксперимента принимаем 150000 пунктов. Умножая это число на каждый член ряда приращений, получаем финальное значение цены. Страйки опционов, как обычно, расположены в точках 145000, 140000, 135000 и т.д.

1 способ расчета улыбки

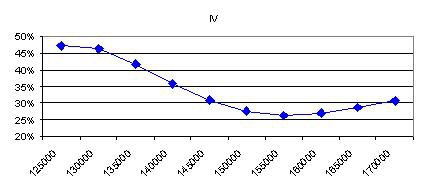

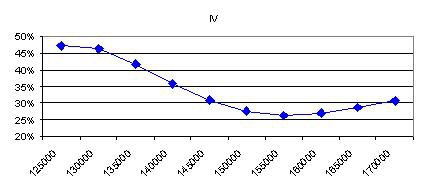

Как обычно, строим множество цен базового актива на момент экспирации. Им соответствуют цены опционов на момент экспирации. Усредняем цены опционов. Учитываем, что ставка доходности равна нулю. Получаем стоимость опционов в начальный момент времени. Отсюда выводим график волатильности опционов с центральным страйком 150000.

2 способ расчета улыбки

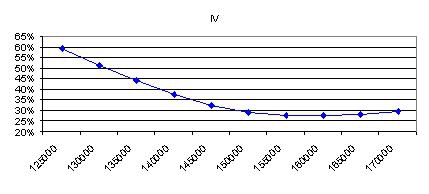

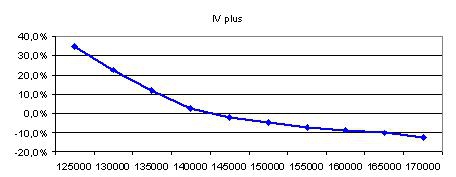

Полученный результат похож на реально наблюдаемую улыбку. Но можно ли доверять такому результату и утверждать, что улыбка за неделю до экспирации должна иметь подобную форму? Очевидно – нет! Улыбка построена с данными, взятыми из разных кластеров волатильности. Попытаемся исключить этот эффект, деля каждый член ряда приращений на текущую двадцатидневную HV и умножая на среднюю HV за весь период. Полученный график демонстрирует более сильный наклон

3 способ расчета улыбки

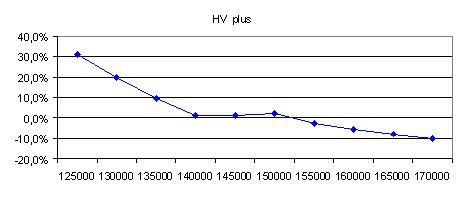

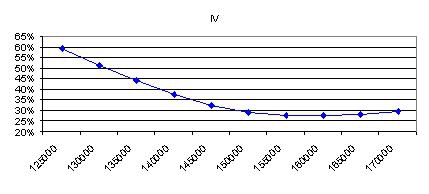

По сути, нас интересует не столько абсолютное значение волатильности, сколько наклон улыбки. Наклон можно найти, сравнивая волатильность каждого страйка с неким параметром в текущий момент времени. В качестве такого параметра возьмем двадцатидневную HV. Будем искать разницу между волатильностью выбранного страйка и выбранной HV. Задача – посчитать смайл для каждого страйка, где смайл определяется из формулы:

Волатильность страйка i = HV + смайл(i)

Решение задачи – смайл, дающий «наилучшую» начальную цену опциона. Этот смайл минимизирует сумму ошибок: квадратов разности теоретических (прогнозных в начальный момент времени) и практических цен опционов (стоимости опционов на экспирации) в каждой реализации эксперимента. Ниже — график полученных смайлов:

4 способ расчета улыбки

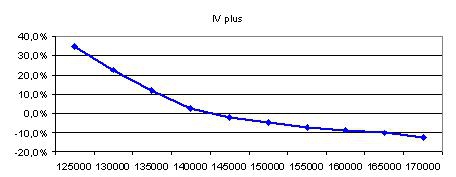

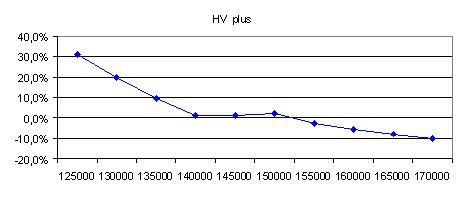

Аналогично строим график для смайлов, определяемых как разница волатильностей выбранного страйка и центрального страйка. В качестве волатильности центрального страйка возьмем IV центрального страйка квартальных опционов. Ниже — соответвующая формула и график смайлов.

Волатильность страйка i = IV(0) + смайл(i)

Какой способ лучше ?

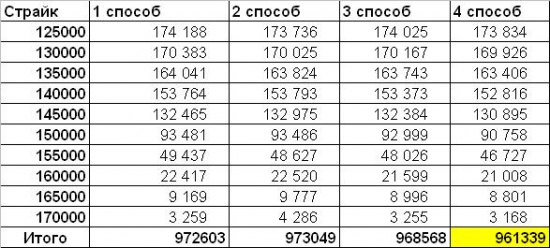

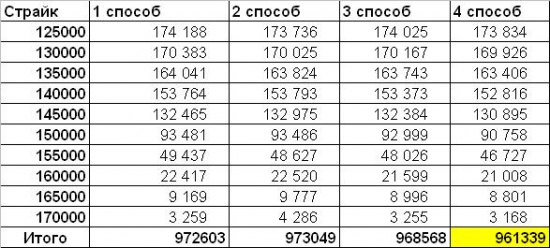

Какой из четырех способов дает лучшее приближение улыбки? Определим это посредством минимизации суммарной ошибки. В качестве ошибки, как и раньше, я беру разность сумму ошибок: квадратов разности теоретических и практических цен опционов в каждой реализации эксперимента. В таблице ниже указаны ошибки для каждого способа по каждому страйку

Очевидно, четвертый способ, рассчитывающий волатильность по отношению к центральному страйку, дает наилучшие результаты. Таким образом, наиболее точная форма улыбки представлена на четвертом графике. Ниже приведена табличка соответствующих смайлов в сравнении со смайлами реальных рыночных улыбок за неделю до экспирации.

Таким образом, наиболее точной из рассмотренных является улыбка, основанная на эмпирическом распределении и вмененной волатильности квартальных опционов. Полученная улыбка имеет слева крутой наклон, заметно превышающий наклон реально наблюдаемых графиков. В отличие от рыночных улыбок, справа от центрального страйка подъема вверх не наблюдается.

Следует ли из данного поста, что приведенная улыбка оптимальна для использования в торговле? Ответ зависит от способа торговли. В следующей статье я выведу альтернативную улыбку, посчитанную другим способом.

P.S. Заинтересован в работе, связанной с опционами. Пишите в личку.

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

Коррекцию на тренд делаю другим способом, чем в предыдущих постах. Напомню, что ранее коррекция производилась с расчетом волатильности приращений. Должен признаться, что предложенный способ хорош только для логнормального распределения. Свойства «логэмпирического» распределения другие. Здесь перестает действовать формула вывода матожидания через параметры распределения под знаком логарифма. Впрочем, для ежедневных приращений ошибка минимальна, и выводы предыдущих статей сохраняют силу. Но ошибка для недельных приращений выше уже на целый порядок, что, вероятно, связано с серьезным отходом от нормального распределения.

Теперь я беру распределение не из ряда логарифмов Ln (S(i)/S(i-1)), а из ряда отношений цены S(i)/S(i-1). Вычитая из этого ряда среднее, получаю необходимые характеристики распределения

E(S(i)/S(i-1)) =1 (1)

E(S(T)) = E(S(0)) (2)

Подобным же образом можно делать коррекцию тренда для повторяющихся интервалов, например для пяти недель. Свойство (2) сохранится, ведь матожидание произведения независимых величин равно произведению их матожиданий.

Начальной ценой для каждого эксперимента принимаем 150000 пунктов. Умножая это число на каждый член ряда приращений, получаем финальное значение цены. Страйки опционов, как обычно, расположены в точках 145000, 140000, 135000 и т.д.

1 способ расчета улыбки

Как обычно, строим множество цен базового актива на момент экспирации. Им соответствуют цены опционов на момент экспирации. Усредняем цены опционов. Учитываем, что ставка доходности равна нулю. Получаем стоимость опционов в начальный момент времени. Отсюда выводим график волатильности опционов с центральным страйком 150000.

2 способ расчета улыбки

Полученный результат похож на реально наблюдаемую улыбку. Но можно ли доверять такому результату и утверждать, что улыбка за неделю до экспирации должна иметь подобную форму? Очевидно – нет! Улыбка построена с данными, взятыми из разных кластеров волатильности. Попытаемся исключить этот эффект, деля каждый член ряда приращений на текущую двадцатидневную HV и умножая на среднюю HV за весь период. Полученный график демонстрирует более сильный наклон

3 способ расчета улыбки

По сути, нас интересует не столько абсолютное значение волатильности, сколько наклон улыбки. Наклон можно найти, сравнивая волатильность каждого страйка с неким параметром в текущий момент времени. В качестве такого параметра возьмем двадцатидневную HV. Будем искать разницу между волатильностью выбранного страйка и выбранной HV. Задача – посчитать смайл для каждого страйка, где смайл определяется из формулы:

Волатильность страйка i = HV + смайл(i)

Решение задачи – смайл, дающий «наилучшую» начальную цену опциона. Этот смайл минимизирует сумму ошибок: квадратов разности теоретических (прогнозных в начальный момент времени) и практических цен опционов (стоимости опционов на экспирации) в каждой реализации эксперимента. Ниже — график полученных смайлов:

4 способ расчета улыбки

Аналогично строим график для смайлов, определяемых как разница волатильностей выбранного страйка и центрального страйка. В качестве волатильности центрального страйка возьмем IV центрального страйка квартальных опционов. Ниже — соответвующая формула и график смайлов.

Волатильность страйка i = IV(0) + смайл(i)

Какой способ лучше ?

Какой из четырех способов дает лучшее приближение улыбки? Определим это посредством минимизации суммарной ошибки. В качестве ошибки, как и раньше, я беру разность сумму ошибок: квадратов разности теоретических и практических цен опционов в каждой реализации эксперимента. В таблице ниже указаны ошибки для каждого способа по каждому страйку

Очевидно, четвертый способ, рассчитывающий волатильность по отношению к центральному страйку, дает наилучшие результаты. Таким образом, наиболее точная форма улыбки представлена на четвертом графике. Ниже приведена табличка соответствующих смайлов в сравнении со смайлами реальных рыночных улыбок за неделю до экспирации.

Таким образом, наиболее точной из рассмотренных является улыбка, основанная на эмпирическом распределении и вмененной волатильности квартальных опционов. Полученная улыбка имеет слева крутой наклон, заметно превышающий наклон реально наблюдаемых графиков. В отличие от рыночных улыбок, справа от центрального страйка подъема вверх не наблюдается.

Следует ли из данного поста, что приведенная улыбка оптимальна для использования в торговле? Ответ зависит от способа торговли. В следующей статье я выведу альтернативную улыбку, посчитанную другим способом.

P.S. Заинтересован в работе, связанной с опционами. Пишите в личку.

373 |

Читайте на SMART-LAB:

Надёжные корпоративные облигации

ОФЗ уступают по доходности ключевой ставке ЦБ, но корпоративные облигации с рейтингом ААА открывают путь к более высокой отдаче при...

16:38

🖥️ Комплексное импортозамещение для промышленности от Софтлайн

Друзья, делимся очередным классным кейсом! «Софтлайн Решения» (входит в Группу Софтлайн) реализовала комплексный ИТ-проект для крупного...

15:07

теги блога broker25

- HV

- IV

- KZOS

- NKNC

- акции

- акции США

- алготрейдинг

- бабочка

- Брокер

- бэктестинг

- бюджет

- волатильность

- вор

- ВТБ

- второй эшелон

- газ

- газеты

- Газпром

- дельта-хеджирование

- дефицит бюджета

- дивиденды

- железный кондор

- здоровье трейдера

- зигзаг

- Индексы

- Историческая волатильность

- Казаньоргсинтез

- Китай

- корреляция активов

- макро

- ММВБ

- мультипликаторы

- Навальный

- накопительная часть пенсии

- налоги

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НПФ

- обмен акций

- опцион волатильность

- опционные спреды

- Опционы

- офф-топ

- оффтоп

- оценка акций

- поводыри

- приватизация

- прогноз

- прогноз по акциям

- продажа опционов

- продажа путов

- расчет в рублях

- реструктуризация

- рецензия на книгу

- Роснефть

- российский рынок акций

- Рынок акций США

- Саудовская Аравия

- Сибур

- сила Сибири

- Сила Сибири-2

- система

- скачать

- смартлаб конкурс

- сравнительный анализ

- суд

- сырье

- тест

- тики

- толстые хвосты

- Тольяттиазот

- торговые роботы

- улыбка

- улыбка волатильности

- философия трейдинга

- финанализ

- ФНБ

- фундаментальный анализ

- фундаметальный анализ

- хеджирование

- экспорт газа

- эмиссия денег

- Яндекс

по-моему, правильная она только одна — та, которая на доске. будет кривая с тремя горбами — значит такая правильная)

на самом деле какая она будет «правильная» — покажет вам рынок на экспе. ну или если вы решаете закрыть открытую опционную позу через (скажем) 3 дня — значит покажет вам рынок через 3 дня.

вы сейчас в данный момент никоим образом не можете определить её «правильность» или «неправильность»

более того, даже вот ваши ретроспективные расчёты, что там делал рынок с января 10 по февраль 13 за неделю до экспы — оно имеет лишь приблизительную ценность, хотя бы в силу того, что на рынке (как и на войне) два раза снаряд в одну воронку не падает… и даже наоборот, стремиться к разнообразию, т.е. даже скорее всего даже рыночная ситуация будет развиваться НАОБОРОТ тому, что вы там насчитали…

но дело даже не в этом. вот на этом дек контракте ситуация со 135ми путами более чем наглядно показала, что «неправильность» (переоценённость одного страйка) может оставаться очень долго. практически до самой экспы. и выяснять какую-то «свою», «правильную» улыбку — по этой самой причине дело бессмысленное и безнадёжное. а что там на экспе будет — это в момент открытия позы неизвестно.

но в любом случае, если вы употребляете словосочетание «почти арбитраж», это значит вы спорите с рынком. вы «правильной» считаете одну улыбку, рынок — другую. и, скорее всего вы в своей «правильной» не учитываете какого-нибудь локального рыночного фактора (ведь в основе вашей «правильной» — только тупо расчёт (по истор данным), и ничего более). а на рынке этот фактор присутствует. и рынок — прав. поэтому ваша «правильность» скорее всего, сыграет против вас.

--«Что лежит в основе этого мнения — статистика, длина юбок полинезийских аборигенов или прогноз погоды неважно.»

да нет. важно!

преимущество опционщика состоит НЕ в том, что он там что-то посчитал и увидел «неправильность». преимущество в том, чтобы

1)на основе комплекса факторов, действующих в данный момент на рынке, выявлять главные, и определять их вектор развития.

2) из длинного списка имеющихся форм работы определить те, которые будут работать при верном прогнозе векторов развития.

при этом! (самое важное) — 3) если вектора начинают меняться вопреки первоначальным расчётам, знать и чётко понимать методику и опционный инструментарий, как модифицировать уже открытые позы наиболее эффективным образом.

думаю, что ни статистике, ни длине юбок, ни прогнозе погоды в данном случае невозможно подыскать какое-то достойное место для работы)

---«Наличие метода подразумевает возможность его формализации.»

да, но! почему «формализация» должна быть математической? математика бедна отсутствием гибкости (2+2=4, а не 5) и невозможностью перевести в цифру некоторых существенных факторов, влияющих на рынок (например, как вы в общую формулу забьёте влияние огромного ОИ какого-то конкретного страйка?)

то есть формализация — это в первую очередь оценка эффективности различных методик при синергии факторов, а не математический расчёт каких-то цифр.

а про «тупо расчет по историческим данным» я имел в виду замечание по тексту топика. там автор берёт за основу оценки «правильности» улыбки как раз истор данные янв10 — февр13. или вы берёте делаете такую оценку правильности улыбки НЕ по истор данным? тогда на основании чего?

1. Если считать, что рынок всегда прав, что тогда мы здесь делаем?

2. «Правильная» улыбка может дать статистическое преимущество.

3. Думаю, что распределение доходностей более устойчиво, чем паттерны теханализа. Понятно, что необходим анализ различных периодов и возможно различных активов, чтобы утверждать это более уверенно. Ну я же здесь не диссертацию пишу, а идеи высказываю.

4. Что касается конкретной рыночной ситуации, это вы конечно сгоряча написали. Доходов без риска не бывает. Задача трейдера — найти статистическое преимущество и позаботиться о диверсификации.

1) мы определяем способ, как, используя правоту рынка, на этом заработать)

2) ничего подобного. ваше «статистическое преимущество» имеет ретроспективный характер, и основано на предположении, что поведение рынка будет таким же, как в прошлом. а это не так. можно, конечно, выделить основные модели поведения рынка, но определять СТАТИСТИЧЕСКИ, какую модель следует ожидать в ближайшем развитии — бессмысленно. для этого есть более эффективные методики, НЕ связанные с расчётами. проверено)))

4) сгоряча ничего не писал)) чуть выше Стасу Бржовскому привёл некоторые примеры, что «просто математический расчёт» является очень упрощённым подходом, в который нет никакой возможности впихнуть множество локальных факторов, действующих в данный момент на рынке, но которые прекратят своё действие, например, через 5 дней. и возникнут другие. а ваша схема расчётов так и будет оставаться негибкой и закостенелой.

1. Если рынок «прав», значит он эффективен, и на нем заработать можно только случайно.

2. Статистическое преимущество существует. Например — продажа путов. Там сидит наценка за страх и риски, которые брать на себя никто не хочет. Есть масса моделей с ровным эквити на истории, которые разбиваются о транзакционные косты, но принципиально говорят о постоянстве рынка в его ошибочности.

Вообще все эти прогнозы всего рынка, учет факторов, особенно макрофакторов, открытого интереса и т.п., если и работают, то у единиц на рынке. У остальных — иллюзия, основанная на ряде случайных удачных сделок. Да и успешным, я думаю, большие деньги на прогнозы рынка ставить страшно. Ну ставят, конечно, а потом с треском вылетают из брокерских контор. А статистика позволяет разместить большие деньги. И не надо тратить время на расчет, с какой ноги сегодня встали Бен или Йеллен

Устойчивость распределение может не дать вам возможности реализовать своё преимущество в течении пяти лет) Поэтому зачем это всё?

У вас в расчётах, когда ищите сумму наименьших квадратов отклонений, получается что правильней улыбка та, которая ближе к рыночной. Почему то это не следует и ваших рассуждений. Вы же ищите свою уникальную улыбку, зачем тогда полагаться на ту которую вам «нарисовали» чужие дяди)? Если идти таким путём то будет логичным подогнать вашу модель полностью под рыночную улыбку, тогда это будет более осмысленно по крайней мере.

Попытка описать точно эмпирическое распределение финансового актива — задача которая может занять пару десятков лет у отделов вычислительной физики РАН)) Поэтому не советовал бы лезть в эти дебри, есть более лёгкие и эффективные пути. Тем более, если вы опишите эмпирическое распределение актива, вы будете зарабатывать на периоде меньше 5-ти лет с вероятностью примерно 50/50 без преимущества по моему мнению.

Израйлевич и Цудикман утверждают, что зарабатывают на прогнозах, использующих эмпирическое распределение. Большой промежуток не обязателен, вы можете использовать кучу акций в штатах например. Или например, у меня основной бизнес — акции, и я лишь подторговываю опционами.

Не улыбка ближе к рыночной, а точка отчета — рыночное айви центрального страйка. И даже его я использую с поправкой. А наклон улыбки мой, а не рыночный. Критерий — не близость к рыночной улыбке, а формула с итоговыми ценами базового актива. Кстати, по формуле из суммы квадратов берется корень, поэтому цифры в первой табличке такие небольшие.

У меня тоже есть пути полегче, но вы не думаете, что через год легкие пути перестанут действовать?

из чего же это следует, что «Если рынок «прав», значит он эффективен, и на нем заработать можно только случайно.»??))

вы просто элементарно путаете понятия. одно дело, когда используются неэффективности рынка. например, недавно на падении нефти следующий после ближайшего контракт на брент уходил в контангу вместо обычной бэквардации. аот это была — неэффективность рынка, потому что ясно, что через некоторое время обычная бэквардация восстановится. а у вас? вы видите «неэффектиыность» (на улыбке), но совсем не факт, что ваша «неэффективность» куда-то уйдёт до экспы. более того, я вам могу (да и вы сами можете) набросать несколько вариантов, когда эта ваша «неэффективность» станет ещё более «неэффективной».

вы поймите простую вещь. ваша «статистика» — она не структурирует рынок по фазам развития, а наоборот, пытается вывести какую-то единую схему. то есть в вашей «статистике» нет такого, что вы в своей основе вычленяете фазы рынка, и смотрите характеристики этих фаз. нет! вы берёте в общем период янв10 — февр 13, сваливаете всё в одну кашу, перемешиваете её, и пытаетесь определить закономерности той бурды, которая у вас получилась. большей ерунды, с более бесполезными выводами, невозможно придумать. и вы говорите о каком-то «статистическом преимуществе». выбросьте лучше это из головы)))

и, что касается упомянутых вами путов.

---«Там сидит наценка за страх и риски, которые брать на себя никто не хочет.»

это так. но эта наценка за страх и риски является отражением рыночных реалий, когда мы растём в основном медленно, долго и нудно, а падаем быстро и весело. то есть «страх и риски» имеют вполне материальную основу. где тут «неэффективность»? совершенно очевидно, что «неэффективность» имела бы место быть, если бы «страх и риски» были, а никакой премии за это бы не было. тут нет предмета спора, странно, что вы не понимаете таких простых вещей))

на доске такая ситуация, которую вы написали, ПРОСТО ТАК образоваться не может. если она там сложилась такая — значит к этому есть дополнительные условия. например, чисто технические, скажем, отсутствие сальдирования. и это требует дополнительных обсчётов, стоит ли входить. понятно, что в данном контексте сейчас всё сальдируется (именно поэтому сейчас на доске такмх ситуаций нет), но само по себе ОДНО условие («130 пут по волатильности стоит меньше, чем 135-тый») не может являться единственным критерием.

то, что данная ситуация является «неэффективностью», надо ещё доподлинно определить.

Но спорить не буду, тем более, что ходит тут слушок, мол Расколбас Иваныч то по вечерам гоняет тензоры и берет интегралы Лебега по риск нейтральной мере, а в интернете включает дурку, дыбы никто его грааль не спалил ;)

Либо там были факторы, про которые вы не знали, и рынок был прав и эффективен

либо например на рынке появился хеджер, который готов платить страховку за снижение своих рисков.

и тогда рынок неправ и неэффективен

При чем тут конкретная рыночная ситуация на экспе??

Почитайте Талеба, прав не победитель, а тот кто учитывает все возможности. Харламов забил, но виноват потому-что пас не отдал.

касательно фаз рынка, возможно в этом есть сермяга

а может нет

моя практика проверки систем ТА говорит о том, что усложнение системы как правило ухудшает ее

нужно проверять

путы (длинные) стоят дороже, чем должны. Критерий — прибыль в итоге за ряд лет.Значит — наценка обоснована психологически и как плата за страховку игроков, для которых большие убытки критичны. Но не обоснована с точки зрения риск-нейтрального диверсифицированного игрока

Интересный вопрос. Если исходить с точки зрения, что среди опционных десков, частных трейдеров, клиентов десков ведётся постоянная квантовая война в разработке моделей, то вам не кажется что эта война нами(частными трейдерами) проиграна априорно)? Причём, если таковая конкуренция существует, на рынке установилось бы равновесие, как в гипотезе эффективного рынка, чего мы не наблюдаем в реальности. Поэтому ставить на полный in the model нельзя, а использовать только индикативно и очень осторожно)

Но за исследование плюс. Оно конечно не должно быть использовано в торговле напрямую, но точно поможет при принятии решений.

Дело ваше, я сдаваться не хочу. Пример Панд и Каленковича вдохновляет)))

по-моему, совершенно понятно, что чтобы научить комп отличать кошку от собаки, надо закопаться в работу на долгое время, при этом не факт, что определение будет произведено корректно и правильно. в то время как любой 5-летний ребёнок без труда отличит любую даже самую маленькую собаку от кота за считанные секунды. так и с рынком. опытный опционщик, только взглянув на доску, сразу скажет, стоит ли ПРИ ТЕКУЩИХ РЫНОЧНЫХ УСЛОВИЯХ покупать или продавать волу, и как именно, и какой способ хеджирования наиболее оптимален и как управлять дальше этой позой. ведь совершенно понятно, что при РАЗНЫХ рыночных условиях (но при одних и тех же цифрах всяких там Ай-Ви, вег и гамм) должна быть РАЗНАЯ позиция, вплоть до противоположной. мне кажется, это настолько очевидно, что тут не то что разности мнений, а и просто двух мнений быть не может))

не все так легко читают доску

агрессивные покупатели и важные события не каждый день случаются

Хитромудрым способом посчитанная улыбка не даст никакого преимущества. Наличия возможности арбитража — еще не залог того, что он будет схлопываться, а не разъезжаться дальше. Первично понимание рынка, а только потом применение адекватной стратегии. Вы же потеряете массу времени в бессмысленных изысканиях, вместо того, чтобы пытаться вникать в суть процессов )) Не иначе как желанием найти халяву это можно только объяснить :) Эххх, алгоритмисты — фанатики )))

Понимание рынка — это опасная иллюзия.

Можно неплохо понимать например акции МТС и зарабатывать на этом. Но весь рынок — это слишком конкурентная среда.

Посмотрите, здесь сплошь и рядом: «рынок пойдет вниз»,

«рынок идет вверх». И это пишут авторитетные здесь люди.

Все наверно думают, что понимают рынок. А реально понимают единицы.

не зря Иваныч про кошку с собакой написал.

когда я ещё лет 15 назад был типа разработчиком и не знал ещё про опционы вообще никак, одни мои коллеги потратили очень много человекочасов и бабла на то чтобы удовлетворительно распознавать образы машинными методами, НО при этом всё равно даже 5-ти летний ребёнок делает это быстрее и с лучшим качеством )

10 лет спустя после этого я узнал про опционы и ещё лет через 5 понял что ситуация примерно аналогична )

всё ИМХО как обычно…

умные чёрт возьми мысли )

Ну маленький ликбез для чего она улыбка своя нужна. Примерами. Наример вы посчитали что цена 130 должна быть выше и вы, что, купите? или что? Спасибо!

Спасибо!

Ну я так понял, с арбитражом более-менее понятно: обычный парный трейдинг, только у нас не пара активов, а на порядок больше, 20-ть скажем — 10 колов вправо, 10 путов влево, фьюч… Все они взаимосвязаны. Нет-нет, да что-нибудь с кем нибудь разойдется.

Еще для правильного подсчета дельты позиции нужна модель. Но это если вы предпочитаете держать дельта-нейтральность. Если считать по биржевой улыбке, то дельта считается обычно неправильно. Вы будете хеджировать с расчетом на то, что нейтральны, а на самом деле проедетесь вверх, скажем, с отрицательной дельтой, ну и словите убыток.

broker25 вообще серьезно взялся, не за временные аномалии, а за улыбку на экспирацию. Он сейчас подсчитает реальное распределение и будет косить бабло.

При торговле волой(как и направлением) ведь тоже есть условно говоря скальперы и ММ которым правильная улыбка архиважна!

А есть условно говоря позиционщики, которые держат до экспира или почти до него…

Им важно что будет в ИТОГО и(почти) похер текущие просадки и перекосы…

и у каждого из них своя правда, вот в чём цимус )