Блог им. broker25 |Яндекс. Выгоден ли покупателю честный обмен?

- 05 февраля 2024, 21:41

- |

Я вижу три основных сценария реструктуризации Яндекса. Остальные варианты — некая комбинация трех указанных ниже.

➡️ 1. Обменять российских миноров по коэффициенту, близкому к 1:1. Заплатить юанями минимальную денежную часть сделки (475/2);

➡️ 2. Предложить российским минорам коэф обмена 2:1. Заплатить юанями минимальную денежную часть и стоимость необмененного остатка;

➡️ 3. Предложить минорам выкуп по низкой цене, скажем 1349 руб. Выплатить юанями минимальную часть и стоимость невыкупленного остатка.

Рассмотрим все три опции с точки зрения финальной прибыли покупателя, ЗПИФ «Консорциум.Первый». Но сначала общая информация, необходимая для расчетов

📌 Уставный капитал Яндекса состоит из

— 325,7 млн акций класса А по €0.01

— 35,7 млн акций класса B по €0.10.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 34 )

Блог им. broker25 |Газпром. Дивиденд 22 рубля, падение добычи сильней снижения экспорта

- 01 февраля 2024, 17:04

- |

Подобные вопросы будоражат мозг российского трейдера.

В среде участников рынка сложилось мнение, что государство задушило концерн налогами, поэтому перспективы дивидендов под вопросом. На самом деле в 2023 году компания заплатила намного меньше налогов, чем в 2022 г., что связано с падением экспорта и добычи.

Доходы концерна упали, но расходы также снизились. А что с прибылью?

Я переделал свою модель доходов Газпрома и пришел к интересным выводам, которые незамедлительно выкладываю:

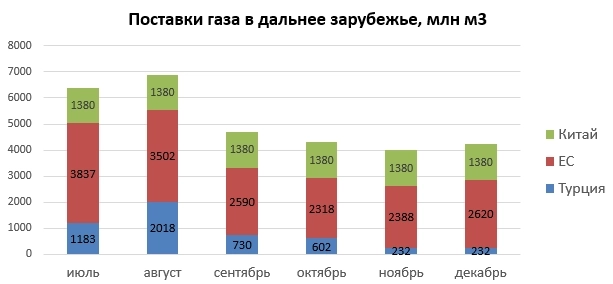

1. Падение экпортных поставок компании в ЕС в 2023 году частично компенсируется повышением поставок в Турцию и Китай, значительным снижением затрат на налоги и покупное сырье, а также девальвацией рубля. По моей оценке это позволило концерну заработать в 2023 г. скорректированную на неденежные статьи прибыль по МСФО в размере 1058 млрд рублей в рамках базового сценария.

2. Дивиденды за 2023 год будут, я оцениваю их размер в диапазоне 16-28 рублей. Базовый сценарий предполагает дивиденды в размере 22 рубля на акцию.

( Читать дальше )

Блог им. broker25 |ВТБ. Заметки. Возможны эмиссии еще на 21.8 трлн акций

- 01 февраля 2023, 12:05

- |

Учитывая новые объявленные акции, имеет смысл вспомнить слова главы Минфина, произнесенные им в конце декабря. Согласно сообщению Интерфакса, министр финансов Антон Силуанов заявил: «Мы будем смотреть на финансовое состояние банка, его нормативы достаточности, и если потребуется поддержка, потребуется докапитализация, это можно будет сделать в счет тех дивидендов, которые предусмотрены к уплате акционерам. Будем анализировать ситуацию и параметры предельных значений достаточности капитала и тогда будем принимать взвешенное решение по дивидендной политике, в том числе и по ВТБ».

( Читать дальше )

Блог им. broker25 |ВТБ. Эмиссия. Последствия

- 06 января 2023, 16:32

- |

Новость об эмиссии акций ВТБ вышла уже неделю назад. Но до сих пор нормального разбора ситуации с количественными оценками я нигде не видел. Я вижу много подходов к анализу происшедшего, которые считаю ошибочными. Поэтому пришлось взяться за тему самому. Эмиссию акций и объединение с Открытием и РНКБ я рассматриваю вместе как взаимосвязанные события.

Сразу приведу выводы для тех, кто не любит копаться в цифрах:

— Ценность акций, принадлежащих миноритариям, в результате эмиссии упадет на 22%;

— Цель эмиссии — не слияние РНКБ и ВТБ, как об этом писали многие издания, а улучшение показателей достаточности капитала ВТБ и увеличение веса и доходов руководства ВТБ;

— Средства ФНБ, изначально выданные ВТБ как возвратные депозиты, теперь окончательно стали невозвратными акциями. То есть мы все с вами в очередной раз заплатили за некомпетентность руководства банка.

( Читать дальше )

Блог им. broker25 |Газпром. Дивиденды за второе полугодие маловероятны

- 06 декабря 2022, 19:07

- |

Обновляю ранее опубликованную модель, чтобы отразить в ней новые вводные.

Основной вывод: в базовом сценарии Газпром не заплатит дивиденды за второе полугодие.

При оптимистичном сценарии дивиденд не превысит трех рублей.

События последних месяцев, ухудшающие прогноз:

— Провал объемов перекачки газа в Турцию, а цены оставшихся поставок, вероятно, привязаны к нефти;

— ЕС получает газпромовского газа меньше ожиданий;

— Курс рубля во втором полугодии оставался крепким;

— Цены на газ в Европе снизились из-за повышенных поставок СПГ;

— Цены Юралз во втором полугодии в рублях меньше прошлогодних на 16%, что давит на показатели Газпромнефти.

Также стоит напомнить о налоге НДПИ в размере 1248 млрд рублей, который Газпром выплачивает во втором полугодии.

Но об этой выплате было известно давно.

( Читать дальше )

Блог им. broker25 |Газпром. Модель для прогноза дивидендов на 2П2022

- 19 октября 2022, 14:36

- |

Со всех сторон российского трейдера безжалостно атакуют уверенными прогнозами об остаточных дивидендах за 2022 г. в размере 10-20 рублей. Эти предположения, как правило, основаны больше на желаниях самих прогнозистов, чем на каких-либо расчетах.

Мне захотелось сделать расчеты самому, пришлось закатать рукава и нырнуть в калькуляции.

Недавно я разбирался с ценами китайских поставок и пришел к выводу, что цены поставок газа в Китай в 2022г. невысоки.

В этом посте я представляю свою модель расчета остаточных дивидендов Газпрома за 2022г. Модель основана на отчетности концерна за 2021г. Сразу сформулирую выводы для тех, кто не любит ковыряться в деталях.

Я ожидаю дивиденд за второе полугодие 2022г. в размере от 0 до 8 рублей в зависимости от экспортных цен Газпрома в Европе и Турции. Если взять средневероятные цены в размере $1250 за тыс м3 в Европе и $900 за тыс м3 в Турции, то оценка дивиденда составит 2.82 рубля на акцию. Поступают очень противоречивые сигналы о стоимости газа для Турции, поэтому точный прогноз затруднен.

( Читать дальше )

Блог им. broker25 |Осторожно, Сибур!

- 01 мая 2021, 00:55

- |

Я очень давно не интересовался нашей химией.

Мне стало интересно, может я чего пропустил за эти годы?

Может, Сибур — это дружественная компания к миноритариям?

Может, они раскручивают собственные дочки как Система и выводят их на IPO?

Кинем взгляд на историю нашей славной компании Сибур.

В 2008 году на рынке обращались акции следующих дочек этого гиганта:

- Азот Кемерово,

- Воронежсинтезкаучук,

- Пластик (Узловая),

- Яршина,

- Омскшина.

( Читать дальше )

Блог им. broker25 |Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

Блог им. broker25 |Что происходит с ВТБ? Новая див. доходность 5,54%

- 28 февраля 2018, 11:58

- |

Обнаружил, что мало кто понимает происходящее.

Итак новость, с интересными деталями.

«Накануне, 26 февраля, зампред ВТБ Герберт Моос заявил, что госбанк хочет уравнять дивидендную доходность привилегированных и обыкновенных акций. Он надеется, что такой шаг миноритарные акционеры расценят позитивно: «Я рассчитываю, что это будет сделано по итогам 2017 г.».

В случае с привилегированными акциями для расчета дивидендной доходности будет использоваться их номинальная стоимость, а для обыкновенных – среднерыночная, сказал представитель ВТБ. За какой период будет рассчитываться среднерыночная стоимость, он не уточнил.»

Что же произошло?

Дивиденды на обыкн. акции раньше были грубо в 2 раза выше, чем на привилегированные.

Если предложение пройдет, дивиденды на обыкновенные акции станут в 5.3 раз выше, чем на привилегированные.

Значит,

— дивиденды на обыкн. акции вырастут в 2,5 раза (с 0,00117 руб. до 0,00293845 руб)

— див. доходность обыкн. акций возрастет с 2,2% до 5,54% (если взять текущий курс акций).

( Читать дальше )

Блог им. broker25 |P/E у ВТБ равен 22, а не 12. Аналитики игнорируют префы

- 20 декабря 2017, 17:46

- |

В связи с падением ВТБ возник вопрос о покупке.

Предварительно решил посчитать мультипликаторы самостоятельно.

И обнаружил, что рынок крайне завышает потенциал этой бумажки.

Причина проста: участники рынка игнорируют долю префов в УК.

К примеру, аналитики Сбербанк-КИБ и Уралсиба считают P/E без учета префов.

При этом, доля префов в УК составляет уже 80%!

Как же можно игнорировать такой факт?

Уж лучше вообще не публиковать мультипликаторы, чем с такой грубой ошибкой.

Я считаю, префы следует обязательно учитывать при расчете капитализации по следующим причинам.

1.

УК состоит из акций всех видов.

Прибыль также делится на все виды акций.

2.

Префы ВТБ предоставляют такие же права на прибыль общества, как и обыкновенные акции.

Фиксированного дивиденда как у КазаньоргСинтеза в Уставе не предусмотрено.

К примеру, префы Сбербанка, с гораздо худшей защитой ( по ним в Уставе фиксированный дивиденд)

оцениваются с дисконтом всего 15-25% к обычке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс