анализ

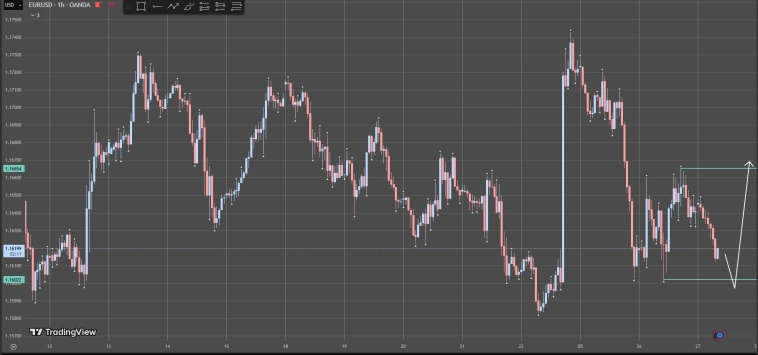

Forex-анализ. 02.09.2025. Вторник

- 02 сентября 2025, 09:47

- |

Есть небольшой fvg, тест которого я ожидаю, чтобы продать до обновления минимумов. На текущий момент тренд вниз.

( Читать дальше )

- комментировать

- 168

- Комментарии ( 0 )

🏛 Индекс Московской биржи – это главный индикатор рынка РФ $IRUS ТФ-1Д

- 01 сентября 2025, 14:24

- |

Цена по индексу МосБиржи закрепилась выше уровня EMA200 в районе 2875, что пока сохраняет технический приоритет за покупателями. Важный момент — последние дни цена удерживается в узком диапазоне, формируя локальную паузу перед дальнейшим движением.

Объёмы торгов остаются умеренными, что подтверждает консолидацию. RSI на уровне 58 — это нейтральная зона, сигнализирующая о сбалансированности спроса и предложения без признаков сильного перегрева.

Если покупатели удержат область 2875–2858, можно ожидать новый импульс вверх с тестом 3000 (+2,5–3%). Пробой этого сопротивления откроет дорогу к новым максимумам и станет сильным сигналом для продолжения роста.

В то же время пробой вниз зоны EMA200 вернёт цену в нисходящий сценарий: сначала в область 2798, а в случае усиления давления — к поддержке 2650, что даст снижение на 6–9%.

Сейчас рынок балансирует на ключевой точке. Быкам важно подтвердить силу удержанием 2875, а медведи получат шанс только при закреплении ниже этой линии.

( Читать дальше )

Forex-анализ. 01.09.2025. Понедельник

- 01 сентября 2025, 09:31

- |

Хороший тренд вверх. Внизу есть пару fvg, которые возможно цена протестирует, если это случится буду покупать. Преимущественно покупки. Цель: снятие максимума.

( Читать дальше )

Инвестиции без спешки: торгуем в выходные

- 29 августа 2025, 16:38

- |

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. В конце недели разбираем самые заметные события последних дней и рассуждаем, что можно будет поменять в портфеле в выходные.

В предстоящие выходные торги будут проводиться и на Московской, и на СПБ Бирже — и клиенты Альфа-Инвестиций могут совершать сделки на обеих площадках. Торги в эти дни обычно отличаются невысокой волатильностью, но если всё-таки происходят значимые события, инвесторы могут отреагировать незамедлительно. Сейчас это особенно актуально с учётом быстро меняющейся геополитической ситуации, которая зачастую приводит к сильным движениям российского рынка.

Мы выбрали несколько инвестиционных идей, которые стоит обдумать.

События: как реагировать

- У Мечела трудная ситуация

Компания представила слабые операционные и финансовые показатели за I полугодие. Производство сокращается, выручка снижается, а убыток растёт. При этом соотношение Чистый долг/EBITDA поднялось до высокого уровня — 8,8х.

( Читать дальше )

Telegram + TON: Дуров строит «крипто-Nasdaq» — сможет ли он вывести TON в мейнстрим?

- 29 августа 2025, 15:27

- |

Telegram давно превратился из мессенджера в инфраструктурную экосистему — и главная ставка сейчас — Toncoin, токен TON. Это не просто крипта, а целая внутренняя платежная система для Telegram. Через встроенные кошельки, mini‑apps и ботов TON используется для оплаты подписок, NFT, мелких сервисов и рекламы.

Тем временем TON торгуется на рынке — сегодня приблизительно $3.06, примерно −5 % за сутки. Объём торгов — почти $300 млн, капитализация — около $8 млрд.

( Читать дальше )

Forex-анализ. 29.08.2025. Пятница

- 29 августа 2025, 09:19

- |

Контекст: Локально сформирован тренд вниз. Свечой сформирован нисходящий fvg, который сейчас тестируется. Я ожидаю обновления ближайшего минимума. Преимущественно продажи, но всегда нужно держать в голове, что более глобально тренд вверх и соответственно текущее падение может быть откатом.

( Читать дальше )

Как изменится рынок МФО

- 28 августа 2025, 18:06

- |

Сегмент микрозаймов быстро растёт, но из-за ужесточения регулирования, увеличения конкуренции и снижения процентных ставок ближайшие 1–2 года потребуют от МФО масштабных изменений. Расскажем об основных тенденциях в отрасли, а также рассмотрим компании, торгующиеся на Мосбирже.

Ключевые изменения на рынке МФО:

- Ужесточение регулирования со стороны ЦБ — ограничения выдачи дорогих займов, «период охлаждения», ужесточение макропруденциальных лимитов.

- Рост конкуренции со стороны банковских и кэптивных МФО — по итогам II квартала выдача кредитов увеличилась только у них, традиционные МФО выдачу не увеличили.

- Снижение процентной ставки — процентные доходы снижаются, а процентные расходы для этих компаний не так значительны в силу высоких требований к капиталу.

- С 2027 года ЦБ вводит новую структуру рынка МФО — будут компании трёх типов: предпринимательское финансирование, целевое финансирование, все остальные.

Типы продуктов МФО

( Читать дальше )

⚡ EBT vs EBIT vs EBITDA. Почему Уоррен Баффет считает EBITDA бесполезным показателем? В чем их разница и как их использовать на российском рынке?

- 27 августа 2025, 21:13

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#161. За чашкой чая...

Пока на российском рынке все стабильно… ничего не понятно, решил отвлечься и написать что-то познавательное и не менее интересное

👥 Как все знают, при анализе отчетов компаний многие обращают внимание на такую метрику, как EBITDA, которая показывает прибыль до вычета процентов, налогов, износа и амортизации. В России эта метрика, пожалуй, одна из основных для большинства инвесторов, но есть и те, кто предпочитает альтернативные метрики для своего анализа — EBT и EBIT

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал