алюминий

РУСАЛ - Прибыль мсфо 6 мес 2021г: $819 млн. Див история

- 30 октября 2021, 21:55

- |

Номинал 0,656517 рублей

15 193 014 862 обыкновенных акций

Free-float 17,56%

e-disclosure.ru/portal/files.aspx?id=38288&type=1

Капитализация на 29.10.2021г: 1,093.90 трлн руб = $15,538 млрд

Общий долг на 31.12.2018г: ______ млрд руб/ мсфо $10,568 млрд

Общий долг на 31.12.2019г: ______ млрд руб/ мсфо $11,067 млрд

Общий долг на 31.12.2020г: 428,565 млрд руб/ мсфо $10,835 млрд

Общий долг на 31.03.2020г: 436,261 млрд руб/ мсфо $10,744 млрд

Общий долг на 30.06.2021г: 420,945 млрд руб/ мсфо $11,126 млрд

Выручка 2018г: __________ руб/ мсфо $10,280 млрд

Выручка 1 кв 2019г: _______________ руб / мсфо $2,170 млрд

Выручка 6 мес 2019г: ______________ руб/ мсфо $4,736 млрд

Выручка 9 мес 2019г: ______________ руб/ мсфо $7,222 млрд

Выручка 2019г: ___________ руб/ мсфо $9,711 млрд

Выручка 1 кв 2020г: _______________ руб/ мсфо $2,170 млрд

Выручка 6 мес 2020г: ______________ руб/ мсфо $4,015 млрд

Выручка 9 мес 2020г: ______________ руб/ мсфо

Выручка 2020г: 30,065 млрд руб/ мсфо $8,566 млрд

( Читать дальше )

- комментировать

- 326

- Комментарии ( 0 )

Aluminum Corporation of China Ltd. (алюминий Китая № 1) - Прибыль 9 мес 2021г: 8,089 млрд юаней = $1,251 млрд

- 30 октября 2021, 19:44

- |

Aluminum Corporation of China Limited (Chalco)

As of 30 June 2021:

A shares — 13,078,706,983 = Rmb 80,303 млрд

H shares — 3,943,965,968 = Rmb 15,184 млрд

www.chalco.com.cn/chalcoen/rootfiles/2020/05/07/1588816357878347-1588816357880445.pdf

Капитализация на 29.10.2021г: Rmb 95,484 млрд = $14,906 млрд

Общий долг на 31.12.2018г: Rmb 133,295 млрд

Общий долг на 31.12.2019г: Rmb 132,346 млрд ($19,010 млрд)

Общий долг на 31.12.2020г: Rmb 123,730 млрд ($18,963 млрд)

Общий долг на 30.06.2021г: Rmb 118,161 млрд

Общий долг на 30.09.2021г: Rmb 118,689 млрд

Выручка 2018г: Rmb 180,351 млрд

Выручка 9 мес 2019г: Rmb 145,830 млрд

Выручка 2019г: Rmb 190,215 млрд

Выручка 9 мес 2020г: Rmb 133,155 млрд

Выручка 2020г: Rmb 185,994 млрд ($28,505 млрд)

Выручка 1 кв 2021г: Rmb 52,614 млрд

Выручка 6 мес 2021г: Rmb 120,736 млрд

Выручка 9 мес 2021г: Rmb 194,929 млрд

Прибыль 9 мес 2018г: Rmb 2,303 млрд

Прибыль 2018г: Rmb 1,446 млрд ($215,40 млн)

Прибыль 9 мес 2019г: Rmb 1,464 млрд

Прибыль 2019г: Rmb 1,491 млрд ($213,75 млн)

Прибыль 1 кв 2020г: Rmb 133,99 млн

Прибыль 6 мес 2020г: Rmb 224,89 млн

Прибыль 9 мес 2020г: Rmb 964,89 млн

( Читать дальше )

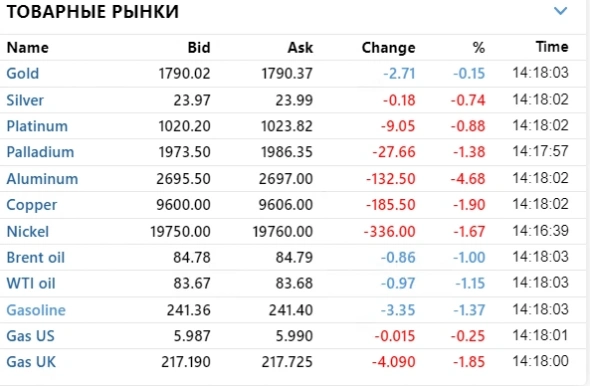

📉 Алюминий обвалился на 5% на фоне падения цен на уголь

- 27 октября 2021, 14:23

- |

Обвал цен на энергетический уголь в Китае спровоцировал падение всего сырьевого рынка, но алюминий пострадал сильнее всего:

( Читать дальше )

Запасы магния в Европе кончаются

- 19 октября 2021, 22:33

- |

Видео с 5:15

Мосбиржа хочет раскрутить торговлю фьючерсами на металлы и устраивает конкурс для трейдеров

- 19 октября 2021, 12:19

- |

С 20 октября по 30 декабря 2021 года на срочном рынке Московской биржи будет проходить конкурс для частных инвесторов «Цветные перспективы».

Цель конкурса – популяризация торговли фьючерсными контрактами на цветные и промышленные металлы: медь, алюминий, цинк и никель.

Призовой фонд конкурса составит 2 млн рублей. Победители в каждой номинации получат по 110 тыс. рублей, занявшие второе место – по 95 тыс. рублей, третье место – по 80 тыс. рублей, с 4-го по 20-е место – по 3000 рублей.

www.moex.com/n36975/?nt=0

Alcoa Corporation (алюминий) - Прибыль 9 мес 2021г: $939 млн против убытка $31 млн г/г

- 18 октября 2021, 11:17

- |

Alcoa Corporation

(NYSE: AA)

$56.00 +7.40 (+15.23%)

DATA AS OF OCT 15, 2021

https://investors.alcoa.com/stock-information/default.aspx#stock-chart

Alcoa Corporation

As of July 23, 2021 – 186,866,156 shares of common stock, par value $0.01 per share, of the registrant were outstanding.

https://www.sec.gov/ix?doc=/Archives/edgar/data/1675149/000156459021039147/aa-10q_20210630.htm

Капитализация на 15.10.2021г: $10,465 млрд

Общий долг на 31.12.2018г: $8,544 млрд

Общий долг на 31.12.2019г: $8,745 млрд

Общий долг на 31.12.2020г: $9,844 млрд

Общий долг на 30.06.2021г: $9,020 млрд

Общий долг на 30.09.2021г: $8,736 млрд

Выручка 2018г: $13,403 млрд

Выручка 9 мес 2019г: $7,997 млрд

Выручка 2019г: $10,433 млрд

Выручка 9 мес 2020г: $6,894 млрд

Выручка 2020г: $9,286 млрд

Выручка 1 кв 2021г: $2,870 млрд

Выручка 6 мес 2021г: $5,703 млрд

Выручка 9 мес 2021г: $8,812 млрд

Прибыль 9 мес 2018г: $666 млн

( Читать дальше )

📈Индекс базовых металлов LMEX практически переписал исторический максимум

- 15 октября 2021, 11:47

- |

Индексный контракт — LMEX на основе шести первичных металлов (медью, алюминием, оловом, никелем, свинцом и цинком), торгуемых на бирже, был введен в 2000 году

Как торговать цветными металлами на Московской бирже

- 14 октября 2021, 11:58

- |

Привет, смартлабовцы!

Цены на алюминий преодолели отметку в 3000 $ за тонну впервые с 2008 года. По случаю этого знакового события не будет лишним напомнить, что на Московской бирже торгуются фьючерсы не только на этот цветной металл, но еще и на медь, цинк и никель.

Сейчас доступно для торговли четыре серии контрактов: с исполнением в октябре, ноябре, декабре и январе 2022 года. Экспирация фьючерсов происходит ежемесячно во вторник перед третьей средой месяца. Объем гарантийного обеспечения составляет 5900–26 000 ₽ на один контракт в зависимости от металла.

Ликвидность обеспечивает маркетмейкер, который стоит в стакане с узким спредом с 10:00 до 18:45.

Ставьте лайк, если информация была полезна!

Глобальный энергетический кризис негативно сказался на предложении алюминия

- 13 октября 2021, 12:05

- |

Инсайдеры отрасли любят шутить, что алюминий — это, по сути, «твердое электричество». Для производства каждой тонны металла необходимо около 14 мегаватт-часов электроэнергии, что хватило бы среднему британскому дому для потребления в течение более трех лет. Если бы алюминиевая промышленность производила 65 млн тонн в год, она занимала бы пятое место в мире по использованию электроэнергии.

Это означает, что алюминий был одной из первых целей в усилиях Китая по ограничению промышленного энергопотребления. Оперативно реагируя на нынешний энергетический кризис Пекин, тем не менее, установил и жесткие пределы для будущих мощностей, что обещает положить конец многолетнему чрезмерному расширению и повышает вероятность глубокого глобального дефицита. Растущие цены на электроэнергию в Азии и Европе означают, что существует риск дальнейшего сокращения поставок алюминия, и некоторые инвесторы делают ставку на то, что цены на него поднимутся еще больше.

( Читать дальше )

В Германии может остановиться производство алюминия

- 09 октября 2021, 20:12

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал