акции сша

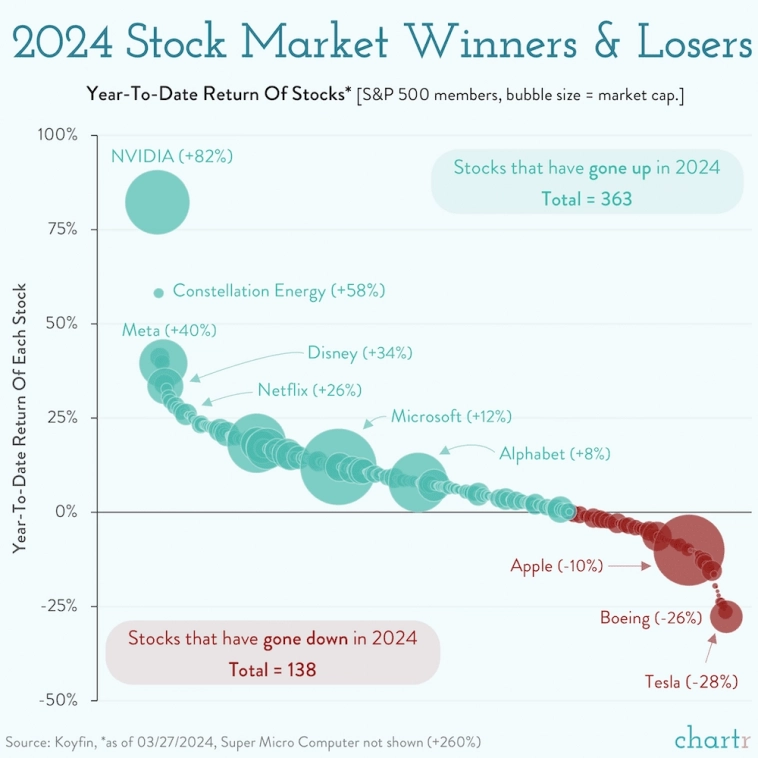

Раскорреляция "Великолепной семерки"

- 02 апреля 2024, 12:42

- |

Заходите на телеграм канал: t.me/TradPhronesis

_________

- комментировать

- Комментарии ( 0 )

Мои позиции и ошибочные ожидания

- 02 апреля 2024, 01:52

- |

Всем здравствуйте, давно не писал. Это будет мой завершающий пост в блоге 🥲. После переезда за бугор появились другие интересы, изменились приоритеты. Если российский рынок и раньше не особо интересовал, то теперь даже курс доллар/рубль уже не цепляет.

Текущие позиции

В 2024 год я уходил на 100% загруженным в TLT 😱, но меня терзали сомнения относительно адекватности трат правительства США. Поэтому, в начале 2024 года сократил позицию до 40% TLT, зафиксировав небольшую прибыль.

Не смотрите на госдолг США

Я до сих пор не понимаю, что творит правительство США: к чему такие дикие траты и зачем убивать рынок долга? 🫡

Конечно, долгосрочно можно использовать инфляцию для обесценивания долга, но проблема в том, что траты правительства неэффективны, и долг растет быстрее, чем экономика.

Стратегия инвестирования

Мои ожидания по рынку были ошибочными, в результате чего я пропустил значительный рост. Сложно предугадывать политические решения и закулисные планы, про которые никто заранее не скажет (если не женат на Нэнси Пелоси).

( Читать дальше )

Почему Morgan Stanley советует покупать акции энергетических компаний прямо сейчас

- 01 апреля 2024, 16:27

- |

( Читать дальше )

Актуальные инвестидеи: покупка акций ГК «Мать и дитя» и Lennar

- 01 апреля 2024, 15:36

- |

MD Medical Group Investments Plc

Тикер |

MDMG |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

1200 руб. |

Потенциал идеи |

19,4% |

Объем входа |

5% |

Стоп-приказ |

920 руб. |

💰 Чистая прибыль MD Medical Group по МСФО за 2023 год составила 7,82 млрд руб., увеличившись на 65,7% по сравнению с 4,72 млрд руб. в предыдущем году. Выручка увеличилась на 9,6% до 27,63 млрд руб. против 25,22 млрд руб. годом ранее.

📈Цена находится в растущем тренде, двигаясь к максимальным значениям. При объеме позиции 5% и выставлении стоп-заявки на уровне 920 руб. риск на портфель составит 0,42%. Соотношение прибыль/риск составляет 2,29.

Lennar Corporation

Тикер |

LEN |

Идея |

Long |

Срок идеи |

2-4 недели |

Цель |

$194 |

Потенциал идеи |

12,8% |

Объем входа |

10% |

Стоп-приказ |

$164,9 |

💒 К факторам роста можно отнести позитивные данные последней отчетности, согласно которым рост EPS Q/Q составил 24,97%, и позитивные данные по Forward P/E (10.61).

( Читать дальше )

Кульминация безумия.

- 01 апреля 2024, 14:02

- |

Американский рынок – это вихрь запредельной концентрации идиотизма, иррациональности, алчности, беспрецедентный марафон абсурда, где здравый смысл и логика давно капитулировали, открыв врата наркотическому безумию, нашпигованному ИИ галлюцинациями.

Вот ключевые факты по самым последним данным по закрытию 28 марта:

• Капитализация рынка 54.5 трлн, за 5 месяцев было создано более 12.1 трлн капитализации или 28.3% по макс/мин.

Дотком пузырь накапливался почти 5.5 лет с общей производительности немногим более 11 трлн по номиналу и около 19.3 трлн с учетом инфляции в ценах 2024.В расчете на месяц темпы прироста капитализации на этот раз выше в 14 раз по номиналу и в 8 раз (!!) с учетом инфляции.

• С учетом сезонности (с 27 октября предыдущего года до 28 марта отчетного года) рынок вырос на 28.3%, а за последние 75 лет подобного роста не было в относительном выражении. Единственный аналог – 28.2% в 1986 и 27.3% в 1987, что связано с бурным развитием инвестфондов, либерализацией инвестрегламента и восстановлением рынка после 20-летнего застоя на сверхнизких значениях.

( Читать дальше )

markets report 1/4/24

- 01 апреля 2024, 10:00

- |

Всем понедельник! Выпуск 366

Для начала самый важный и любимый всем российский рубль. Начался новый месяц, и в этом апреле, точнее под его конец заканчивается введенная ранее мера по обязательной продаже валютной выручке, которая должна была оказать поддержку нашей валюте против доллара, и она более менее это сделала, Напомню, что после обсуждения, а потом введения этой меры, рубль дерганными и выносящими движениями все же опустился из 3хзначного курса обратно в 2хзначный. Пока с продлением меры ничего непонятно, но эксперты ожидают появления информации в середине месяца, и, вообще что мера будет продлена, но на более щадящих условиях, то есть и поддержку курсу будет оказывать меньше.

Технически курс рубля все ближе прижимается к своему локальному сопротивлению в районе 93, намекая, что этот уровень со временем будет взят и курс пойдет выше снова в направлении 3хзначной величины. НО на текущий момент аналитики отмечают, что жирный налоговый период может укрепить рубль, да и нефть сейчас хоть и оказывает косвенное влияние на курс, но все же подрастает и тоже его поддерживает.

( Читать дальше )

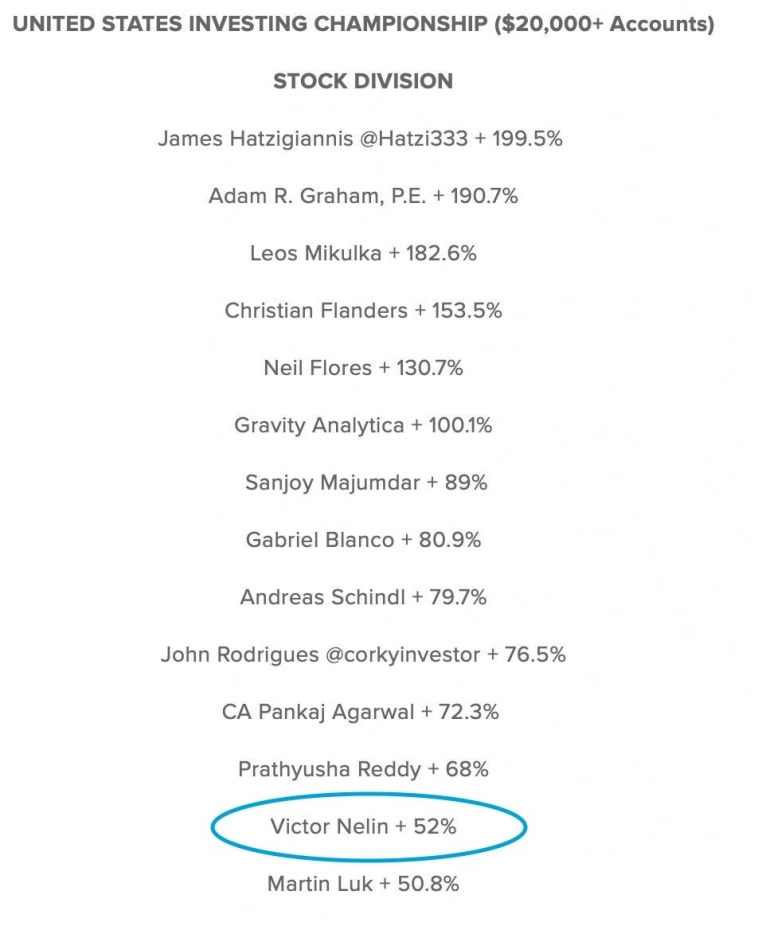

🏆Русские наступают на США. 13е место на чемпионате по трейдинг США

- 28 марта 2024, 14:55

- |

🏆13е место среди 400+ участников чемпионата United States Investing Championship

🚀Результат за два месяца: +52%

Подписываться на канал не обязательно, просто плюсаните тут ^_^

👉Все сделки по стратегии публикую ТУТ

🅾️Методика Хедж-фондов. Как ее использовать?

- 27 марта 2024, 13:37

- |

🔍 Что такое методика хедж-фонда и почему именно она является успешной? Давайте раскроем все секреты:

Давайте узнаем, что же такое хедж-фонд?!Основная цель хедж-фонда заключается в минимизации рисков, связанных с колебаниями цен на активы и изменениями условий рынка, чтобы сохранить и увеличить капитал инвесторов. Хедж-фонды могут использовать различные стратегии, такие как:

📈Диверсификация портфеля: Хедж-фонды инвестируют в широкий спектр активов, таких как акции, облигации, товары, валюты и другие финансовые инструменты. Это позволяет распределить риски и защититься от потенциальных потерь в случае неблагоприятных изменений на рынке.

📈Использование производных инструментов: Хедж-фонды активно используют производные финансовые инструменты, такие как фьючерсы, опционы и свопы. Это позволяет им защищать себя от неблагоприятных ценовых движений или создавать стратегии, предназначенные для получения доходности в различных рыночных условиях.

📈Арбитраж и торговля на основе статистических моделей: Хедж-фонды часто применяют арбитражные стратегии, которые позволяют извлекать прибыль из различий в ценах на один и тот же актив на разных рынках или из различий в ценах разных активов.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Норникеля» и Adobe

- 27 марта 2024, 12:28

- |

ПАО «ГМК «Норильский никель»

Тикер |

GMKN |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

17 000 руб. |

Потенциал идеи |

11,82% |

Объем входа |

8% |

Стоп-приказ |

14 450 руб. |

🔗 Компания предоставила отчетность за 2023 год по МСФО, где указала снижение чистой прибыли до 2,87 млрд долларов. Данные ожидания уже были заложены в цену, соответственно сейчас рынок оценивает перспективы и высокие затраты компании в текущем году.

📊 Нисходящая тенденция получила последний импульс вниз и сейчас идет формирование разворота (пробой сопротивления на уровне 15 200 руб.). При объеме позиции в 8% и выставлении стоп-заявки на уровне 14 450 руб. риск на портфель составит 0,39%. Соотношение прибыль/риск составляет 2,40.

Adobe Inc.

Тикер |

ADBE |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

$583 |

Потенциал идеи |

14,85% |

Объем входа |

10% |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал