Япония

В Японии миллионы заброшенных домов распродают по низким ценам или отдают даром

- 10 декабря 2018, 18:03

- |

В Японии запустили новую государственную программу, по которой более 8 миллионов заброшенных домов будут продавать по очень низким ценам или раздавать бесплатно при ряде условий.

Такая программа обусловлена, в частности, демографической ситуацией. Недвижимость многих пожилых людей никому не перешла по наследству, поэтому дома остаются пустыми. А молодежь не рожает детей слишком рано, поэтому не покупает большей жилой площади.

Кроме того, в Японии распространены предрассудки, из-за которых люди отказываются покупать дома, где кто-то умер.

Japan Times добавляет, что большинство таких домов – без ремонта, и это также является причиной того, что их никто не покупает.

По прогнозам исследовательского института Fujitsu, если не принимать меры, количество заброшенных домов к 2033 году вырастет до 20 миллионов. Это треть от всех домов в стране.

Итак, по государственной программе, дома на продажу выставляют на платформе «akiya banks». Самые высокие цены были около 30 млн иен. Но часто напротив цены можно увидеть «0 иен», или предложение: дом продадут, если покупатель заплатит определенные налоги и комиссию. Или государство предложит покупателю такого дома субсидию, чтобы за него легче было платить.

- комментировать

- 5.6К | ★4

- Комментарии ( 44 )

Месть японцев ? Арестован президент и генеральный директор Renault - Nissan

- 21 ноября 2018, 17:44

- |

В ноябре 2018 года Карлоса Гона обвинили в занижении данных о личных доходах в отчетах для Токийской фондовой биржи, а также в использовании активов компании в личных целях. Он был арестован 19 ноября в штаб-квартире фирмы в Йокогаме в связи с нарушением финансового законодательства, чему предшествовало собственное расследование Nissan в течение нескольких месяцев. По данным местных СМИ, начиная с 2011 года Гон занизил данные о собственной зарплате на общую сумму около 44 миллионов долларов по текущему курсу. Помощь в махинациях фигуранту дела оказывал член совета директоров Грег Келли, который также был арестован.

В релизе Nissan сказано, что президент компании Хирото Саикава потребует отставки Гона и Келли. Возможно, это стало своеобразной местью японского менеджмента «убийце расходов» за «репрессии» в конце прошлого века, когда он осуществлял свою программу жесткого сокращения.

На фоне скандала вокруг Гона акции Renault подешевели на французской бирже Euronext Paris. В течение дня они снижались в цене почти на 15%. Президент Франции Эммануэль Макрон заявил, что правительство будет чрезвычайно бдительно следить за стабильностью группы Renault после ареста ее главы, поскольку государство является акционером компании. В ближайшее время будет созван совет директоров Renault. Ему предстоит обсудить сложившуюся ситуацию. Руководство уже выразило «свою преданность защите интересов Renault в альянсе».

Драйвер для «Камчатскэнерго»? В соцсетях обсуждают возможную передачу Курильских островов Японии

- 18 ноября 2018, 10:20

- |

Владимир Путин и премьер-министр Японии активизировали переговоры по мирному договору. Хотя политики не заявили ничего конкретного о передаче островов, в соцсетях уверены, что это дело решенное

14 ноября на Восточноазиатском саммите Владимир Путин встретился с премьер-министром Японии Синдзо Абэ. Политики договорились вновь обсудить мирный договор между странами на основе декларации 1956 года. В этом документе говорится о том, что после заключения мирного договора Японии будут переданы Курильские острова — Хабомаи и Шикотан.

Путин несколько раз подчеркнул, что этот вопрос требует «серьезной переработки». «В самой декларации, как я сказал, далеко не все ясно. Там в принципе изложена только проблема, что СССР готов передать два острова южной части, но не сказано, на каких основаниях и под чей суверенитет они попадают. Это все предмет серьезной проработки, тем более что когда-то сама Япония от реализации этих соглашений отказалась», — заявил Путин.

( Читать дальше )

Обзор и прогноз экономики Японии. Йена, Nikkei225

- 29 октября 2018, 12:53

- |

Привет.

В преддверии важных макроэкономических новостей и заседания ЦБ в Японии, посмотрим на перспективы японской йены через призму как макроэкономического, так и технического анализа.

Живые сделки автора, а также оперативная информация и рекомендации Вы найдете на моем канале Телеграмм https://t.me/khtrader

Кому лень все читать, в конце итоги.

Итак, Япония.

Начать нужно с того, что концепция фундаментального анализа сводится к прогнозированию стадии бизнес цикла. Что имеем сейчас в экономики Японии.

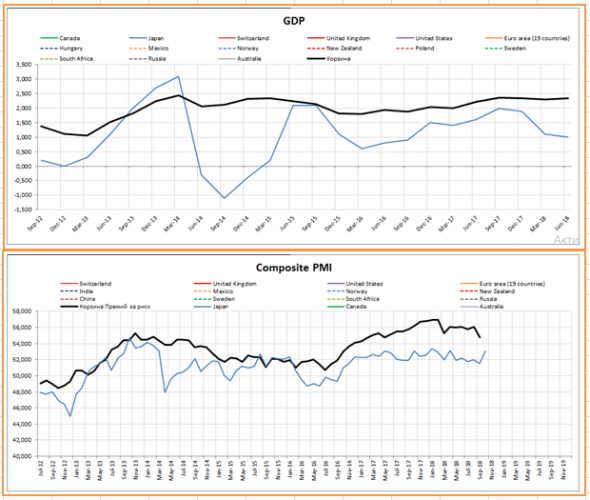

Рис. ниже, темпы ВВП и темпы PMI Composite.

Начиная с III квартала 2017 года, имеем снижение ВВП, со стагнирующим PMI. Последние данные по производственному PMI за октябрь показывают оживление экономики, по услугам пока не выпустили. Ожидаем, какие данные выпустят.

Период спада бизнес цикла, как и следует, сопровождался сокращением спроса в экономике. На следующей картинке: верхняя – стройка, нижняя – расходы домохозяйств.

( Читать дальше )

Налоговая служба Японии упростит процедуру предоставления отчетов для криптотрейдеров

- 19 октября 2018, 16:06

- |

Японский налоговый комитет упростит процедуру предоставления налоговой отчётности для криптовалютных трейдеров. Представители ведомства отметили, что настоящий режим подачи документов затруднителен для трейдеров и нуждается в изменении.

По мнению властей, новая система будет стимулировать держателей криптовалют к выходу из тени: пока сохраняется высокий процент сделок, информация о которых не поступает в Налоговый комитет.

Сейчас каждый японский трейдер должен предоставлять налоговую декларацию в надзорное ведомство, если его годовая прибыль от операций с криптовалютами превышает 200 000 иен, или $1780.

Как уточняет CoinTelegraph, Налоговый комитет страны уже работает над корректировкой правил предоставления отчётности о прибыли, полученной в результате сделок с цифровыми активами.

Похожую систему также вводят американские налоговые органы. Чиновники из Службы внутренних доходов США уверены, что если ввести упрощённый механизм подачи налоговых деклараций для криптовалютных трейдеров, то это будет способствовать повышению прозрачности операций с токенами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал