ЦБ РФ

Там, где женщины руководят процессом… невозможного мало. Про ставку ЦБ РФ.

- 16 октября 2024, 21:33

- |

$€ Дорогие женщины, название статьи — это не я сказал, а руководитель Банка ВТБ — Андрей Костин. 😁

Так он ответил на вопрос о возможном повышении ставки на заседании ЦБ РФ 25 октября.

Костин допустил, что в следующем году ключевая ставка ЦБ может достигнуть 25%. По его словам, такие перспективы возможны из-за того, что российским Центробанком руководят женщины.

Костин предположил, что ЦБ повысит ключевую ставку на одном из следующих заседаний совета директоров — она достигнет 21%. Именно на этом уровне ставка будет держаться до конца 2024 года, прогнозирует Костин.

Как видите, вопрос ставки стоит всё острее и острее. С одной стороны она душит бизнес активность и делает кредиты недоступными. С другой стороны, высокая инфляция — это ещё опаснее. Потому что высокая инфляция это стадия, после которой идёт гиперинфляция. А это привет 90-е или Африканские страны.

Отсюда и эта нервозность и поиск виноватых. Эта тема не только всех волнует, она ещё и всех касается напрямую. Будь вы банкир, крупный бизнесмен, или обычный человек. Ставка и инфляция касается всех. Соответственно много дискуссий на эту тему.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

В октябре рост экономической активности вновь ускорился после замедления в последние 4 месяца — обзор Банка России

- 16 октября 2024, 18:57

- |

В октябре рост экономической активности вновь ускорился после замедления в последние четыре месяца.

Индикатор бизнес-климата Банка России вырос до 5,5 пункта после 4,6 пункта в сентябре. Текущие оценки по производству и спросу были выше сентябрьских значений. Позитивные краткосрочные ожидания компаний сохранились на уровнях предыдущих двух месяцев. Инвестиционная активность компаний в III квартале 2024 года продолжила расти, хотя и меньшим темпом по сравнению с предыдущим кварталом.

Ценовые ожидания бизнеса повышались второй месяц подряд, их рост наблюдался в большинстве видов деятельности.

Более подробно читайте в октябрьском выпуске информационно-аналитического комментария «Мониторинг предприятий».

cbr.ru/press/event/?id=21090

Аналитики вновь повысили прогноз по средней ключевой ставке на 2024г - до 17,3% с 17,1%, на 2025г сразу до 18% с 16,1% — опрос ЦБ РФ

- 16 октября 2024, 17:49

- |

Также повышен прогноз по росту ВВП РФ в 2024г до 3,7% с 3,6%, прогноз по инфляции до 7,7% с 7,3%

t.me/ifax_go

www.interfax.ru/business/

t.me/selfinvestor

инфляционные ожидания населения РФ в октябре 2024 года выросли до 13,4% по сравнению с 12,5% в сентябре

- 16 октября 2024, 16:55

- |

инфляционные ожидания населения РФ в октябре 2024 года

выросли до 13,4% по сравнению с 12,5% в сентябре.

www.interfax.ru/business/987007

Думаю,

люди так отреагировали на рост валюты к рублю с июня 2024г.

Ожидания у респондентов без сбережений в октябре выросли до 15% с 13,3%,

со сбережениями — до 12,1% с 11,2%.

Оценка наблюдаемой инфляции у участников опроса без сбережений в октябре выросла до 16,6% с 15,6%,

со сбережениями — до 13,7% с 12,9%.

25 октября уже понятно, что ставка станет выше.

Интрига только в том, на сколько выше.

Думаю,

+1% (20%) — это позитив,

+2% (21%) — нейтрально,

выше 21% — это негатив.

Инфляционные ожидания населения РФ в октябре выросли до 13,4% с 12,5% в сентябре — опрос по заказу ЦБ

- 16 октября 2024, 15:41

- |

Оценка наблюдаемой населением инфляции в октябре выросла до 15,3% с 14,4% в сентябре.

Опрос проводился с 30 сентября по 10 октября 2024 года.

www.interfax.ru/business/987007

⚡Женщины зло - Костин

- 16 октября 2024, 13:16

- |

А может он это про Заботкина? 🤭

Если серьёзно, видно, что уже в публичную плоскость перерос конфликт. Уже многие выражают недовольство и не понимание действий Набиуллиной, реально как будто она ведёт подрывную работу в отношении нашей экономики.

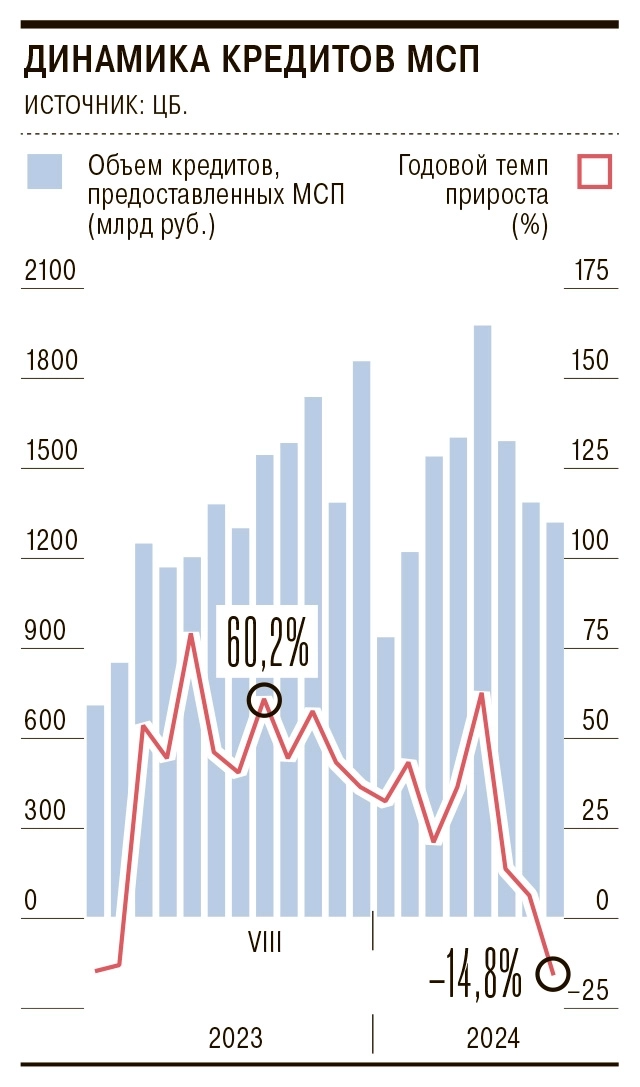

Субъекты малого и среднего предпринимательства продолжают брать кредиты, но менее активно, чем раньше, свидетельствуют данные Банка России – Ъ

- 16 октября 2024, 09:36

- |

Согласно данным Банка России, субъекты малого и среднего предпринимательства (МСП) продолжают брать кредиты, хотя и менее активно, чем ранее. В августе прирост портфеля кредитов МСП составил 28,3% в годовом выражении, что ниже 29% в июле. С января по август банки предоставили малому бизнесу кредиты на 11,5 трлн рублей, увеличившись на 22,5% по сравнению с аналогичным периодом 2023 года.

В августе МСП получили 262,4 тыс. кредитов на сумму 1,3 трлн рублей, что меньше по сравнению с 1,4 трлн рублей в июле и 1,6 трлн рублей в июне. Пик кредитования пришелся на май 2024 года с выдачей 1,96 трлн рублей. Ставки по кредитам для МСП изначально были выше, чем в других сегментах, поэтому влияние роста ключевой ставки ЦБ на малый бизнес оказалось менее заметным. Программы господдержки также способствовали поддержанию интереса к кредитованию.

Во втором квартале малые компании активно искали кредиты на фоне устойчивого внутреннего спроса, стремясь получить займы до нового повышения ставки, которое произошло в июле и сентябре (с 16% до 19%). В третьем квартале наблюдаются негативные тенденции: сокращаются как размер, так и сроки кредитов.

( Читать дальше )

Ставка ЦБ, вероятно, останется на уровне 19% до конца 2024 г. Возвращение инфляции к таргету в 4% ожидается не ранее 2026 г., если не возникнут крупные внешние шоки - глава АБР Козлачков – Известия

- 16 октября 2024, 07:47

- |

Ключевая ставка Банка России, вероятно, сохранится на уровне 19% до конца 2024 года, сообщил глава Ассоциации банков России Анатолий Козлачков. Он отметил, что кредитование замедляется медленно, несмотря на высокую ставку. В то же время остаётся риск стагфляции — ситуации, при которой темпы роста экономики замедляются, а инфляция остаётся высокой. По мнению Козлачкова, ЦБ старается предотвратить такой сценарий, влияя на экономику не только через денежно-кредитную политику, но и за счёт мер по защите прав потребителей.

Возвращение инфляции к таргету в 4% ожидается не ранее 2026 года, если не возникнут крупные внешние шоки. Также Козлачков отметил, что сейчас не стоит ужесточать оставшиеся программы льготной ипотеки, чтобы избежать дестабилизации рынка.

Источник: iz.ru/1774827/maria-kolobova/do-konca-2024-go-stavka-skoree-vsego-ostanetsa-na-urovne-19

Повышение утильсбора и тарифов ЖКХ может усилить ужесточение политики ЦБ для достижения инфляции в 4% в 2025 году – Интерфакс

- 16 октября 2024, 07:34

- |

Центробанк России указывает на необходимость дальнейшего ужесточения денежно-кредитной политики для возвращения инфляции к целевому уровню в 4% в 2025 году. Причиной этому стали проинфляционные факторы, такие как повышение утильсбора на автомобили и тарифов на коммунальные услуги. С 1 июля 2025 года тарифы ЖКХ вырастут на 11,9%, что добавит 0,4% к потребительским ценам. По оценкам ЦБ, эффект от повышения утильсбора на автомобили может составить до 0,6%.

13 сентября ЦБ повысил ключевую ставку до 19%. Аналитики Банка России не исключают дальнейшего повышения ставки для сдерживания роста цен.

Источник: www.interfax.ru/business/986894

Источник: www.cbr.ru/Collection/Collection/File/50720/bulletin_24-07.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал